「厚利多売」、インフレに負けない内需企業を探せ

大川智宏の「日本株・数字で徹底診断!」 第124回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「円安インパクトの強い『上方修正期待』銘柄はどれだ」を読む

ドル円相場は、1ドル=150円を境に上下する状況が続いています。

先月末に決定された日銀の新たな金融政策は、従来のものと実質的に変化はないとの見方が優勢となり、円高を誘発するような状況になりませんでした。

今後、日銀が断続的にタカ派の政策変更を実施してくるとは考えにくいことを踏まえると、米国の金融および経済情勢によりますが、円安が進行しやすい状態が維持されるものと思われます。

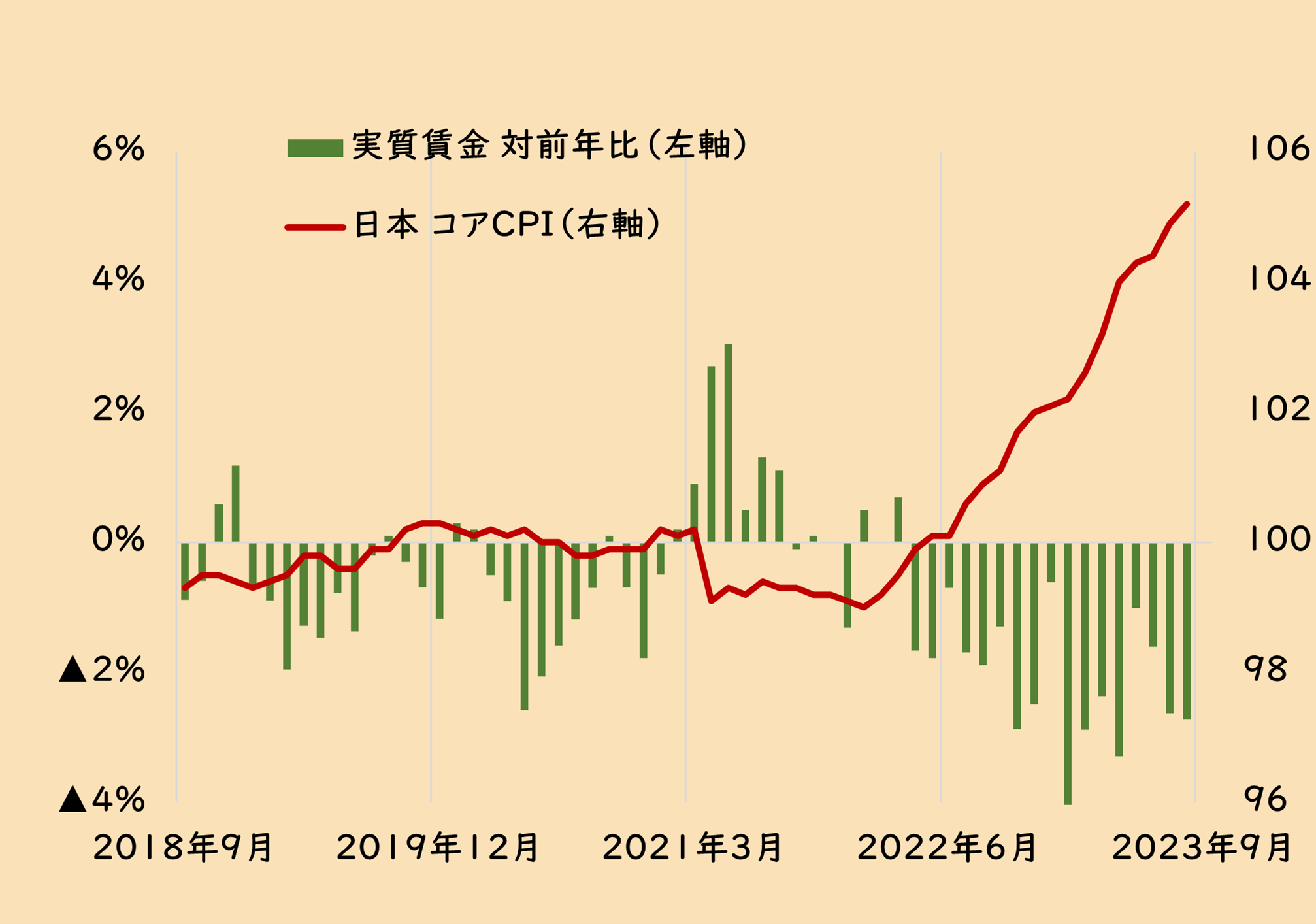

となると、円安進行による輸入物価の高騰と国内の販売価格の上昇が続く可能性があります。この影響もあって、実質賃金は今年8月まで前年同月比で17カ月連続の下落となっています。

足元で注目されているように、来春の賃上げが実質賃金の下落を解消する内容とならなければ、国内消費の減退が懸念されます。

■日本の実質賃金とコアCPIの推移

出所:リフィニティブ・データストリーム。注:▲はマイナス

円安の進行は、外需企業にとっては為替差益を得られる機会となりますが、内需企業にとっては原材料コストの上昇となりやすく、価格転嫁が進まなければ収益性の低下をもたらします。

一方で、値上げは、実質賃金の低下で可処分所得が増えにくい状況にある日本においては、自分の首を絞める行為にもなりかねません。

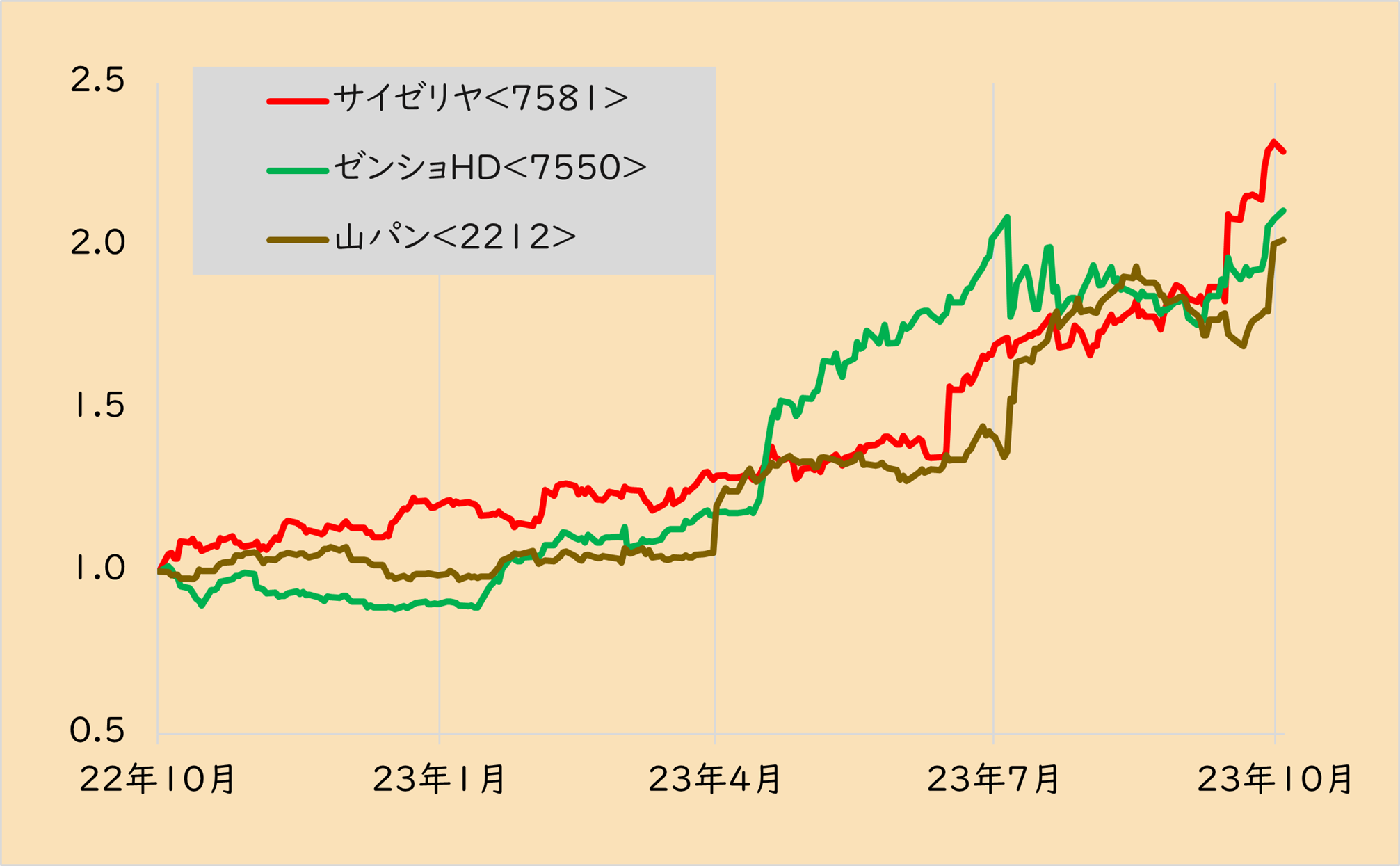

こうした向かい風の中でも、健闘する内需企業は、お手頃価格の商品を持ち、価格支配力も持ちうる企業でしょう。その代表例が、サイゼリヤ<7581>、ゼンショーホールディングス<7550>、山崎製パン<2212>と言えそうです。

3社の株価が示しており、いずれも上場来高値近辺で推移しています。

■サイゼリヤとゼンショHDと山パンの株価の推移(22年10月=1)

出所:リフィニティブ・データストリーム

サイゼリヤの前期営業利益は大幅増、国内も下期に赤字脱却

まず、イタリアンレストランをチェーン展開するサイゼリヤ<7581>について、見ていきます。同社の2023年8月期は、売上高で前期比27%増、営業利益は同17.1倍と、大幅な増収増益となっています。

23年8月期は、中国や台湾などのアジア地域では好調な利益を獲得できたものの、日本国内は赤字でした。ここ数年は、海外で稼いだ利益で国内の赤字を埋めている状況です。しかしながら、この赤字は上期に発生したものであり、下期は営業黒字を確保する状態になっています。

好業績の背景に、あえて値上げしないことで、客数の増加につなげた可能性があります。同社の前期の国内既存店の客数は、前の期比で16%増と好調に推移しています。

これに加え、セルフレジや配膳ロボットの導入などの業務効率化とコストの削減も功を奏し始めており、客数の増加による売上高の伸長と収益性の改善の兆しが見え始めています。

価格転嫁をしなくても、顧客の獲得で黒字を確保すれば、大幅な株高を達成できる好例といえるでしょう。

ゼンショHDは値上げと据え置きを使い分け

牛丼や寿司などの外食チェーンを展開するゼンショHD<7550>も、類似した戦略で成長を見せています。

最大セグメントである牛丼のすき家は、23年4月~9月の月次売上高が既存店、全店とも前年同期比で20%近い増加となっています。その要因に価格戦略があります。

たとえば牛丼の価格です。大盛や特盛などのサイズの大きい商品については30円ほど値上げしたものの、スタンダードな並盛については400円に価格を据え置くことで、インフレ環境下でのお得感を演出できた効果が大きそうです。

原材料価格の高騰に伴う一律の値上げではなく、主力商品は低価格を維持することで客数を維持し、その他の商品で利益率の改善を図ったのでしょう。

山パンは商品ラインナップの工夫で需要取り込み

製パン最大手の山パン<2212>も業績が好調です。23年12月期第3四半期累計は、前年同期比で、70%超の営業増益を達成しています。

決算短信の業績の内訳を見てみると、食パン部門は主力の「ロイヤルブレッド」が好調に推移したのに加え、「モーニングスター」や「スイートブレッド」などの低価格帯食パンが伸長したことや、食べきりサイズのハーフサイズ食パンやサンドイッチ用食パンも好調であったことが強調されています。

菓子パン部門も同様で、「コッペパン」や「まるごとソーセージ」など主力に加え、低価格帯のヤマザキ菓子パンなどが大きく伸びたことが大きかったとしています。

同社は、断続的な値上げも実施したものの、大枠として「低価格帯の商品が強い伸びを見せている」ことが重要だったのでしょう。顧客離れを起こさないための商品ラインナップが、幅広い需要の取り込みと維持に成功し、成長の原動力になったのです。

3社の例は、インフレが進行しても、あえて販売価格を低く抑えたり、低価格商品のラインナップを充実させたりすることで、消費者の支持を得る戦略の構築が重要で、価格転嫁をすれば解決するような単純なものではないことを示しています。

総資産回転率と営業利益率で「厚利多売」銘柄を抽出

とはいえ、値上げしないことで薄利多売の状態に陥ってしまうと、結局のところはジリ貧になってしまいます。そのため、利益率とのバランスが重要となってくるでしょう。この視点を定量的に定義し、国内で進行するインフレに対抗できる銘柄の抽出へと応用していきます。

具体的には、企業の保有する資産に対して売上高が多ければ、資産をフル活用して低価格の商品を大量に販売していることになります。これは、総資産回転率(売上高÷総資産)の大きさで判断することができるでしょう。

その一方で、いくら安価な商品を大量に販売したとしても、利益率が低い状態にあれば、会社は儲けることができず、事業も存続できません。これについては、売上高営業利益率(営業利益÷売上高)の水準をチェックすればいいでしょう。

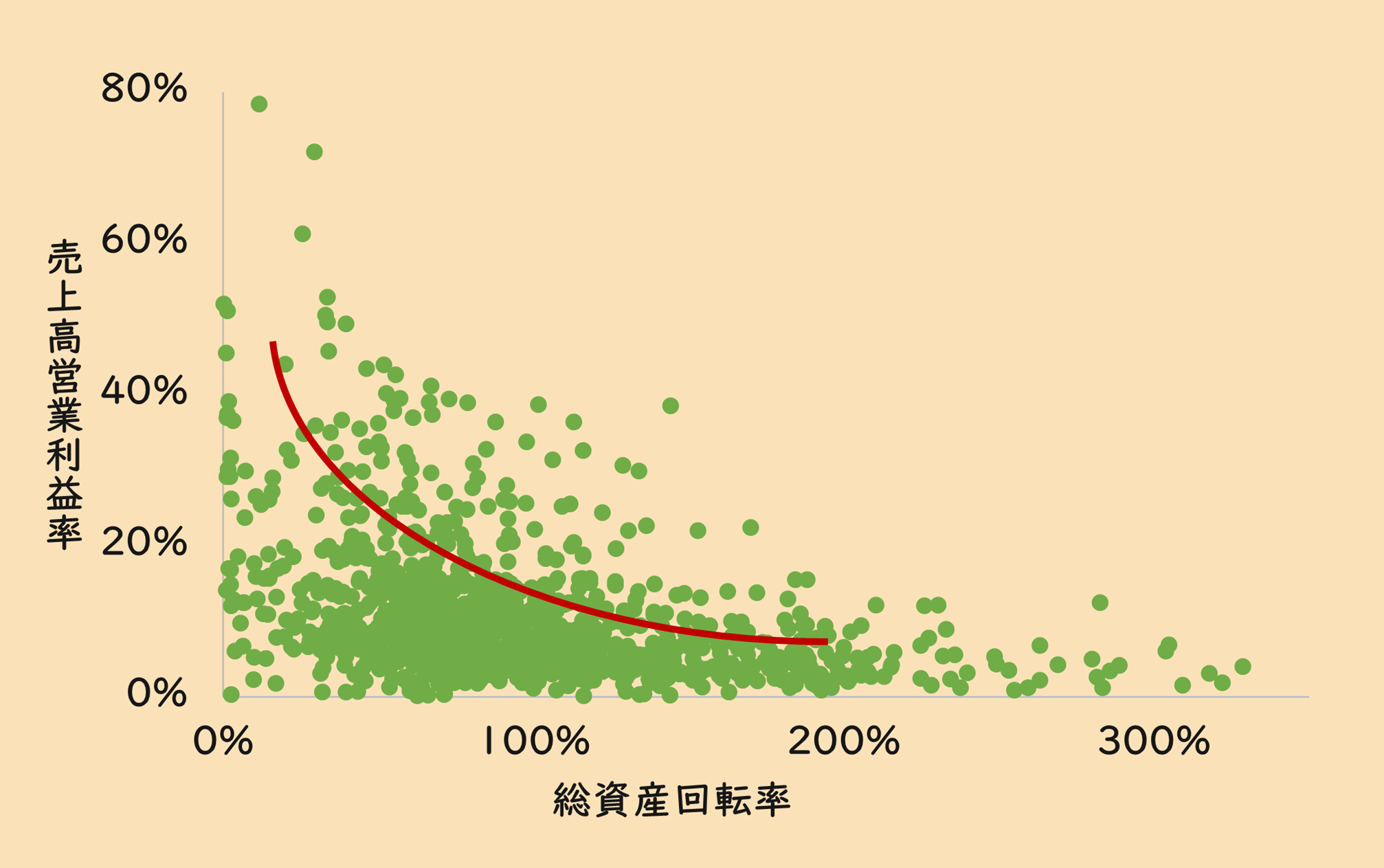

ただ、この総資産回転率と営業利益率は、互いにトレードオフの関係にあります。多くの売上高を獲得するような商品は、提供する数量を拡大するために質よりも量と、収益性は犠牲にされがちになります。

その逆もしかりで、付加価値の大きい商品やきめ細かいサービスは大量生産・提供が難しいため、営業利益率が高くなると売上高回転率は低くなる関係性にあるのです。

ただし、すべての企業に当てはまるわけではありません。

■売上高営業利益率と総資産回転率の関係性

出所:リフィニティブ・データストリーム

総資産回転率と営業利益率が共に非常に高い企業は存在しないでしょうが、両方とも平均以上の水準を確保できている企業、つまり規模感と収益性の双方が良好な企業はあるかもしれません。

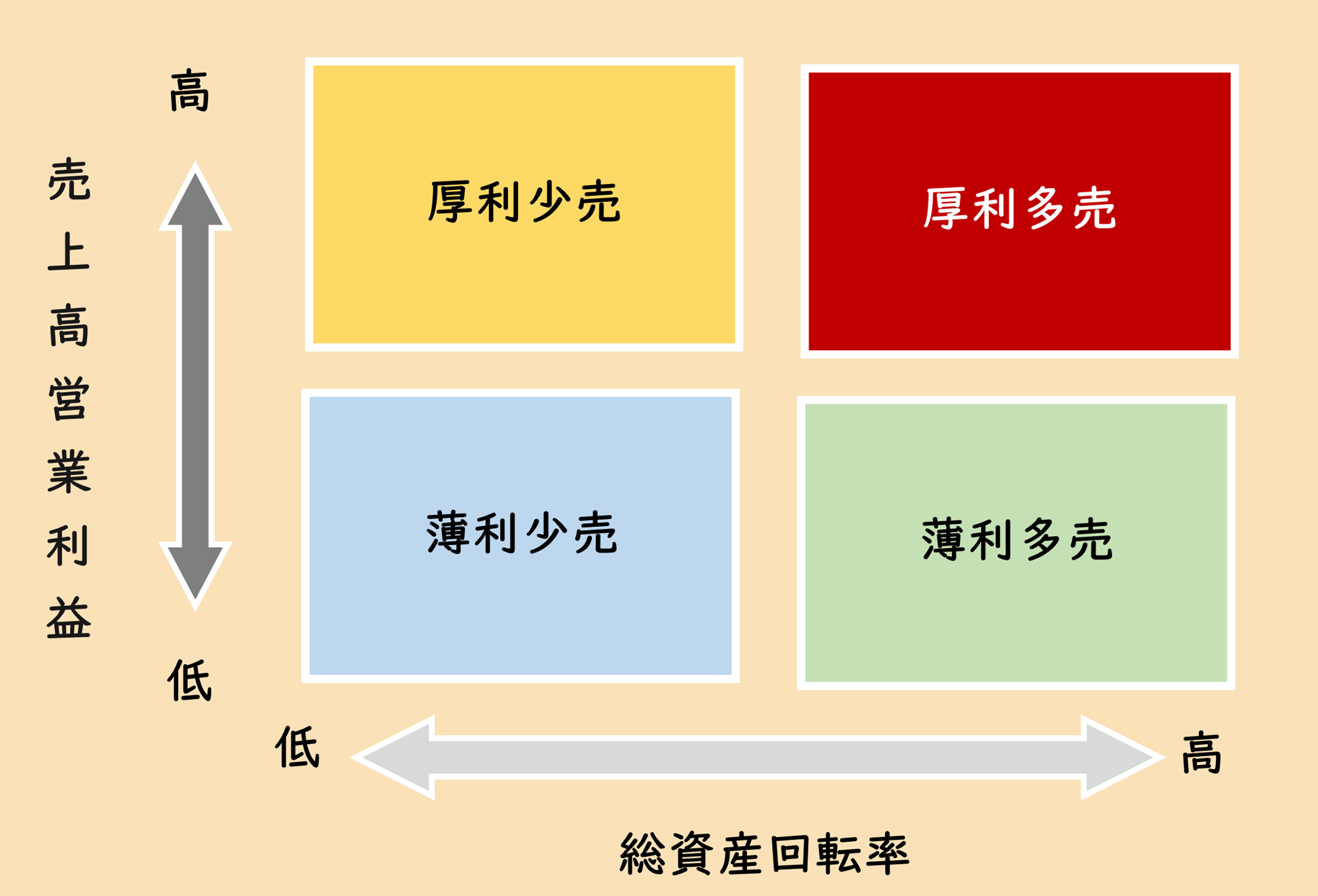

この両者が満たされていれば、日本のインフレ進行にも真っ向から対抗していくことができるでしょう。この枠組みに基づいた銘柄抽出のイメージは以下の通りです。

■売上高営業利益率と総資産回転率の組み合わせイメージ

出所:智剣・Oskarグループ

インフレ対策では、上の図の右上にある総資産回転率と売上高営業利益率の双方が高い銘柄を買い、その逆の属性の銘柄を売ればいいことになります。

2つの指標が共に高い銘柄を、以下の手順で抽出していきます。母集団はTOPIX(東証株価指数)構成銘柄で、数値の高低の判断は母集団内の上位下位25%(4分位)を閾値とします。

売上高営業利益率および総資産回転率は12カ月先コンセンサス予想を使用し、念のため予想営業増益率がプラスであるという条件も付け加えておきます。

この条件を満たしていれば、「薄利多売」と「厚利少売」のいいとこ取りとなる「厚利多売」の銘柄が抽出可能であり、インフレ環境下でも持続的な成長が期待できるでしょう。

次ページにその候補の例となる16銘柄のリストを掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。