松波俊哉(ニッセイアセットマネジメント)が斬る ―どうなる?半年後の株価と為替―

米中央銀行の利下げ観測が浮上したことを背景に、日米の株式相場は堅調に推移している。ただ、ロシアによるウクライナ侵攻やイスラエルとイスラム組織ハマスの衝突は収束のメドがつかず、世界的なインフレも続く。中国経済の停滞懸念も強まっており、市場の先行き不透明感は払拭されたわけではない。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第20回はニッセイアセットマネジメントの松波俊哉チーフ・アナリストに話を聞いた。

●松波俊哉(まつなみ としや)

早稲田大学卒業後、大手生命保険会社でフランス駐在、外債運用担当を経て、ニッセイアセットマネジメントで外債運用・経済分析など資産運用業務に従事。

学生時代はアメリカンフットボール学生日本代表のディフェンスバックとして活躍。現在は総合格闘技歴20年の業界唯一の「武闘派アナリスト」。クイック&シンプルを信条に、マクロ経済や市場の深読み情報を社内外に発信中。

| 松波俊哉の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は3万5500円程度 |

| (2) | 半年後の米S&P500種指数は4850程度 |

| (3) | 米国株ではマグニフィセント・セブンに注目。AI時代でも投資余力 |

| (4) | 日本株では銀行、不動産、DX関連に注目 |

――足もとの日米株式相場は高値圏で推移しています。半年後(2024年6月末)の日米の株式相場をどう予測しますか。

松波:私は半年後の日経平均株価を3万5500円程度、米S&P500種指数は4850程度だと予測しています。

――一段の上昇を予想する背景を教えてください。

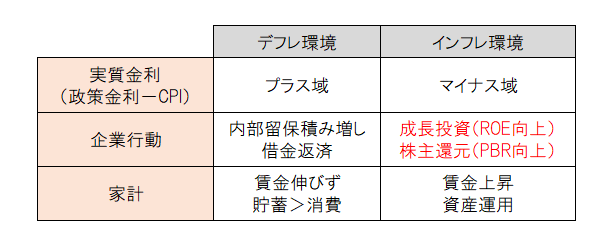

松波:日本の株高要因の1つは、デフレ経済からの脱却です。デフレ下では、企業は現預金をため込んでおけば、資産の実質的な価値が上がりました。いわゆる「キャッシュ・イズ・キング」です。このため、政府がいくら旗を振っても、経営者らは成長分野への投資に積極的ではありませんでした。

一方、インフレ下では現預金を貯めておいては資産価値が目減りし、企業収益も増えません。結果としてコーポレート・ガバナンス改革が進み、成長投資を通じて収益性を高めようという動きが強まっています。インフレが、横並び意識の強い日本の経営者の投資意欲を高める起爆剤になったと言えるでしょう。

図1 インフレ環境が企業の成長投資を後押し

――インフレで株価が上がりやすくなる理由は他にもありますか。

松波:インフレの第一段階では、原材料価格の上昇などが物価高の要因でした。しかし、次の段階は、賃金上昇を伴うインフレの好循環になっていくと思います。人手不足もあり、賃上げをしないとサービス業をはじめとした企業は、経営が成り立たないからです。これは世界の潮流でもあり、日本でも既定路線です。人手不足を補うため、企業のDX(デジタルトランスフォーメーション)投資が盛んになり、生産性も高まります。これらは日本株の押し上げ要因になるでしょう。

――東京証券取引所が3月にPBR(株価純資産倍率)の低迷する上場企業に対して改善策を開示・実行するよう要請しました。企業の成長投資が増え、ガバナンス改革が進めば、ROE(自己資本利益率)が改善し、株価も上昇していくのでしょうか。

松波:東証の要請を受けて企業の改革が進み、成長投資が活発になるでしょう。PBRはPER(株価収益率)にROEを乗じて算出されます。企業がPBRを引き上げるためにできるのはROEの改善です。自社株買いや成長投資などを通じてROEは改善できます。例えば、トヨタ自動車 <7203> [東証P]は電池寿命の長い「全固体電池」を搭載した電気自動車(EV)を開発するなど改革を進め、株価が上昇しました。日立製作所 <6501> [東証P]も非効率部門を切り離すなどの改革を進めています。日本市場では「企業の改革が進み、外国人投資家が日本株を買う」という図式が鮮明になっています。

――このほかにも日米株価に影響を与えそうな要因はありますか。

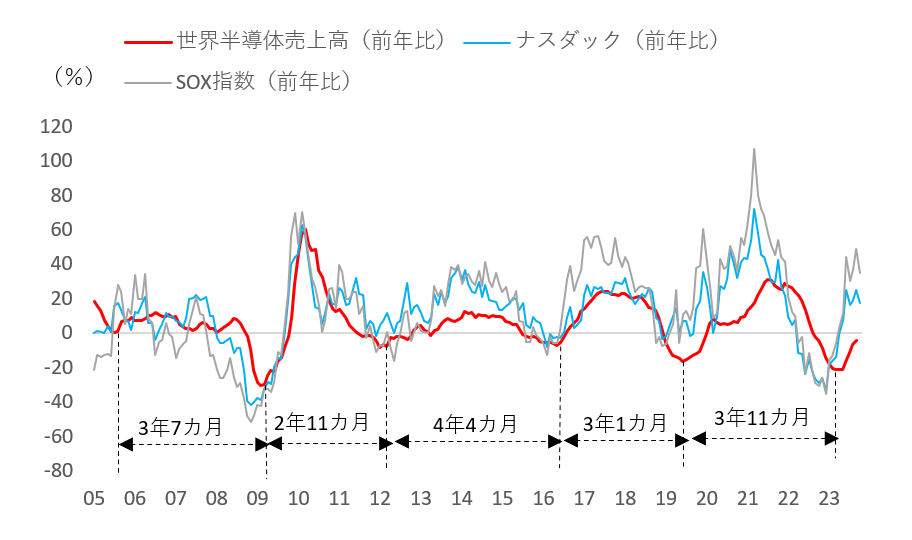

松波:半導体市況の底入れです。半導体産業には好不況を繰り返す「シリコンサイクル」がありますが、今局面では今年5月に底入れしました。半導体の在庫調整が終わり、次の3~4年のサイクルは上げのサイクルになる。米国の政策金利が下がることもあり、今後は半導体を含めたハイテク関連が買われると見ています。

図2 半導体サイクル(3年~4年)はテック株底入れを示唆

――利下げ観測が出始めた米国とは逆に、日本では金利の先高観が強まりつつあります。ハイテク株への影響は。

松波:日銀の金融政策が修正され、日本の市場金利が多少上がっても、ハイテク関連の株価に大きな影響はないでしょう。インフレ率が上昇していますから、実質金利はむしろ下がる可能性があるためです。日本の場合、半導体製造装置などの成長株が恩恵を受けるとみられます。

――日本では24年1月から少額投資非課税制度(NISA)が拡充されます。今回の制度拡充は、株式相場の押し上げ要因になるでしょうか。

松波:新NISAの導入は株式市場の需給改善につながると思います。特にバブル経済の崩壊を経験していない20~40代の人たちには、株価暴落のトラウマがありません。この世代の多くの人には「買えば儲かる」という発想があり、NISAをきっかけに投資を始めたり、増やしたりする可能性があります。

――日米の金融政策の方向性の違いから、来年以降に円相場が対ドルで大幅に上昇するとの見方があります。

松波:私は円売り圧力はなお強いとみており、大幅な円高になるとは予測していません。米国では24年11月に大統領選があります。バイデン政権が選挙で勝つためには、大幅なインフレにも景気後退にもするわけにいきません。このため、大幅な利下げをするのは現実的ではありません。

また、米連邦準備理事会(FRB)が利上げを停止しても、日米金利差は大きいままです。むしろ(低金利の日本円を借りて高金利の米ドルなどに投資する)円キャリートレードのチャンスだと思います。

円相場に影響する要因として見逃せないのが、日本の対外直接投資の増加です。日本企業は、遅れを取っている半導体分野などでは、海外企業をM&A(合併・買収)して技術を取得するしかありません。M&Aは企業のROEも高めますから、株価対策としてもプラスです。EV電池に使う部材を米国などから調達すれば税制優遇することなどを定めた「米インフレ抑制法(IRA)」が成立したことから、日本企業の米国での工場建設も増えるでしょう。こうした実需のドル買い・円売り圧力が、来年以降の円の上値を抑えるでしょう。

――株式市場で注目するセクターや銘柄は。

松波:日本市場では銀行関連、J-REITを含めた不動産、DX(デジタルトランスフォーメーション)関連株などに注目しています。米国市場では、GAFAにマイクロソフト<MSFT>、エヌビディア<NVDA>、テスラ<TSLA>を含めた「マグニフィセント・セブン」を注視しています。来年以降はAI(人工知能)の活用がさらに広がると考えられますが、AIの開発にはディープラーニング(深層学習)などに膨大な投資が必要となります。これだけの投資ができるのは余力のあるマグニフィセント・セブンしかなく、他の企業との競争力の差がさらに広がると考えています。

(※聞き手は日高広太郎)

株探ニュース