いつもは避ける大型株で、機関投資家の売りをかわす技

すご腕投資家さんに聞く「銘柄選び」の技 ゆきさんの場合-最終回

■ゆきさん(ハンドルネーム・50代・男性)のプロフィール:

■ゆきさん(ハンドルネーム・50代・男性)のプロフィール:配当収入で暮らしている専業投資家。足元で1億7800万円の株資産を抱え、直近の年間の配当収入は540万円になる。主な投資スタイルは、配当狙いの割安成長株の長期保有。20年前に知り合ったベテラン投資家の教えが原点になっている。元々、サラリーマンとして経理職に就いていたが、2020年のコロナ禍で失業したのをきっかけに専業投資家に転身する。「また気が向いたら再就職しよう」と肩の力を抜きながら、日々、株式市場に向き合っている。「株探アンケート~24年の日本株戦略」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「上級者」となる。

第1回記事「地味な中小型株の配当狙いで、億り人になった技」を読む

「地味な中小型株」で億り人になったゆきさん(ハンドルネーム)は、サテライト戦略では、大型株を投資対象にしている。こちらも中小型株狙いと同様に、値上がり益と配当の両方を目的とする。

大型株にもウイングを広げるのは、中小型株にはない業績の安定性や成長可能性のある銘柄をポートフォリオに加えることで、ここ数年の日本株相場のように大型株優位に動くときでも、リターンを得る機会を逃さないためだ。

ただし、大型株投資はゆきさんが意図的に避けてきた機関投資家との競争がよりきつくなる。最終回では、そうした状況にどのように対峙しながら大型株でリターンを狙うのかを見ていく。また、記事後半では新NISA(少額投資非課税制度)を活用して購入を検討している銘柄も紹介する。

東京エレク株を割安水準で取得、約1年半で倍増

ここ2年間で資産拡大に最も貢献した大型株は、半導体製造装置の東京エレクトロン<8035>だ。2022年後半に100株(後に株式分割で300株)を取得し、当初で時価400万円ほどだったのが、足元で1100万円超に膨らんでいる(下のチャート)。

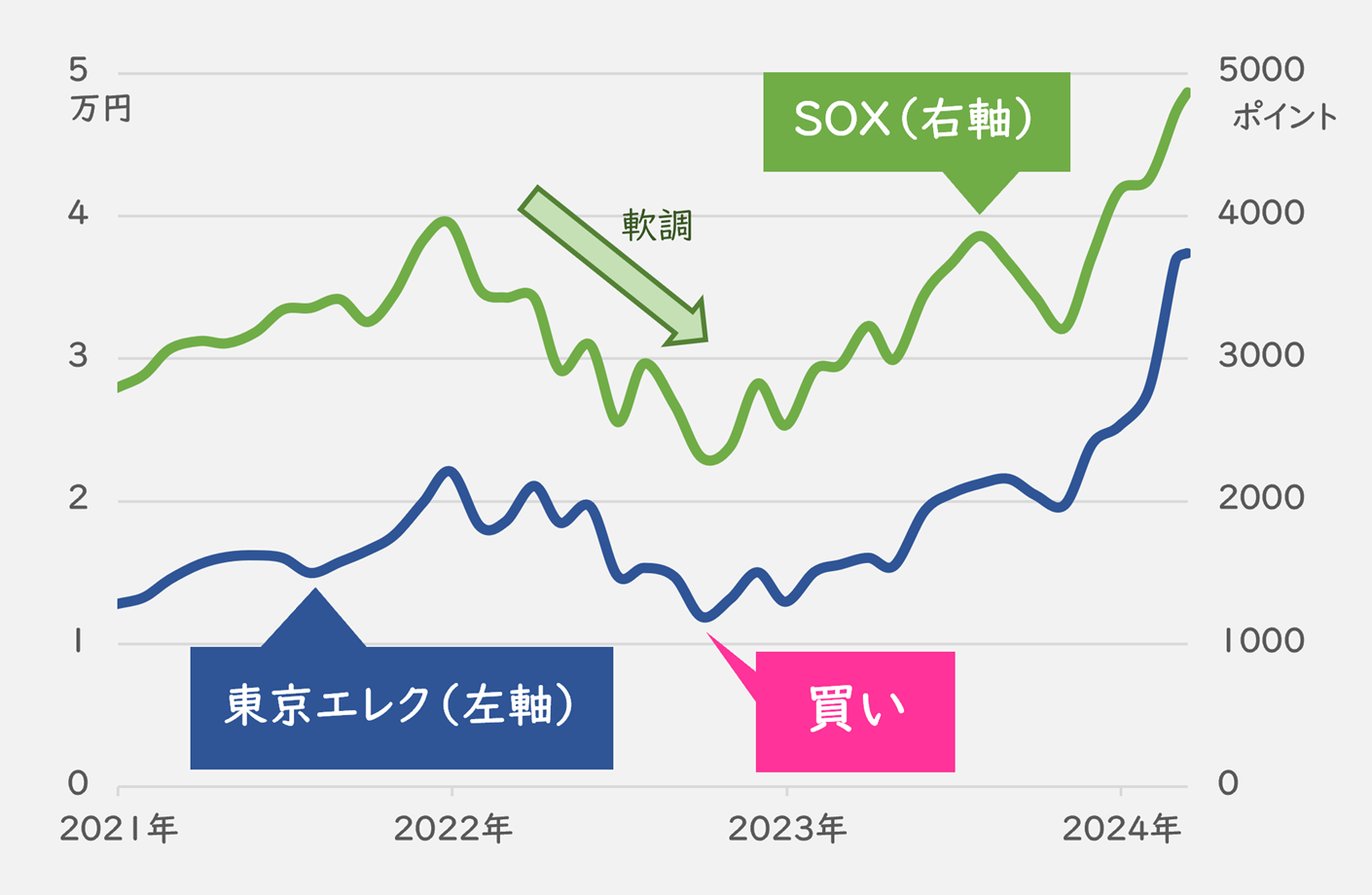

■東エレクとSOXの月足チャート(2020年末~)

出所:『株探』とNasdaq、注:終値ベース

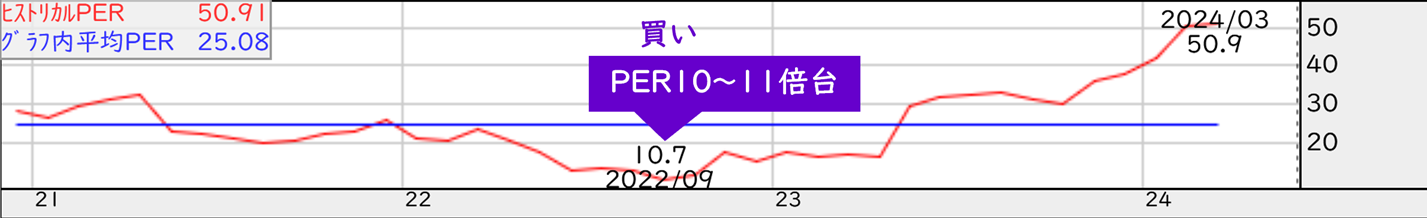

■『株探プレミアム』で確認できる東京エレクのヒストリカルPER

注:月足・終値ベース

ゆきさんが同社株を取得したのは、当時のPER(株価収益率)が割安水準にあると判断したためだ。取得時期のPERは10~11倍台で、「過去の推移の中では珍しい低水準」(本人)と感じた。

大型株に投資する際、ゆきさんが意識しているのが、下値余地が極力小さい段階で購入することだ。大型株は、個人投資家と比べて分析力が大きく優る機関投資家が投資対象にしているため、個人が気ついていない悪材料を機関投資家が把握している可能性がある。

機関投資家の売りに飲み込まれるリスクを減らすには、極力割安な水準で購入するのが、個人としてできる最大限の対策と、ゆきさんは考える。

東京エレク株が22年春に、「珍しい割安水準」(ゆきさん)になったのは、当時は米国の利上げに伴う景気減速懸念が意識され、景気サイクルに影響されやすい半導体関連株には逆風が吹きつけたことがある。

さらには、コロナ禍による供給不足の状況も一巡し、在庫水準が高まったこともあり、主要な半導体銘柄で構成されるSOX(フィラデルフィア半導体指数)の22年の騰落率は、▲35.8%となっていた。

購入時には冴えない状況だったが、ゆきさんは「半導体はIT化になくてはならず、今後も需要拡大が期待できる」と判断し、業績や業況にとらわれずに買いを入れた。その判断は吉と出て、23年から続く半導体株ブームに乗り、東エレクの株価は買値の3倍近い水準に伸びている。

同社株については、経営不振などに陥らない限り保有を続ける方針だ。その理由の1つは、安定的な配当収入を期待しているためだ。

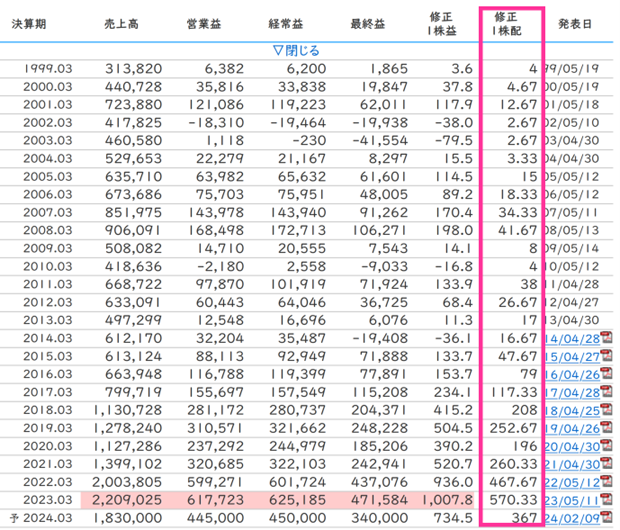

同社の1株当たり配当金は、水準の揺れはありつつも長期的には増加基調にあり(下の表)、ゆきさんの24年3月期の受取配当額は11万円ほどを見込む。

■『株探プレミアム』で確認できる東京エレクの通期業績の長期推移

三井住友株では、200万円のリターン

PERなどバリュエーション(企業価値評価)の水準に関係なく、買いを入れる場合もある。それが経済ショックで一時的に株価が急落するような状況だ。

最近では、20年3月のコロナショックが起きた際に、三井住友フィナンシャルグループ<8316>で落ちてくるナイフを掴んだ。同社株は購入から8カ月後の22年1月に売却し、200万円ほどのリターンを獲得している(下のチャート)。

■三井住友の週足チャートとヒストリカルPER(2018年末~22年7月)

三井住友を選んだのは配当利回りの高さからだ。同社株を取得した20年3月末時点での配当利回りは7.2%と、三菱UFJフィナンシャル・グループ<8306>とみずほフィナンシャルグループ<8411>の6%台前半を上回っていた。

メガバンクは平時でも、配当利回りが高いことで注目していた中で、コロナ暴落で利回りの高さが一際、目立ったことと、免許事業で収益基盤が安定していることから、コロナショックが起きても破綻リスクは極めて低いと、勝負に出た。

22年1月に同社株を売却したのは、他の銘柄に投資する資金を確保するため。株価がコロナ前の水準に回復したこともあって利益を確定した。

業績モメンタム重視で順張りすることも

割安成長株狙いを主力とするゆきさんは、株価水準より業績モメンタムに注目して投資することもある。

| 「株探」では、ただいま「個人投資家大調査-2024」を実施しています。 アンケートにご回答いただいた方から、抽選で「QUOカード」を ・1名の方に10万円分 ・1名の方に 7万円分 ・33名の方に 1万円分 ――を差し上げます。 ※アンケートのご回答はこちらからお願いします。 ↓ https://forms.gle/Zw5zuKkSSuEbgcio6 注1: 回答内容は個人が特定されない形で「株探」など、 |

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。