円安でも強かった円高メリット銘柄および「中堅企業」に注目【フィリップ証券】

・日本株相場は転機を迎えたようだ。11日まで上昇を加速していた日経平均株価は12日に反転下落。終値が前日比1033円の大幅下落となった。夏の賞与支給日が新NISAの成長投資枠を通じてバリュー銘柄への買い、および外貨建てファンド購入を通じた為替の円安ドル高に強く寄与している可能性は高そうだ。また、海外投資家も7月第1週に現物・先物合計で8765億円と年内で1月第1週に次ぐ日本株の大幅買い越しだったことも、日本株上昇の大きな要因だったとみられる。

・11日発表の6月米国消費者物価指数(CPI)の伸びが20年5月以来の前月比マイナスとなったことに加え、当局による不意打ちの円買い・ドル売り介入憶測を呼ぶ動きから一時1ドル157円台までの円高ドル安が進んだこと、および米国株を牽引してきた時価総額上位銘柄が4-6月決算発表シーズンを前に調整モードに入りつつあることが12日の日経平均株価下落の直接の要因だったとみられる。

・7月中旬以降に新NISAのボーナス要因が無くなることで買い圧力が弱まるのは元々想定可能な範囲でもある。8日発表の毎月勤労統計でも現金給与総額のうち所定内給与が前年比2.5%増と、1993年1月以来の高い上昇率となるなど賃上げが進みつつある。仮に為替の円安ドル高が一服すれば、海外で生産・製造して輸入するような製造小売業、および飲食店チェーンなど消費関連銘柄は、物価上昇の影響を除く実質賃金の改善を通じて円高メリット銘柄として注目される。特に円安でも株価下落が限定されたコスト競争力の強い銘柄が相対的に値上がりしやすいと期待される。

・米国株市場では11日以降、住宅・不動産関連や公益事業銘柄とともに、ラッセル2000指数に代表される、高金利が重荷となっていた中小型株を見直す動きが広がった。日本でも産業競争力強化法が5月に改正され、単体の従業員が2000人以下で中小(資本金3億円以下または従業員300人以下)でもない企業を「中堅企業」と定義し、その上で①設備投資支援、②賃上げ実施時の税優遇、③M&Aへの税優遇、といった支援策が用意される見込みだ。東証スタンダードやグロース市場上場銘柄への力強い支援になり得よう。

・「中堅企業」は地域経済に与える影響力が大きく、地域・地方発で賃上げを推し進める上で上記の施策は大きな意義を有する。東京証券取引所も中堅以下の上場企業と機関投資家の橋渡しを始める模様だ。「中堅企業」は今年後半の日本株の物色において重要な柱となる可能性があろう。

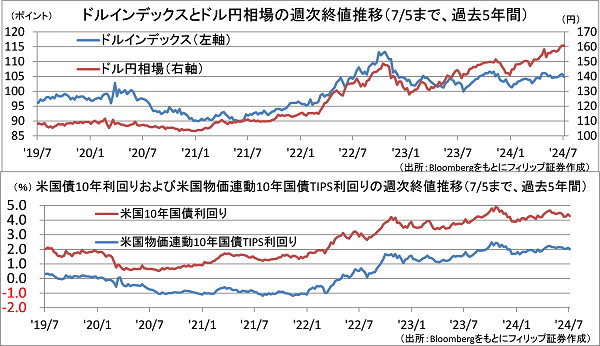

■為替相場と米国実質金利の相関

為替のドル円相場は7/3に1ドル161円95銭と約37年半ぶりの円安水準を更新。ところが、複数の主要通貨に対する米ドルの為替レートを指数化した「ドルインデックス」を見ると、2022年10月下旬に113ポイント台まで上昇後、足元はピークから約7~8%下落の水準で推移。欧州や英国など他の主要通貨国が米国と歩調を合わせて金融を引き締めたのに対し、日本は金融緩和を継続したことから実質金利(物価連動国債利回り・TIPSで表される)の日米格差が拡大したことにより円安ドル高の加速を招いたと考えられる。

TIPSで表される米長期実質金利は長期金利と歩調を合わせて23年10月以降は軟化傾向。円安ドル高要因は金利差背景が剥落しつつあり、その他特殊な需給要因に限定されてきていると言えよう。

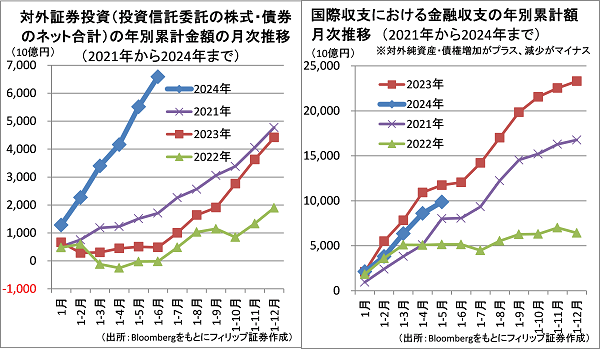

■新NISAの円安要因と資金フロー

1~6月の国内投資信託運用会社による海外投資(株式と債券のネット合計)は約6.6兆円の買い越し。1-6月累計で21年の3.8倍に上り、半年で2023年通年の4.5兆円を50%近く上回る。背景には24年1月に始まった新NISAがある。海外証券購入目的の円売り発生のため為替水準関係なく円売り・外貨買い注文が出される。更に「つみたて投資枠」のような毎月定額投資が多いことから構造的かつ持続的な円売り要因となりやすい。

他方、対外証券投資は経常収支や資本移転収支とともに国際収支を構成する「金融収支」の項目でもある。24年の金融収支の1-6月累計は23年ほど対外純資産拡大に寄与していない。国内機関投資家の外債買いや海外投資家の日本株買いの影響が依然大きい面もあろう。

参考銘柄

住友林業<1911>

・1948年設立。木を中心に川上から川下まで事業を展開。山林事業では日本国土の約900分の1を占める山林を保有。木材・建材流通事業と木造注文住宅事業はそれぞれ国内首位の売上高。

・4/30発表の2024/12期1Q(4‐6月)は、売上高が前年同期比20.5%増の4536億円、経常利益が同55.4%増の397億円。米国の戸建分譲住宅事業が好調に推移したことに加え、円安進行の影響もあり増収増益。主力の建築・不動産事業の経常利益が336億円、うち米国住宅部門が337億円。

・通期会社計画は、売上高が前期比19.1%増の2兆0650億円、経常利益が同8.5%増の1730億円、年間配当が同5円増配の130円。主力の米国住宅事業は、住宅ローン30年金利が足元7%近辺の高水準で推移するなか低利固定からの借り換えが嫌われ中古住宅が供給されず新築住宅へ需要が衰えない構造的背景。米FRB(連邦準備制度理事会)による利下げがあれば更なる追い風となろう。

オリエンタルランド<4661>

・1960年設立後、千葉県浦安市舞浜で1983年に東京ディズニーランドを、2001年に東京ディズニーシーを開業。京成電鉄<9009>が筆頭株主。テーマパークおよびホテルなど経営・運営が主な事業。

・4/26発表の2024/3通期は、売上高が前期比28.0%増の6184億円、営業利益が同48.8%増の1654億円。東京ディズニーリゾート40周年イベント好評を背景にテーマパーク入園者数およびゲスト1人当たり売上高が増加。訪日外国人旅行者数の回復に伴いテーマパークにおける海外ゲスト数も増加。

・2025/3通期会社計画は、売上高が前期比10.7%増の6847億円、営業利益が同2.8%増の1700億円、年間配当が同1円増配の14円。東京ディズニーシーのファンタジースプリングス開業に伴う増収で費用増吸収を見込む。訪日外国人旅行者数は4-5月で前年同期比58%増の608万人と堅調。豪華客船建造(約3300億円投資)でクルーズ事業参入方針。日本にとって新たな娯楽体験の提供となろう。

トレンドマイクロ<4704>

・1989年に基本ソフトウェア(OS)輸入販売で英国法人により前身のロンローパシフィック設立。「ウィルスバスター」他コンピュータセキュリティ対策製品の開発・販売を日本・北米・欧州・アジア太平洋で展開。

・5/8発表の2024/12期1Q(1-3月)は、売上高が前年同期比12.3%増の659億円、営業利益が同27.0%増の121億円。統合セキュリティプラットフォーム「Trend Vision One」を背景とした法人向けビジネスが伸長。SOC(セキュリティ・オペレーション・センター)が全地域で拡大のほか海外でマネージドサービスが堅調。

・通期会社計画は、売上高が前期比9.0%増の2710億円、営業利益が同62.3%増の529億円、年間配当未定。ウィルスバスターによる個人向けのブランドに加え法人向けの成長が顕著。企業へのサイバー攻撃対応だけでなく、国家安全保障からもサイバー防衛の重要性が増しており、政府が重大なサイバー攻撃を未然に防ぐ「能動的サイバー防御」で自衛隊の新任務の創設を検討との報道あり。

ウェルスナビ<7342>

・2015年設立のフィンテック企業。働く世代の豊かな老後のために「長期・積立・分散」の資産運用を全自動化したサービスであるロボアドバイザー「ウエルスナビ」をオンラインで全ての人向けに提供。

・5/15発表の2024/12期1Q(1‐3月)は、営業収益が前年同期比40.1%増の24.78億円、営業損益が前年同期の▲2800万円から8800万円へ黒字転換。経常赤字拡大は第三者割当増資による株式交付費の一時的要因。今年1月より新NISA制度に対応した「おまかせNISA」サービス提供を開始した。

・2024/12期会社計画については合理的な業績予想算定が困難として未公表。5日、「ウエルスナビ」が正式リリースから約7年11ヵ月で預かり資産1兆3000億円突破と発表。預かり資産1兆円達成の今年1/11から約半年で3000億円追加と、親NISA普及を背景に伸び加速。3月末運用者数も前年同期比10%増の39.8万人。三菱UFJ銀行との資本業務提携は成長要因も、短期的には費用増の面あり。

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース