大川智宏の「日本株・数字で徹底診断!」 第3回

日本株、「ただの高ROE銘柄」は売りの理由

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

この日本の経済構造は今に始まったことではなく、「ものづくり」によって国力を醸成してきた歴史の必然の結果です。経済階層の頂点には大企業の製造業が君臨し、その下請けの中小製造業は大企業の収益の範囲内で営利を生み出す。そこで働く人たちの可処分所得から内需に回っていくのです。

これらを株式投資の視点から表現すると「ROE(自己資本利益率)の均一化」となります。日本企業のROEは、大企業の製造業の±数%の範囲に収まるという意味です。大きな流れとしては、日本の内需企業が大企業の製造業を大きく超える収益性を上げることは難しくなります。

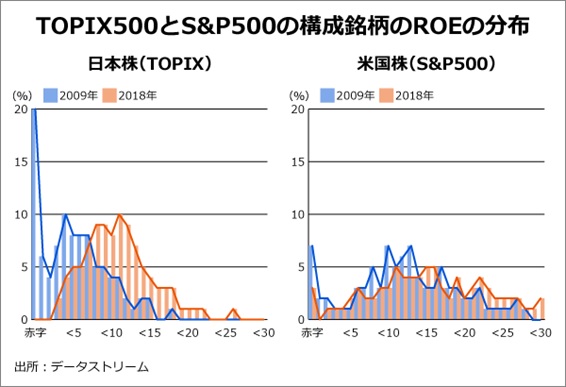

この傾向は日本の上場企業のROE分布図にはっきりと見て取れます。景気が好調なとき(17年度末)は各企業の予想ROE全体が上方にスライドし、不況(2009年)時は業種問わず多くの企業が一斉に赤字に陥ります。

一方、景気敏感業種の波及効果に頼らない米国では、金融危機の時でも分布の形状はほぼ変わりません。米国では景気に左右されにくく食品業種などの波及効果の高さがポジティブに働いた結果だと思われます。

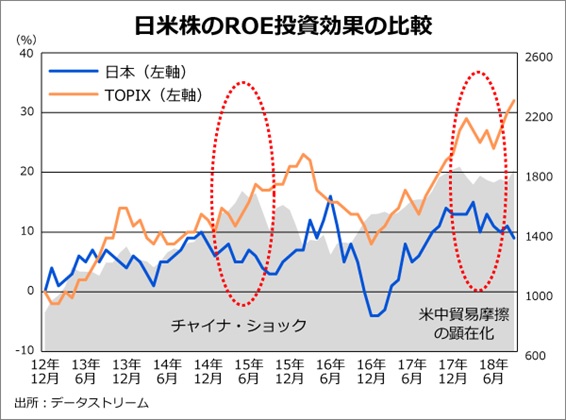

「ROEの均一化」現象は投資戦略上、どのような効果をもたらしているのでしょうか。それを端的に表すのが、ROEのファクターリターン(投資パフォーマンス)です。本来、ROEは「クオリティーファクター」と呼ばれ、市場の混乱局面には「資本の質の高さを担保に底堅く推移する」という定説があります。しかし、日本株市場には、これが当てはまりません。

前述のように歪な構造の中で景気見通しに沿ってROEが「一蓮托生」の動きを見せることから、市場環境の悪化に伴って高ROE銘柄の信頼性が失われ、一斉に売られることがあります。事実、アベノミクス相場が始まった13年からROEのファクターリターンを日米で比較してみると、日本株は15年夏の「チャイナ・ショック」時、そして足元の米中貿易摩擦が顕在した環境下ではパフォーマンスが悪化しています。

一方で、米国株は同じ局面で、高ROE株が底堅いパフォーマンスを発揮していることが分かります。この背景には、米国の経済波及効果が製造業と内需サービス業で大差ないからとみられます。

これを踏まえれば、現在のような混乱が継続する間は、単純に収益性が高いからという理由だけで、高ROE銘柄に投資をするのはリスクが高いと見るべきでしょう。また、アベノミクスの肝いりで導入されたコーポレートガバナンス・コードが浸透して以来、全体的に高ROE銘柄のバリュエーションが高騰している状態にあります。一部の銘柄に対して大量の投資資金が流れ込み続けていたことになり、突発的な急落相場が発生しやすい現在は、需給の逆流に巻き込まれて売りに晒されやすくなります。

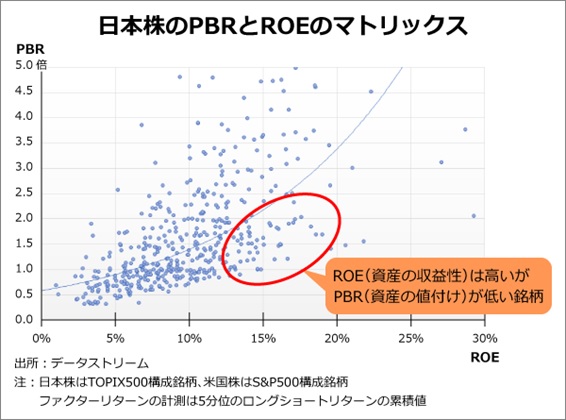

今後の市場見通しをどのように持つかにもよりますが、割安なディフェンシブ銘柄が底堅く推移する可能性が高いと思われます。ではどのような割安銘柄に注目すべきでしょうか。注目指標のROE(予想値)と実績PBR(株価純資産倍率)です。

これまでの議論からは、日本市場ではROEファクターは世界景気の雲行きが怪しくなったときに効きにくいことを見てきました。しかし、すべての銘柄に効き目がないとは言っていません。ROEとPBRファクターの関係性を分析すると、高ROE予想の銘柄は高PBRになる傾向があります。高い収益性をもたらすような質の高い純資産を保有する銘柄には高評価が与えられやすいからだと思われます。

ここから高ROEの見通しにかかわらず、PBRが低い銘柄は今後の水準訂正を期待でき、ファンダメンタルズおよび需給の双方の観点から最大公約数的に安定した投資リターンを生み出す可能性が高いと想定されます。

日本株のROE分布の特徴と景気の先行き不透明感を組み合わせて論理的に考えれば、製造業や市況関連産業ではなく内需・サービスのディフェンシブ業種に該当する銘柄が無難です。参考までに、以下に条件に該当する銘柄の一例を示しておきます。上図のPBRとROEの関係性から見れば、ROEが15%以上かつPBR2倍未満――が一つの目安になるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。