急落でも慌てない! 押し目狙いの見分け方

大川智宏の「日本株・数字で徹底診断!」 第4回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

1点目は、順張り投資は逆張り投資に比べて、リスクが少ないことにあります。「逆張り」投資の場合、反転のタイミングを捉えることが困難なうえ、騰落の度合いも大きくなります。

期待通り反騰しても一気に上昇エネルギーを放出してしまい、ほとんど長続きしません。気づいたときには再び逆方向へと反転してしまい、上昇下落の両局面で損失を出す往復ビンタを食らうことも多いのです。

一方で、順張り投資は基本的に現在のトレンド、多くの投資家が持つ期待に乗る手法です。欲を出してチキンレースを戦い抜き、最後の逃げ場を間違って急落に巻き込まれるような愚行を犯さなければ、長い目で安定したリターンを得ることが可能なのです。

取引コストが極端に低い

2点目は、順張り投資は取引コストが極端に低いことが挙げられます。言い換えれば逆張り投資の執行コスト(取引を行う際に発生する費用)が異常に高くなります。理由は単純で、下がった銘柄を買い上昇したら短期的に利食いをして手仕舞うため、一回の取引で銘柄がほぼすべて入れ替わってしまいます。

また大勢の投資家が期待していることと逆に張るため、毎回の取引で自分が買いたい(もしくは売りたい)価格と他の投資家が売りたい(もしくは買いたい)価格の差が大きくなりがちです。それによって余計なマーケットインパクト・コスト(自身の取引が及ぼす取引価格の変動コスト)を支払うことになります。

その点、順張り投資は、基本的に上昇した銘柄をそのまま保有し続けるか、押し目で少額を買い増すだけなので、銘柄を入れ替える頻度も減り、買いたい(売りたい)と思う価格で売買しやすいなど、逆張り投資と比較してコストが極端に少なくなります。

つまり、順張り投資をうまく回せるようになれば、それだけで投資の観点で圧倒的に有利になります。

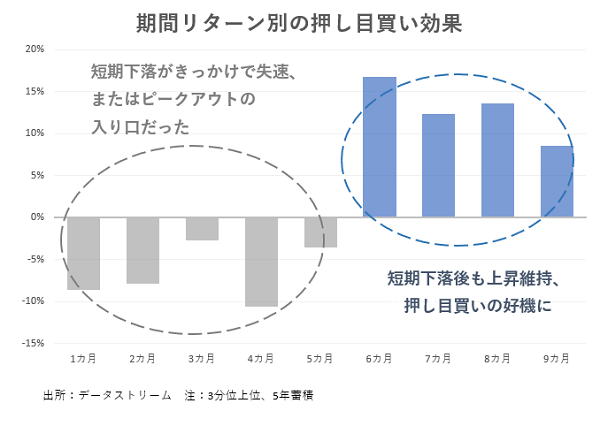

押し目狙いの見極めは「6カ月リターン」

では、本題の押し目買いに向く銘柄と、そのまま失速していく銘柄の判別について見ていきます。実は、その方法は拍子抜けするくらい単純です。キーワードは、「6カ月リターン」です。過去6カ月間強く上昇している銘柄は順張り性が強く、短期的な下落は押し目買いの好機となります。

逆に上昇期間が6カ月未満の銘柄は順張り性が弱く、短期的な下落がそのままトレンドとして定着してしまうことが増えます。たったそれだけか、と思われるかもしれないので、とりあえず以下の計測結果をもとに簡単に説明しましょう。

下の図は順張りの効果測定に、もうひとつ「過去1週間リターンが低い」という要素を組み合わせたものです。つまり、順張りでの長期リターンと、足元での短期リターンの両方の条件を満たす銘柄を抽出しています。横軸は過去リターンの期間を表し、縦軸は該当する銘柄群のTOPIX500 と対比したリターン(相対リターン)を表します。

たとえば、一番右の9カ月の値は次のように出します。まず「過去9カ月間のリターンは3分位上位より高かったが、直近1週間の3分位上位よりリターンは低かった」という条件を満たす銘柄を抽出します。

次にその銘柄群の1カ月間の市場平均と比べた相対リターンを出します。それを過去5年累積したものです。他の月の項目も計測期間が異なるだけで、銘柄の抽出方法は同じです。

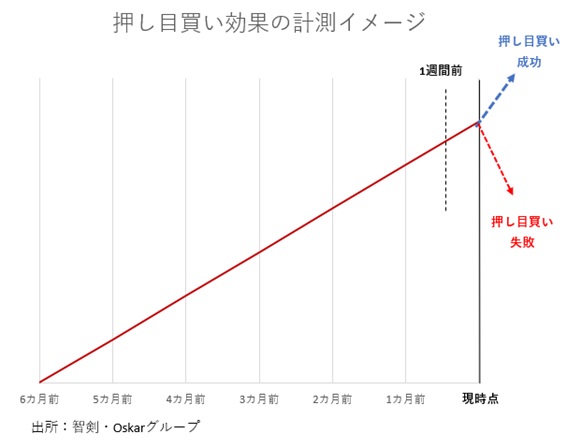

「直近1週間のリターンが低かった」という要素は、いわゆる短期的な利食いに対する押し目買いのタイミングに該当すると仮定します。下の図が、この押し目買い効果継続のイメージ図になります。

これについて前掲の図「期間リターン別の押し目買い効果」の具体的な数字で見てみると、明らかに5カ月と6カ月の間を境としてパフォーマンスの符号が逆転してしまいます。

つまり、過去に6カ月以上強い状態を維持した銘柄は短期的な下落が発生しても、その後に再び上昇に転じる可能性が高くなります。立派な順張り銘柄で、短期的な下落は押し目買いの好機になり得るのです。

一方で、高リターンの期間が過去1カ月から5カ月程度の銘柄は、この分析からは順張り性があるとはいえず、短期的な調整が実は下落トレンドへの転換点である可能性が高いことを表します。

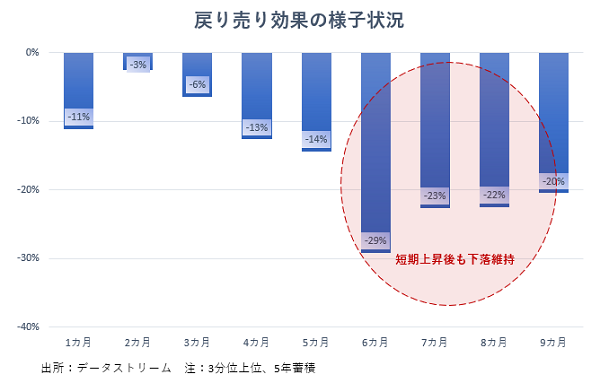

「戻り売り」でも使える

この分析は順張り株の押し目買いだけでなく、「戻り売り」のタイミングを見るためにも利用できます。戻り売りは押し目買いの真逆で、下落トレンドの銘柄が一時的な上昇を見せた場合に、売りを重ねる手法です。

下の図は長期リターンが低く、かつ過去1週間のリターンが高かった銘柄を抽出して効果を見たものです(3分位上位・5年蓄積)。こちらは、5カ月あたりからマイナス幅が大きくなり、やはり6カ月以降でマイナスのピークを迎えます。つまり、半年以上弱かった銘柄が一時的に反転しても結局その後も下がりやすく、符号が逆なだけで起こっている現象は順張りと同じです。

これらをまとめて解釈すれば、6カ月以上の期間で上昇ないし下落を続けている銘柄は、順張り投資の信頼度が高く、短期的な変動に左右されにくい。長期で上昇してきた銘柄が下落もしくは長期で下落してきた銘柄が上昇と、逆方向へ振れたタイミングは売買の好機になりやすいといえます。

以上から「6カ月」という数字は、本物の順張り銘柄かを見極める境界線である可能性が高そうです。下は今回の条件を基に、押し目狙いと戻り売り狙いのモデル銘柄をそれぞれ10ずつ並べました。ポイントの理解に役立てていただけると幸いです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。