すご腕投資家さんに聞く「銘柄選び」の技 某OL(emi)さんの場合-特別編

プロに聞く! 某OLさんを億り人に導いたオプション取引ってどんなもの?

登場する銘柄

日経225オプション

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

國宗利広さんのプロフィール:

國宗利広さんのプロフィール:野村證券で日経225先物や日経225オプション取引に携わって以来、30年以上先物・オプションに関連する経歴を持つ。現在は、投資家向けに投資助言や投資情報を提供する匠投資顧問に所属し「匠のオプション」を主宰する。自身もトレードを行いながら、個人投資家にオプション取引の助言や投資教育を行い、オプショントレーダー育成に励んでいる。

某OL(emi)さん(ハンドルネーム、以下、某OLさん)は、日経平均株価を原資産とする「日経225オプション」で投資デビューした後、日本株・個別株取引にも本格的に乗り出した異色の投資人生を歩んできた。これまでの3回は日本株の取引について紹介してきたが、今回から某OLさんが「億り人」の称号を手に入れる原動力となった「オプション取引」について紹介していく。

某OLさんがオプション取引で稼いだのはアベノミクス相場に入る前の、まさに日本株の長い冬の時期だった。にもかかわらず資産を膨らますことに成功したのは、オプション取引の場合、価格トレンドが上下に形成されない時期でも、利益を上げる投資戦略があるからだ。

個人投資家にはややとっつきにくさのあるオプション取引を某OLさんはどのようにマスターしたのか。それを理解するために、今回は特別編として野村證券出身でオプション取引のプロ、匠投資顧問の國宗利広さんを講師に迎えて、オプション取引の基礎講座をお届けする。

「この先大暴落が起きるかも?」と心配な時に持ち株に保険を掛ける仕組み

―― 某OLさんが大きなリターンを稼ぐことができた「日経225オプション(以下、225オプション)」には、どのような魅力があるのでしょうか?

國宗利広さん(以下、國宗) 225オプションに限らずオプション取引には、様々な取引法や投資戦略があって、複数の戦略を組み合わせて利益を稼ぐことができるのが魅力の1つです。

225オプションのように株価指数を対象にした取引の場合、上下にトレンドが出ている時期に加えて、足元の株式相場のように世界景気の不透明感から強気と弱気が交錯して上昇・下落を繰り返すような時期でも、上手に使いこなせば儲けを出すことはできます。投資家にとってストレスが溜まるような時期でも、リターンを稼ぐ手法がある面白みもあります。

――オプション取引は将来の価格変動を見越した取引を行う点で先物取引と共通しますが、両者の違いはどのようものでしょうか。

國宗 先物取引は先物価格を買う(ロングする)、あるいは売る(ショートする)という取引ですが、オプション取引は後で詳しく述べるように、「買う(ロングする)権利」と「売る(ショートする)権利」という、権利を売買する取引です。

先物取引は、最終的にはSQ(特別清算指数)という清算価格を使って決済するのに対し、オプション取引はSQと権利行使価格と呼ばれる投資家が選んだ価格との差を使って決済することが、最も大きく異なる部分です。ちなみにSQは所定の清算日に決定されます。

またオプション取引の方が先物取引よりも多くの取引手法があり、さらに先物の一連の取引を自動化したような戦略も、オプションを使えばワンクリックで可能になります。

両者の共通点について触れると、どちらもデリバティブ(金融派生商品)で、原資産と呼ぶ取引対象資産の価格を指標にして、将来のある時点でその価値を交換する商品であること。そしてどちらも少ない元手で始められるレバレッジ取引であることです。

オプション取引の原資産には、今回話題にする日経平均株価の他に株式ではTOPIX(東証株価指数)やJPX日経400などの指数、そして銘柄数はまだ少ないですが個別株もあります。株式以外では為替、金利、コモディティ、天候などと多種多様です。

今回テーマの225オプションについておさらいすると、

A 原資産とする日経平均株価を、

B 将来のある時点で、

C 特定の価格(権利行使価格)で、

D 「買う権利」ないし「売る権利」を売買する

――商品ということです。

――投資家の多くは現物株をメーンに取り組んでいますが、あえて225オプションに挑戦するとしたらどんな方法があるでしょう?

國宗 現物株投資をしている人にとって分かりやすい、代表的な使い方の1つを紹介しましょう。それは、「これから相場が大きく下がるかもしれないけど、現物株を売りたくない」と考えた時に、現物株に保険を掛ける目的で使う方法です。

――「保険」というと、病気や事故そして最近多い自然災害など「起きてほしくない」「起こしたくない」ことが起こってしまい、何かしらのダメージを受けた時に、主に金銭による保障ないし補償を受けられるイメージです。

國宗 そうですね。オプション取引も、起こってほしくないことが起きてダメージを受けてしまう備えとして、使うことができます。保険として活用する例で最もわかりやすいのは、自分が持っている株が下落して損失が発生する=ダメージを受けた時に、オプション取引では利益を生んで、個別株の損を回復ないし緩和することです。

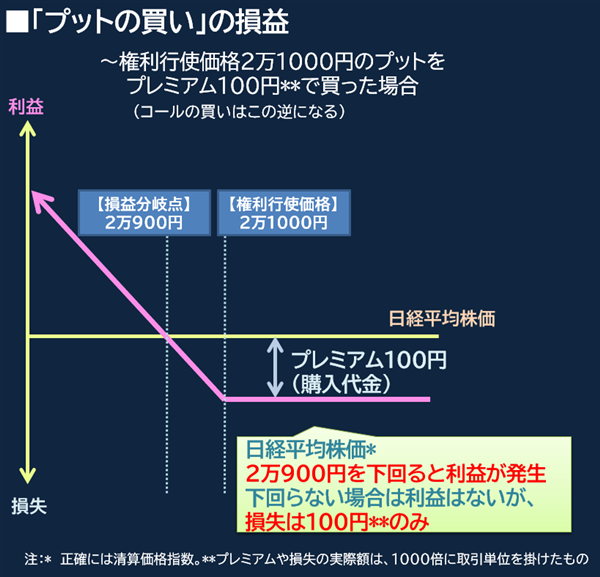

日経平均の下落につられて、自分の持っている株も下落して含み損が出るのを避けたい場合、225オプションでは上の「C」の権利行使価格と呼ぶ日経平均をベースにした価格が、将来のある時点で一定以下に下がると儲けが出る「プットの買い」という取引を行う方法があります。

「一時は2万3000円に到達した日経平均がこの先、2万1000円を割るような事態になると、パニック売りが起こるかもしれない」と考えたとしましょう。その際に「権利行使価格が2万1000円のプット」を買っておくと、日経平均株価が2万1000円を割ってオプション取引の清算日を迎えた場合、その分だけ儲けを出すことができます。

清算日とは上の「B」に当たる部分で、「限月(げんげつ)」と呼びます。限月については後ほど説明します。また「プットの買い」以外にオプション取引では3つの取引法があります。こちらも後述します。

話を「プットの買い」に戻しましょう。オプション取引では、ある権利行使価格で「買う(ロングする)権利」「売る(ショートする)権利」いずれの場合も、権利の買い手に回る場合には、プレミアムと呼ぶ代金を払います。

2万1000円のプットを100円のプレミアムを払って購入した場合、清算日に2万1000円から清算価格のSQを引いた額に、最初に支払ったプレミアムの100円を除いた額が儲けになります。

上の例で仮にSQが2万552円50銭としたら、

「2万1000円(権利行使価格)」-「2万552円52銭(SQ)」-「100円(プレミアム)」の347.48円が儲けになります。実際の取引では1000倍のレバレッジが掛かっていますから、347.48×1000の34万7480円が利益になります(手数料・税金を除く)。

――その「プットの買い」をする際に支払うプレミアムが保険料で、保険料を払うことで、いざ困った時に保険金をもらえる……。そんな仕組みですね。株主優待や高利回りの配当をもらう目的でお気に入りの株を売りたくないという時に、この方法が役立ちそうです。でも、清算日に日経平均が2万1000円を下回らなかったらどうなるのですか?

國宗 「2万1000円でショートできる権利」の行使を放棄する扱いになります。

SQが2万1500円としましょう。理屈だけで考えると、この時に権利放棄しないと、2万1500円で売れるものを、2万1000円で売ることになってしまい、500円の損が出てしまいます。実際の損は1000倍のレバレッジが掛かっているので、50万円の損になってしいます。さらに支払ったプレミアムの100円×1000も加わるので60万円になります。

ただし実際は、証券会社の取り扱いで、権利行使価格よりSQが高い場合(プットの買いのケース)は自動的に権利放棄として処理されます。

――そうなると60万円の損にはならず、損失はプットの買いをした時に払ったプレミアム代金のみに留まるのですか?

國宗 損失は支払ったプレミアムのみになります。つまり10万円(100円×1000)です。

――10万円でも、個人投資家には決して軽い金額ではありませんね。

國宗 そうですね。先ほども触れましたが、オプション取引には1000倍のレバレッジを掛けていることを、まずしっかり認識しておくことは欠かせません。

ここで考えてもらいたいことがあります。今、権利放棄として処理されることで損失は支払ったプレミアムに限定されると話しましたが、先にプレミアムは保険料に当たるとも説明しました。損害保険の例がわかりやすいのですが、自動車保険に加入されている方は1年単位で保険料を支払いますね。

――そうですね。

國宗 無事、1年間を無事故で済んだ場合、支払った保険料は契約者に返ってきません。その際に支払った保険料を損したと考えるでしょうか? もしくは余分な出費をしてしまったと。

――通常はそのように考えません。

國宗 むしろこの1年、事故を起こさなくて良かったと思うでしょう。オプション取引でも同様に考えられるのです。「プットの買い」で下がった時に備えて支払ったプレミアムは掛け捨ての保険料で、万が一に備えて支払ったものです。

仮に日経平均が2万1000円以下になってオプション取引では利益が出ても、保有している現物株の株価が下落していれば、そちらでは損失が発生しています。逆に日経平均が権利行使価格より下がらなかったために、個別株には損失が生じなければ、プレミアムは無駄になっても、全体の資産が減少するのを避けることもできます。

つまり、オプション取引は、この先、大変なことが起こるかもしれないという心配を和らげるためのコストと思えば、意義のあるお金の使い方ともいえます。もちろんオプション取引と個別株の全体の収支を考え、最終的に資産を増やしていく過程で万が一のための保険を掛けていく、という心構えでオプション取引を活用してほしいと思います。

――「2万1000円のプットの買い」をしていた人は、日経平均が2万1000円を下回らない状態、つまり、2万3000円、2万5000円と上方に大きく価格が上がった場合でも負担はプレミアムだけで済むのですか?

國宗 そういうことになります。

※当該情報は、一般情報の提供を目的とたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。