すご腕投資家・DUKE。さんに聞く「コロナ相場を乗り切る技」-第2回

反騰しても怖い二番底、「逃げ&乗り」遅れを防ぐ2つのサインの正体

DUKE。さん(40代・男性)のプロフィール:

DUKE。さん(40代・男性)のプロフィール:2003年の会社員時代から株式投資を開始。当時は割安成長株狙いの投資を続けていたが、目覚ましい成果は出ず。その後、ライブドア・ショック、リーマン・ショックを経て、本人いわく「けちょん、けちょん」になる場面もなんとか乗り越えつつ、成長株投資で著名なウィリアム・オニールの投資法に出合う。以降はこれまでのファンダメンタルズを追求する投資法にテクニカル要素も取り入れたテクノファンダメンタルに投資手法を改良し、新高値を更新して上昇トレンドに乗る銘柄に投資する「新高値ブレイク投資術」にたどり着く。その改良法が花開き、14年には累計利益1億円を突破する。現在は、専業投資家に転身。自身の投資をさらにパワーアップさせながら「新高値ブレイク投資塾」を主宰する。塾生から多くの億り人を輩出すべく、自身の投資法を伝授することに力を注ぐ。著書に『新高値ブレイク投資術』(東洋経済新報社)、『新高値ブレイクの成長株投資法』(共著、パンローリング)がある。

コロナショックで直近高値から「半値八掛け二割引」、つまり約30%の暴落から反発を始めた株式相場も、今週に入ってから再び、弱含みの展開を見せている。

DUKE。さんのシリーズの初回記事では、「強気でガンガン買うには時期尚早」という見方を示した。実際、今週20日に入ると、まさに指摘通りの展開に。これまでと同様、今回の暴落相場も二番底、三番底に対する警戒モードを緩めてはならない様相となっている。

そこで2回目の記事では、DUKE。さん(ハンドルネーム)が相場の転換点を探る上で活用している「フォロースルー日」を詳しく解説する。前回、さっと触れたが、この指標は米国のカリスマ投資家とも言われるウィリアム・J・オニール氏が提唱しているものだ。

大きく揺れる相場の中では、今のトレンドはどちらに傾いているのかを知ることは、逃げ遅れによる損の拡大、乗り遅れによる機会損失を最小限に留める上では、身に付けておきたいサインだ。また記事の最後に、フォロースルー日とは逆の下げトレンドに入るサインについても紹介する。

これらを使ってトレンドを見極める作業は、相場の流れに乗る順張り派はもちろん逆張り派の人にとっても、選んだ銘柄を購入するタイミングや利益確定もしくは損切りする判断に活用でき、投資収益の向上につなげられる可能性がある。

上昇トレンド転換のサインとなるフォロースルー日

――前回紹介してもらった「フォロースルー日」について、改めて教えてください。

DUKE。さん(以下、DUKE。): フォロースルー日の具体的な解説に入る前に、なぜこのサインに注目するのかということに触れましょう。

まず、今回のようにどんなにボロボロに売り込まれた相場であっても、「いつかは転換して株価は上昇に向かう」ということです。ですから、運悪く逃げ遅れて損が膨れても、信用取引で高いレバレッジを掛けて投資元本以上のポジションを持つようなことをしていなければ、必ず復活のチャンスは巡ってくるものです。

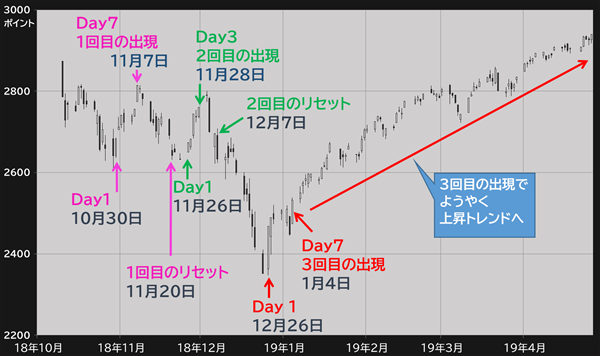

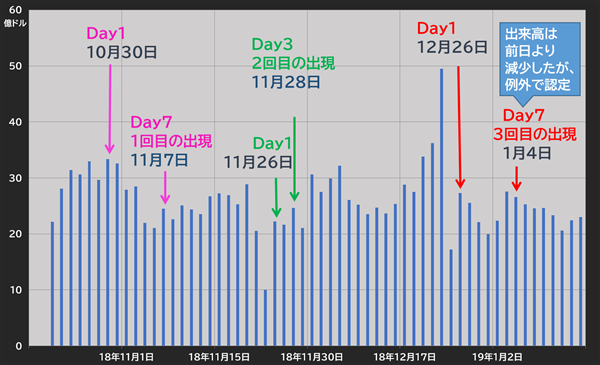

では、いつチャンスが到来するのか。それを考える上で、直近の暴落の例を確認してみましょう。参考にするのは、2018年の年末に襲った、いわゆるFRB(米連邦準備理事会)ショックです。この時のS&P500種株価指数の日足チャートを見ると、10月の半ばに大きく崩れた株価は、その後、上げ下げを繰り返しながら、ダメ押しでクリスマスの12月25日に向かって大きく下落しました。

しかし、その翌日の26日に大きな陽線を出して株価が切り返してからは、それを境に上昇トレンドの形になっていることが分かります。この切り返しのタイミングの見極めに使われるのが「フォロースルー日」というものです。

■S&P500の日足チャート(2018年10月~19年4月)

■S&P500の日足の出来高(2018年10月~19年1月)

私が現在取り組んでいる「新高値ブレイク投資法」は、株価が上昇トレンドに入ったら買い、逆に下落トレンドが出たら手放すという、株価トレンドに従うトレンドフォロー型(順張り)のスタイルを取るやり方で、買い出動のポイントを

① 株価が新高値を抜いた時、あるいは

② 保ち合いラインを上抜けた時

――とするのが大きな特徴です。前回端折りましたが、②の保ち合いとは、ボックス圏とも言われ、株価が一定の価格に挟まれた動きを一定期間繰り返す動きを示す現象です。保ち合いラインの上抜けとは、ボックス圏を形成していた高値を突き抜けて上昇した時の状態を指します。

このやり方を確立させるまでに、様々なカリスマ投資家の投資手法を学びました。その中で、私が最も影響を受けた投資家の1人、米国のカリスマ投資家のウィリアム・J・オニール氏が提唱する、マーケットの底を見極め、上昇トレンドに転換したかを確認するシグナルです。

――2018年12月のS&P500指数には、26日に大きな陽線が出ていますが、これだけでは上昇トレンドに切り替わったとは見極められませんね。

DUKE。: そうですね。上昇トレンドに転換した可能性があると見られる「フォロースルー日」は、このチャートの12月26日のように、前日まで続いた下げから上昇に切り返した「ある日」を起点として、これから示すいくつかの条件をクリアして初めて成立するものです。

その条件とは原則として、

| ① | 最初の上昇日を表す「Day1」(デイワン)の終値は、当然ですが前日より上昇している |

| ② | 「Day1」を起点として、2日目「Day 2」と3日目「Day 3」がDay1のザラ場の安値を下回らないこと |

| ③ | 4日目の「Day4」以降は、「Day4」から「Day7」までに、1日でも「前日より出来高を増加させて、かつ前日より1.25%以上、上昇する」という日が出現する |

――となります。この①~③を満たすと、その日がフォロースルー日となります。

ただ、上に示した3条件は原則であって、オニール氏が実際にフォロースルー日として認定する日はこの条件から外れることもあります。例えば、上の③では、Day4からではなく、Day4以前からを計測の対象としたり、前日より微妙に売買高が少ない時も認められたりするケースもあります。

――ということはDay3までの間にフォロースルー日が出現することもあるのですね。

DUKE。: その通りです。オニール氏によると、まれにDay1からいきなり強力な上昇を始めて、Day3の時点でフォロースルー日が出ることもあるとしています。それは「Day1からDay3までがすべて強い上昇で、S&P500のような株価指数が出来高の増加を伴ってそれぞれ1.5%~2%以上、上昇しているケース」ということです。

逆にDay7までの間に出現せず、Day7以降に最初のフォロースルー日が出現することもあります。

私の場合は、先の①~③の原則を応用した自己流の要素も加えてフォロースルー日を観察しています。その1つの例として、後で触れる足元のS&P500や日経平均株価では、同一のDay1を起点に複数回のフォロースルー日が現れることがあるので、その数も確認しています。フォロースルー日の登場回数が多い方が、より上昇トレンド転換への確度が高まりますからね。

相場が下がる気配を見せつつ、なんとか持ちこたえているようなケースでは、最初のフォロースルー日から株価が一旦調整した後に、2回目のフォロースルー日が出ることがあると、私は捉えています。

例えば、5月1日にDay1が出現したとすると、その後、調整があってもDay1のザラ場安値を下回らない限り、5月1日のDay1は有効とします。このDay1から数えて、2回目そして3回目、4回目とフォロースルー日が現れるケースもあるのです。

逆に、調整によって株価がDay1のザラ場安値を下回ると、この5月1日のDay1は無効となってリセットに。再び新たなDay1を探すことになります。この部分はオニール氏の原則と同じ部分ですね。

フォロースルー日は主要指数で観察

――最初に示した3つの条件はあくまでも基本をつかむ大原則で、実際には、その応用系として臨機応変に捉えたサインが、DUKE。さんの考えるフォロースルー日ということなのですね。

DUKE。: そうなります。

――確認ですが、対象にする指数はS&P500以外でも構わないのですか?

DUKE。: オニール氏はS&P500以外にもナスダック総合指数、NYSE総合指数を見ているようです。これらの3指数のうちで、どれか1つにフォロースルー日が現れればサインが出たという判断になります。

また3つの指数のすべてからフォロースルー日が出現することや、3つのうち2つの指数で現れることもあります。複数の指数で見ることができれば、その信頼性が高まることになりますね。

私は日経平均株価やTOPIX(東証株価指数)などでも観察しています。ただし、これらの日本の主要株価指数は、日銀のETF(上場投資信託)買いなどが入って、実体と異なる動きになってしまっている可能性もあるため、S&P500など米国の主要指数も見ながら判断することをお勧めしています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。