10倍に稼ぐ技は「地合い×理論」、だから今年は「踏み上げロング」

目指せ億トレ、頑張り投資家さんの稼ぎ技 レブルさんの場合-第3回

登場する銘柄

イー・ガーディアン<6050>、オンコリスバイオファーマ<4588>、出前館<2484>、弁護士ドットコム<6027>、メドレー<4480>

レブルさん(ハンドルネーム・30代・男性)のプロフィール:

レブルさん(ハンドルネーム・30代・男性)のプロフィール:サラリーマンから専業投資家に転身したばかりの若手トレーダー。東海地区在住。2016年に数百万円で株式投資を始め、5年足らずで資産10倍化を達成する。現在は株式の他、為替、商品、仮想通貨など様々な資産クラスを手掛けるオールラウンダーで、株式もデイトレーダーを基本とし、スイング、長期などバラエティに富んだ手法を加えてリターンを得るのが得意。最近はコロナ大暴落前に相場の違和感を察知し、最終的にはノーポジション状態に。保有資金の多くを傷めず温存できたため、それをFXのデイトレ等に活用し、わずか2カ月程度でコロナ暴落直前から資産を4倍に膨らませる。平日は毎日行っているツイキャスが好評で、ファンが増加中。

1回目「5年で資産10倍を実現した『支配者便乗の法則』」を読む

2回目「そんなことも知らないのと言われた『ダウ理論』で、ソフトバンクG株にリベンジ」を読む

5年で資産を10倍化させた、まさに伸び盛りの投資家であるレブルさんが、投資全般でバイブルにしているのが前回紹介した「ダウ理論」だ。

ただし、単にダウ理論を理解しただけでは、他の投資家より抜きん出るのは容易でない。レブルさんはダウ理論を「完全コピー」ではなく、その時々の地合いに合わせて自分なりの味付けを添え応用させてきた。そこに、5年で資産を10倍にできた秘訣がある。

スポーツでも基礎をしっかに身に着けた後に、自分流にフォームをアレンジして活躍している選手も多い。レブルさんの場合も同じだ。では、ダウ理論にどんなアレンジを効かせてきたのか。今回はこの詳細を中心に見ていこう。

その時々の地合いに即した投資テーマを設定

投資でよく聞く言葉に「地合い」がある。相場全体や特定の銘柄で値動きや取引の活況さを示す言葉で、株価が上昇傾向にあるときは「地合いが良い」、逆のケースでは「地合いが悪い」という。

レブルさんが投資に臨むにあたって感度を高めているのが、この地合い。地合いの変化に応じて、それに適した投資方針を決めている。

投資を開始した2016年以降、年単位では次のような方針のもと向かっていたという。

2016年 → 手探り

2017年 → 新高値ブレイク投資

2018年 → 逆張りロング

2019年 → 逆張りロング、だがフィットせず新高値ブレイク投資に切り替え

2020年 → 踏み上げロング

――となる。もちろん、最初から上に挙げた投資方針で臨んでいたのはなく、「トライアル&エラー」を繰り返して、失敗から学びながら固めてきた方針の変遷だ。したがって、上の方針は後付け的にネーミングしたものもある。

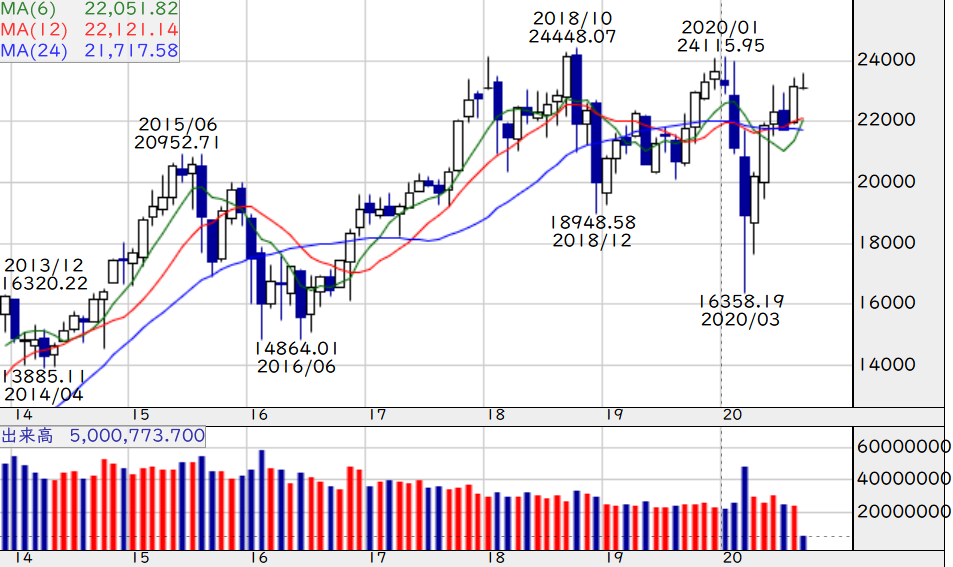

■日経平均株価の月足チャート(2014年1月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

ダウ理論を学び「新高値ブレイク投資」でイケイケ

順を追って、それぞれの年の内容を見て行こう。投資を始めた16年は、自身の取るべき道が定まらずに、文字通り手探りの状態が続く。だがその後、友人だったFX(外国為替証拠金取引)専業の女性投資家から放たれた「ダウ理論も知らないの?」の一言で奮起して、この理論を自分のものにしていった。これについては前回紹介した。

1年後の17年は株価が新高値を抜いたタイミングで買い出動し、モメンタムに乗る「新高値ブレイク投資」が大ハマり。投資開始2年目にして、デイトレの成果と併せて1日に15万円ものリターンを得られるという状況が続くイケイケの年となる。

レブルさんにとってこの年の当り銘柄となった代表格の1つは、SNS(交流サイト)等の投稿監視や運用支援を行うイー・ガーディアン<6050>。この年の1月と5月、それぞれ新高値を抜けたタイミングで2度別々の商いにトライして、1度目は約1カ月で20%、2度目は約3カ月で25%の株価上昇をさらった。

■イー・ガーディアン<6050>週足チャート(2016年7月~18年5月)

「新高値ブレイク投資」についておさらいすると、この投資法は、株価が直近の高値や年間の高値、あるいは上場して以来の高値をさらに上抜いたところで買いを入れ、それ以上の株価上昇を狙うやり方だ。

言うのは簡単だが、株価がかなり高くなったところで買っていくので、実際にやるにはそれなりに勇気がいる。ましてや投資を始めて間もないビギナーであれば、「自分が買った途端に株価が下がるのでは」とたじろいでも無理はない。

だがレブルさんは、すでに自分のものにしていたダウ理論の考えをもとに、新高値を付けた銘柄に次々と躊躇なくトライしていく。それが年間を通して右肩上がりの好調となったこの年の相場にうまくフィットし、全体として利益を大きく伸ばすことができたわけだ。

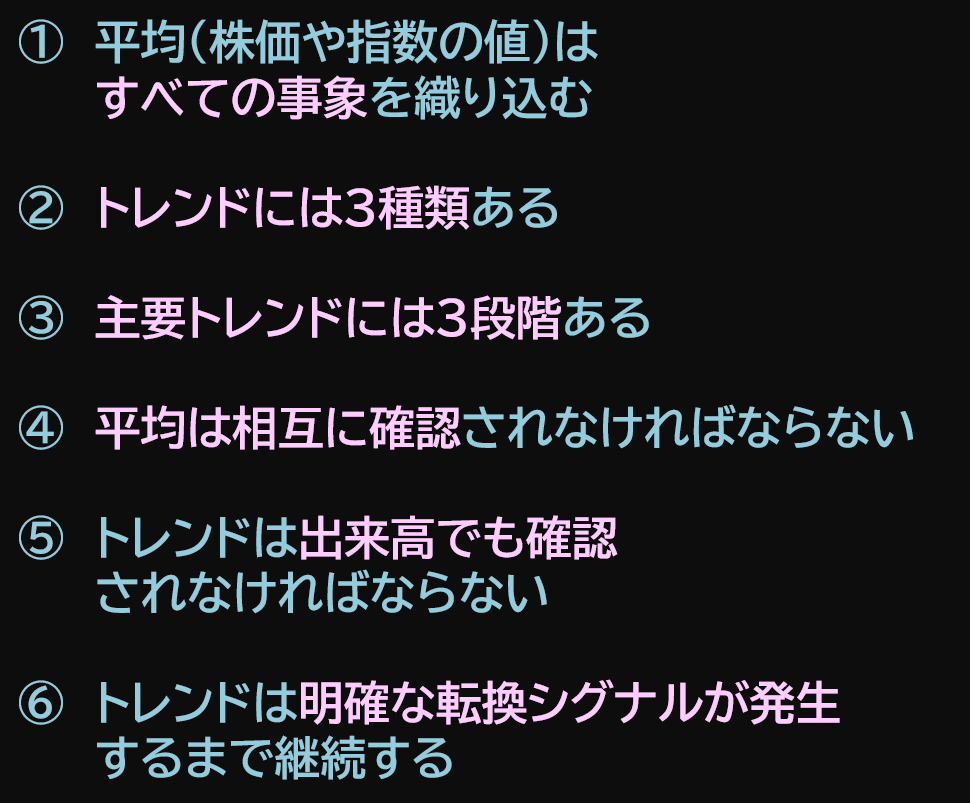

6項目の法則から成り立つダウ理論では、最初に「平均(株価や指数の値)はすべての事象を織り込む」と伝えている。これは、市場価格は需給バランスで決まり、公表される経済統計や企業業績、そして自然災害のような予測不可能な事象にいたるまで、あらゆるファンダメンタルズが反映されているという考えだ。

■ダウ理論が伝える6つの項目

レブルさんは、過去に付けた高値は、ファンダメンタルズの値踏みができる人がかつて付けた価格であり、株価がそれを上抜くということは、「当時のファンダメンタルズよりもさらにもっとすごい内容が登場した状況」なのだと見なす。その考えを後ろ盾に、株価が高値圏にあっても高所恐怖症にはならずに買うことができ成果を出せた。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。