アナリスト推奨の裏をかいてリターンを生む方法

大川智宏の「日本株・数字で徹底診断!」 第6回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

個人投資家の方には、証券アナリストの株価レーティングを気にしている方も多いのではないでしょうか。株価レーティングは、一般に注目度や規模の大きい銘柄に付与され、各証券会社のアナリストが業界動向や財務諸表の分析などを通じて期先の業績を予測し、目標株価を設定した上で「買い」「中立」「売り」といったレーティングを付与します。

レーティングは状況に応じて変更され、それによって資金量の大きい機関投資家の売買が活発になり、株価が上下に大きく動くことがあります。ではレーティングの効果は、どの程度あるのでしょうか? それが今回のテーマです。

本題に入る前に、なぜレーティングの効果について注目したのかについて簡単に説明します。それは昨今、アクティブ投資が苦境に立たされているからです。アクティブ投資とは、簡単にいえば企業のファンダメンタルズ(将来の成長性や財務の質)から試算した理論株価に対して、現在の株価の割安度合いを判断する投資法です。株式投資において最も伝統的かつ一般的な手法ですが、現在はアクティブ投資がほぼ機能不全に陥っています。

アナリスト推奨でアクティブ投資の効果を測ると……

事実、2018年初から伝統的なアクティブ運用で著名な機関投資家の日本株市場からの撤退、縮小が相次いでいます。彼らのパフォーマンスを直接確認することはできませんが、その代替として証券アナリストの推奨効果を計測する方法があります。

株価のレーティングは多い銘柄では、20人近いアナリストから評価されることもあります。彼らのレーティングの平均値は「コンセンサス・レーティング」または市場コンセンサスとも呼ばれ、アナリストらがその銘柄をどう評価しているかを大まかに把握できます。

業績予想からレーティングの付与までの一連の流れは、アクティブ投資のプロセスと大枠で類似するため、市場コンセンサスの効果を計測すれば、実質的にアクティブ投資家の投資判断の結果を代弁し得ることになります。

16年と18年は目も当てられない

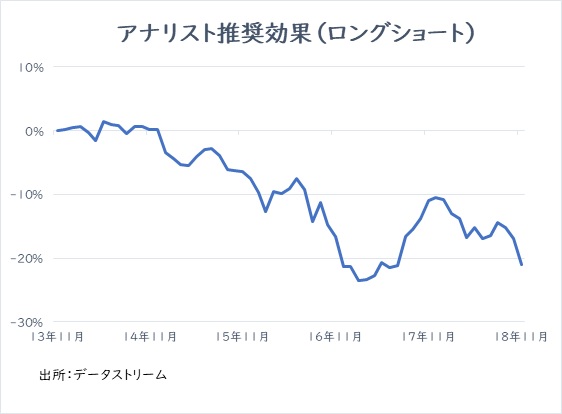

実際に、アナリストの推奨による投資リターンを見てみます。以下の図表は、TOPIX500を構成する銘柄について、各月末時点における市場コンセンサスの値の高低(上位25%、下位25%)で銘柄をグループ分けし、その後1カ月のリターンの差分(高推奨群―低推奨群)を累積したものです。計測期間は過去5年で、以降の同様の分析もファクター以外の条件は同一です。

過去5年のアナリストの推奨効果を確認すると明らかに、レーティングが投資指標として機能していないことがわかります。特に16年と18年は目も当てられません。加えて、簡易的な3段階のレーティングごとの累積パフォーマンスも併せて見ておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース