米国利下げ待ったなし、リセッションに打ち勝つ投資戦術

大川智宏の「日本株・数字で徹底診断!」 第19回

ここで、長期金利は米10年債利回り、短期金利は米2年債利回りとし、日々のブレをある程度平滑化するために5週移動平均を用いています。

金利の上昇・下落、長短金利差の拡大・縮小の判断は、対前月比(5週前の値との比較)で判断しています。

足元の地合いは、昨年末の日経平均2万円割れ時点より悪い

機械的な分類にしては、ある程度適切な局面の移り変わりが見られます。17年前半など一部の例外を除くと、セオリー通りにBES(回復初期)→BEF(回復後期)→BUF(後退初期)→BUS(後退後期)と変化しています。

かみ砕いて言えば、16年は前年に起きたチャイナ・ショックから仕切り直してBES(回復初期)の局面となりました。その後、一旦金利の下落が見られたものの、17年以降は断続的な株高と調整を織り交ぜながら利上げが進行してBEF(回復後期)に入りました。

その後に米中貿易摩擦の勃発によってBUF(後退初期)に入り、そして足元は景気の後退懸念から利下げがほぼ確実視されることでBUS(後退後期)に入ったことになります。

以上から足元は18年後半に2万円割れを起こした暴落相場の時よりも、景気及び株式市場の地合いは悪化していると考えるべきです。

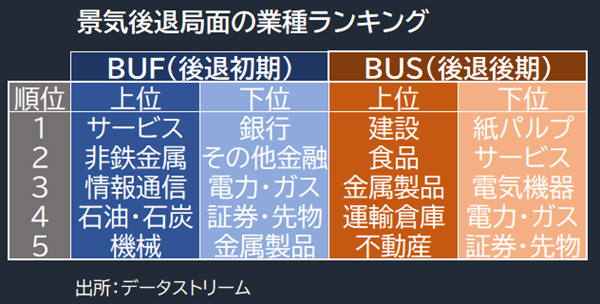

BUS(後退後期)は建設・食品が強く、電機・証券が弱い

重要なのは、足元の局面での投資スタイルです。これまで見てきた金利の期間構造における局面分類の有用性が確認できたので、シンプルにその局面でどのような業種、ファクターが有効であったのかを見れば良いことになります。

現状は少々ややこしいですが、BUF(後退初期)の中期~後期、またはBUS(後退後期)の初期と想定されるため、その2つの局面を見ればよいでしょう。まず、それぞれの局面に強い業種を見てみます。

BUF(後退初期)の期間は最上位にディフェンシブの雄であるサービス、下位に銀行などの金融が集中するという分かりやすい傾向となります。機械や電力・ガスなど一部違和感のある業種があります。このような説明が難しい業種は、特殊事情が絡む可能性が高いため、無視した方が無難です。

続いてBUS(後退後期)の方ですが、上位に建設、食品、運輸倉庫といった内需ディフェンシブがランクインし、下位に電気機器や証券が入るのは自然です。ただ、下位にBUFの上位1位であったサービスが入るのは驚きです。想像するに、BUF(後退初期)時にディフェンシブ性から相対的に買われていたのが、景気が底に向かうに従ってリスクマネーの逆流によって投げ売られた可能性があります。

BUF(後退初期)、BUS(後退後期)において上位群はディフェンシブ性を持つ業種が多いながらも顔ぶれが異なるため、類似した属性でも景気後退の前半、後半の段階によって好まれる業種は異なるのでしょう。証券については、どちらも下位なので手出ししない方が賢明です。

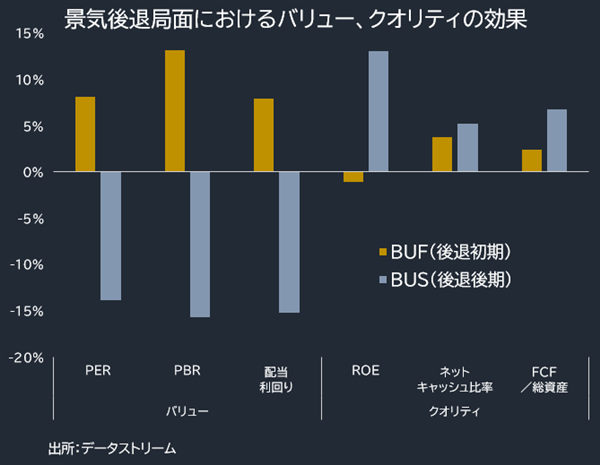

ファクターでは後退初期はバリュー、後退後期はクオリティ

続いて、ファクターです。シンプルにバリュー3種類とクオリティ3種類の投資効果を2局面で比較しています。母集団はTOPIX(東証株価指数)構成銘柄の時価総額上位20%、5分位分類のロングショートで、リターンは年率換算です。

見た目にも分かりやすいのはバリューです。BUF(後退初期)時にバリューが効き、BUS(後退後期)時にはモメンタムが優勢となります。これは、BUFの期間に割高化した銘柄が利食いを伴って売られやすくなり、その後に景気が底に向かう過程でクオリティが優勢な相場へと移行して一部の銘柄がモメンタム化したと考えるのが自然です。ただ、この両者の局面の推移の予測は困難なため、バリューかモメンタムかに賭けるのは博打要素が大きく、現実的ではありません。

一方、クオリティも動きは分かりやすく、基本的にはBUS(後退後期)時に強い効果を発揮します。PBR(株価純資産倍率)が売られるときにROE(自己資本利益率)が買われるのは当然ですが、他のキャッシュ関連のファクターもBUS時の投資効果が高いことから、全体的なリスク回避の傾向が色濃く出ていると言えます。

金融関連は回避、内需・高キャッシュを選好

総合すると、現在の状況が改善されないかぎり、金融関連全般には手を出してはならず、内需・高キャッシュを選好すれば良いという基本の動きが注目されます。ただ、内需の中でもサービス関連は一転して売られることがあるため、悪化が長期化するようなら食品、運輸倉庫といった業種にシフトしていくことが望ましいと思われます。

最後に、当該局面における参考銘柄を掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。