伊藤智洋が読むマーケット・シナリオ【週間展望】 6月7日版

日経平均株価が年内に3万円を目指す展開を視野に入れる

1. アベノミクスの初期に志向した政策が揃う

アベノミクスは、第一の矢「大胆な金融政策」、第二の矢「機動的な財政政策」、第三の矢「民間投資を喚起する成長戦略(規制緩和)」という3本の矢によって、デフレから脱却して、持続的な経済成長を目指す戦略です。

安倍政権が任期を終える目前の今まさに、3本の矢が揃いました。

昨年、消費税を引き上げて消費が急速に落ち込んだすぐ後、新型コロナウイルスによって経済活動を停止する事態に陥ったことで、財務省側には弱みができました。一方、政府は自らの判断で強制的に経済活動を停止させたため、必ず経済を立て直す義務を負いました。

今回の経済対策は、義務と引け目によって、日本政府が絶対に実行することのないはずだった規模と内容になりました。

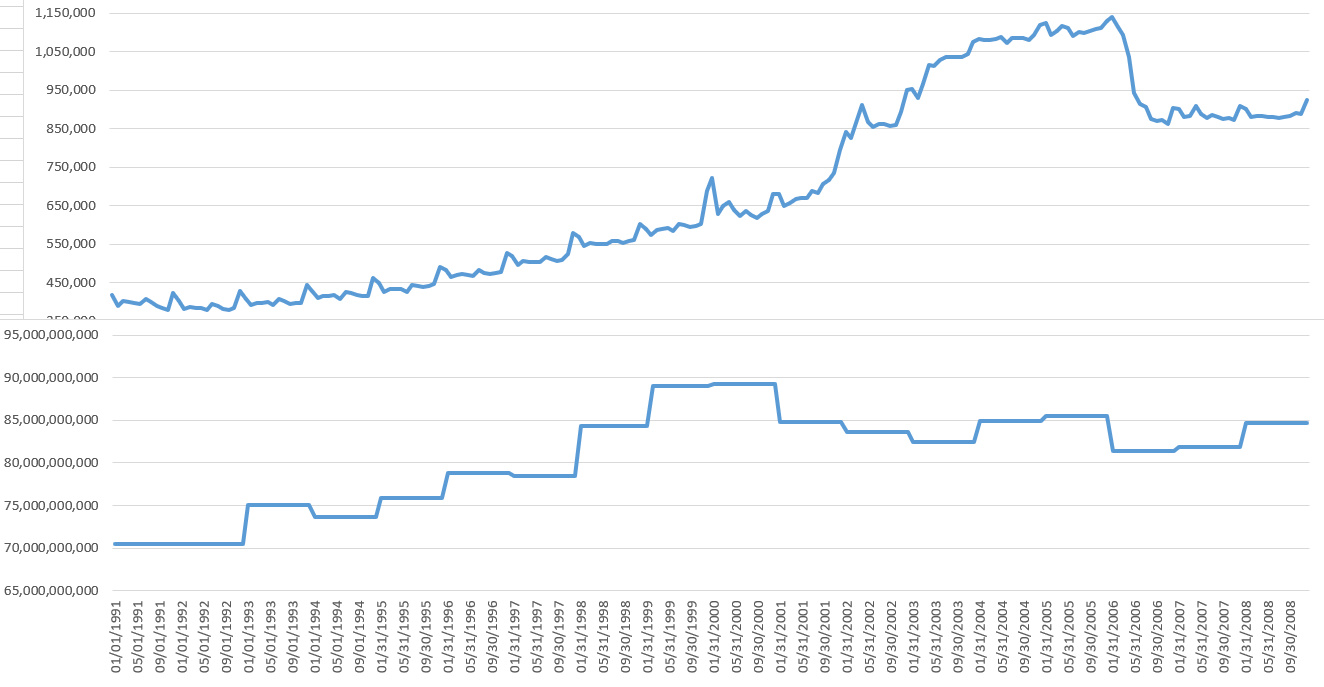

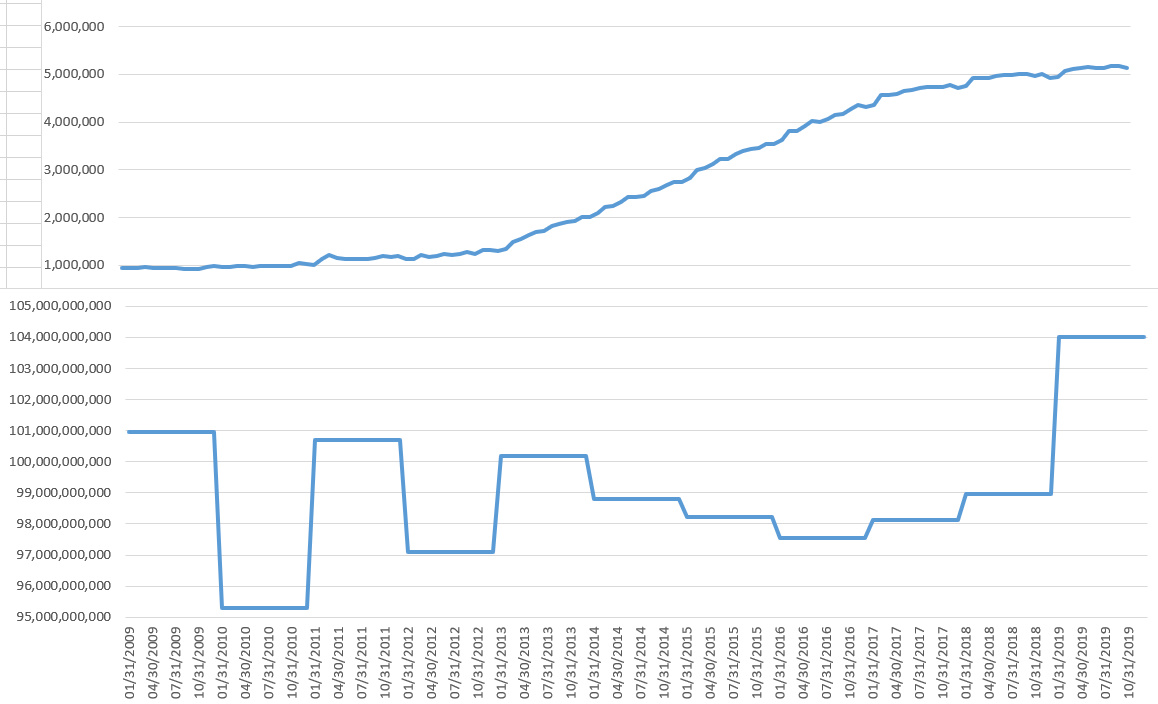

図1、2は、上段が1991年から2019年までのマネタリーベースの推移グラフ、下段が決算ベースの歳出の推移グラフです。図3は、都銀、地銀の貸出の推移グラフです(図1~3は財務省、日銀のホームページに掲載しているデータから作成しています)。

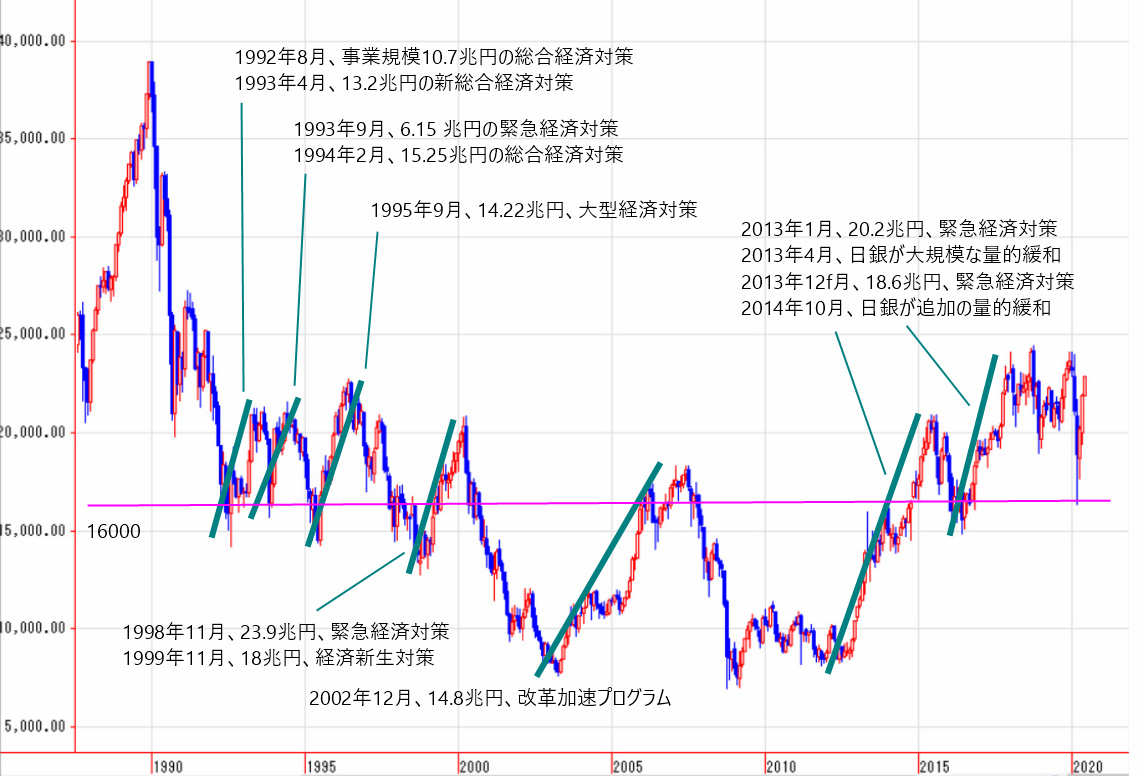

図4は、 日経平均株価 の月足です。図には、上昇局面を作り出した経済対策を掲載しています。

図1 日本のマネタリーベースと歳出の推移1991年~2008年

図2 日本のマネタリーベースと歳出の推移2009年~2019年

図3 都銀、地銀の貸出残高推移1992年~2020年4月

図4 日経平均株価月足

景気を押し上げるには、金融緩和を行い、お金の量を増やして、お金の循環をよくします。そのために、政府が積極的に支出を拡大させて、初期段階のお金の循環を作ります。景気が上向くことで、企業が借り入れを増やして、将来へ向けた投資を行うようになります。マネタリーベースを増やしても、銀行がお金を貸さなければ、末端までお金は回らず、政府支出が一巡すると経済は萎んでいきます。

図を大まかに見ると、財政支出を拡大させ、マネタリーベースが増え、銀行の貸出が増えている時期は、資産価値が急速に下落したバブル崩壊後の数年だけです。バブル崩壊後の対応は、現在と比較すれば、金融緩和、財政支出とも量が不足していたと推測することができます。

90年以降、株価が1万6000円以下になると、大規模な経済対策が実行されてきましたが、景気の落ち込みの度合いに対して十分な量が足りていない、財政出動しても金融の量的緩和を控えている、金融緩和しても財政を引き締めている、量的緩和を拡大しても、銀行が貸し渋りの状態となっているなど、すべてが揃ってお金の好循環を生み出すという状況に至らず、失速してきました。

2013年以降、日銀は量的緩和を継続して、銀行の積極的な融資を促してきました。貸出は増えていますが、97年以降の急速な落ち込みを戻すようなものになっていませんでした。

今回の政策は、日銀が金融緩和で実行したかった、銀行の幅広い融資の拡大が実行されて、銀行の貸し出しが今まで以上の角度で伸びています。大胆な金融緩和と呼ぶにふさわしい内容です。

図2で、アベノミクスが始まった2013年以降の財政支出を見て下さい。機動的な財政政策と言いながら、財政を大幅に拡大させたのは初年度だけで、機動的とは程遠い内容でした。今回は、過去最大の経済対策で、財政支出も大幅に拡大することになります。末端までお金を配るのですから、機動的な財政政策と言えます。

今回のウイルス対策の判断や対応の遅れは、規制が邪魔して諸外国に比べて技術の進歩に沿った発展がなされていないという、まさに燻っていた日本の問題を露呈することになりました。問題がわかり、変化の方向がはっきりしているのですから、対応は簡単です。

まとめると、今回はリーマンショック後の財政政策と、アベノミクス初期の金融政策、末端までお金が行き届く銀行の積極的な融資に加えて、ウイルス後に対応するための企業の積極的な投資が期待できる状況です。

1万6000円を割れていない場所がスタート地点となって、このような経済対策が実行されるのですから、日経平均株価は、92年以降の最高値を超えて、新たな高値を目指す動きとなる可能性を考えておくことができます。