ステイホームで増殖、イナゴ投資家の好みは「低」

大川智宏の「日本株・数字で徹底診断!」 第44回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「混迷経済の最強指標は、「利益より売上高」「1年先より5年先」」を読む

新型コロナウイルスが世界に脅威をもたらしている最中、新たな心配の種が届きました。アジアやアフリカでバッタの大群が襲来、各地で食物を食い散らかしているのです。被害の拡大が収束しなければ、世界的な食糧危機の恐れさえあります。

現実世界ではバッタの大群はとってもやっかいな存在ですが、株式市場を跋扈する大量のイナゴは、必ずしもやっかいな存在ではないかもしれません。『株探』の読者なら、イナゴ投資家という言葉をご存知の方も多いでしょう。確たる定義はありませんが、投機的な動きを見せる銘柄に群がって、利益を稼ごうとする個人投資家というのが大方の解釈ではないでしょうか。

アンジェス<4563>などでイナゴ出現

そんなイナゴ投資家がコロナ相場でも、存在感を示しています。例えば、東証マザーズ上場のバイオ銘柄、アンジェス<4563>が新型コロナウイルスのワクチン開発に参画したという材料が出ると、そのニュースに飛びつく個人投資家の勢いは凄まじいものがありました。同じように他の銘柄でワクチンや治療薬の開発に着手したという材料が出ると飛びつき、その様子は実際のバッタ大群が世界各地で同時発生的に出没しているのと似ています。

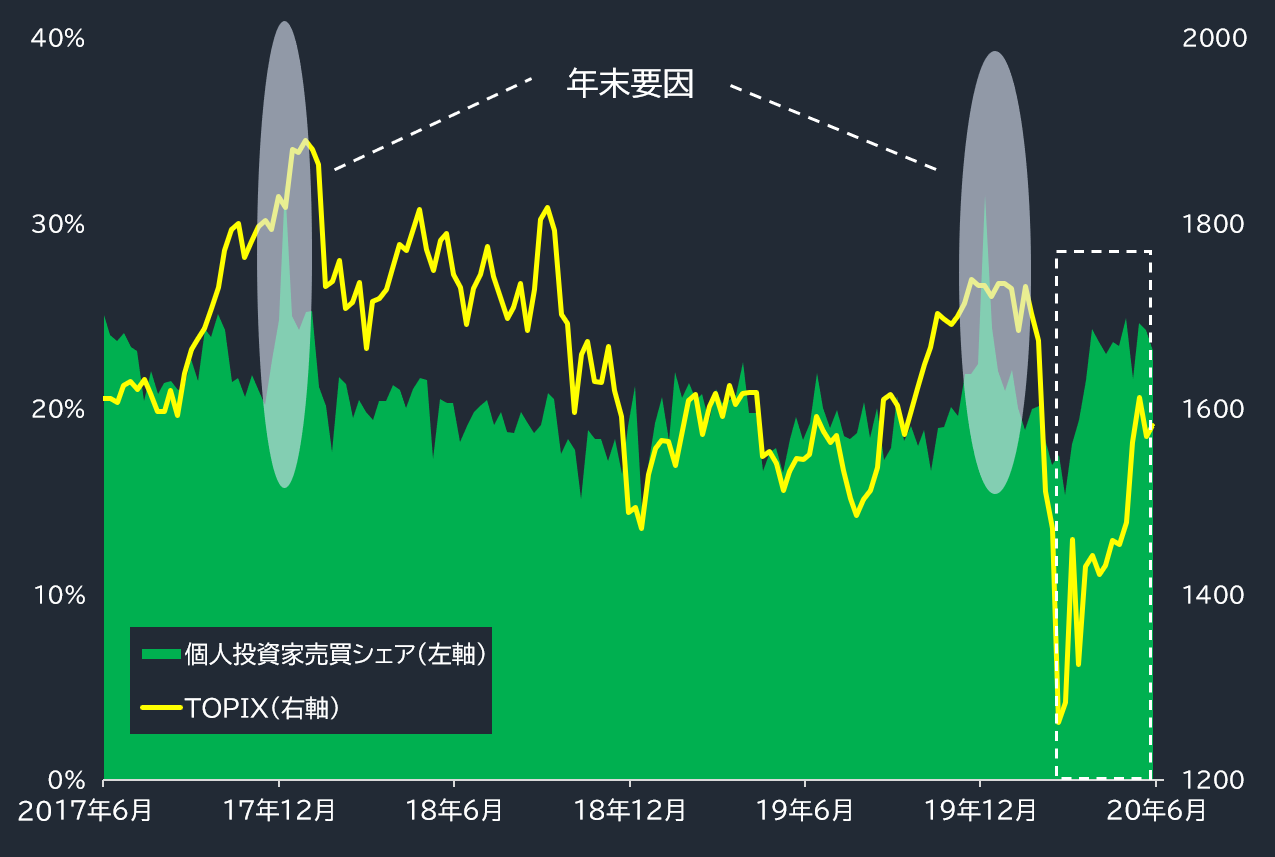

こうしたマザーズ市場に群がるイナゴ投資家に限らず、日本株市場全体でも個人の存在感は増してきています。事実として、新型コロナによる緊急事態宣言後から、日本株市場における個人投資家の売買シェアは急増しているのが分かります。株価指数との連動性を見るかぎり、3月以降の反転上昇相場の下地の一部を個人が担っていたことは間違いなさそうです。

■日本株 三市場における個人投資家の売買シェア

出所:東京証券取引所、データストリーム

コロナショックにおける暴落相場で、根拠に乏しい自律的な反転上昇を期待した猛烈な買いに次々に便乗したという意味では、この個人の需給も市場レベルで見た投機的なイナゴの大群とみて間違いないでしょう。個人が回転売買をして値を吊り上げるイナゴ投資家ではなく、群れをなしたイナゴが市場全体に次々と参入して売買を繰り返し、値を吊り上げていくイメージです。

ただ、今回はイナゴの群れの動きが極端に表面化したとはいえ、基本的には個人投資家という括りであれば、程度の差はあっても行動の特性に違いはないと思われます。イナゴの大群といっても、個人投資家の一部であって機関投資家ではありません。

個々の資金力は小さくても、群れをなしたら機関投資家に負けないほどに

機関投資家は、豊富な資金力が逆に足かせとなって大型株もしくはパッシブ商品などにしか手を出すことはできません。結果、数少ない大型銘柄に世界中の金融機関が張り付き、付加価値がある(という建前の)情報をもとに薄っぺらいアルファを我先に奪い合うような醜い戦いを繰り広げている現状があります。

一方で、個人投資家は、資金力は機関投資家に比べて小粒ですが、得られる情報のタイミングや内容は誰でも公平であるため、その公開情報を基に資金が一気に一方向へと集中する傾向にあります。

これ自体は、典型的な個人投資家の特性の範囲内といえます。加えて、今回はコロナによるステイホームの増加に伴って集団で投機家化(イナゴ化)し、市場により強い影響力を及ぼすようになったといえそうです。

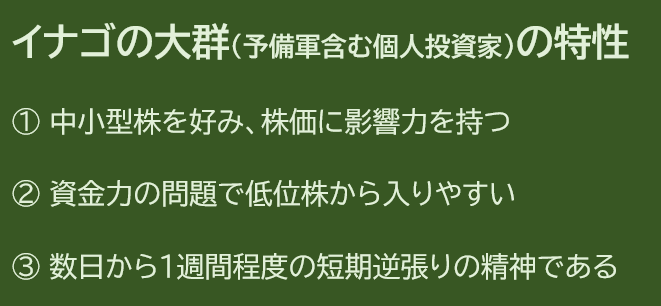

その他にも、予備軍も含めたイナゴの大群としての個人投資家の基本的な行動特性や心理は、大きく以下のように記述することができます。

■イナゴの大群の基本的な行動特性

出所:智剣・Oskarグループ

今回は、特に現在のような市場環境下で無視できなくなっている大群化したイナゴの特性と心理を理解するとともに、それを先取りすべく投資アイデアに落とし込んでいこうと思います。以下、上図の項目について簡単に解説を加えていきます。

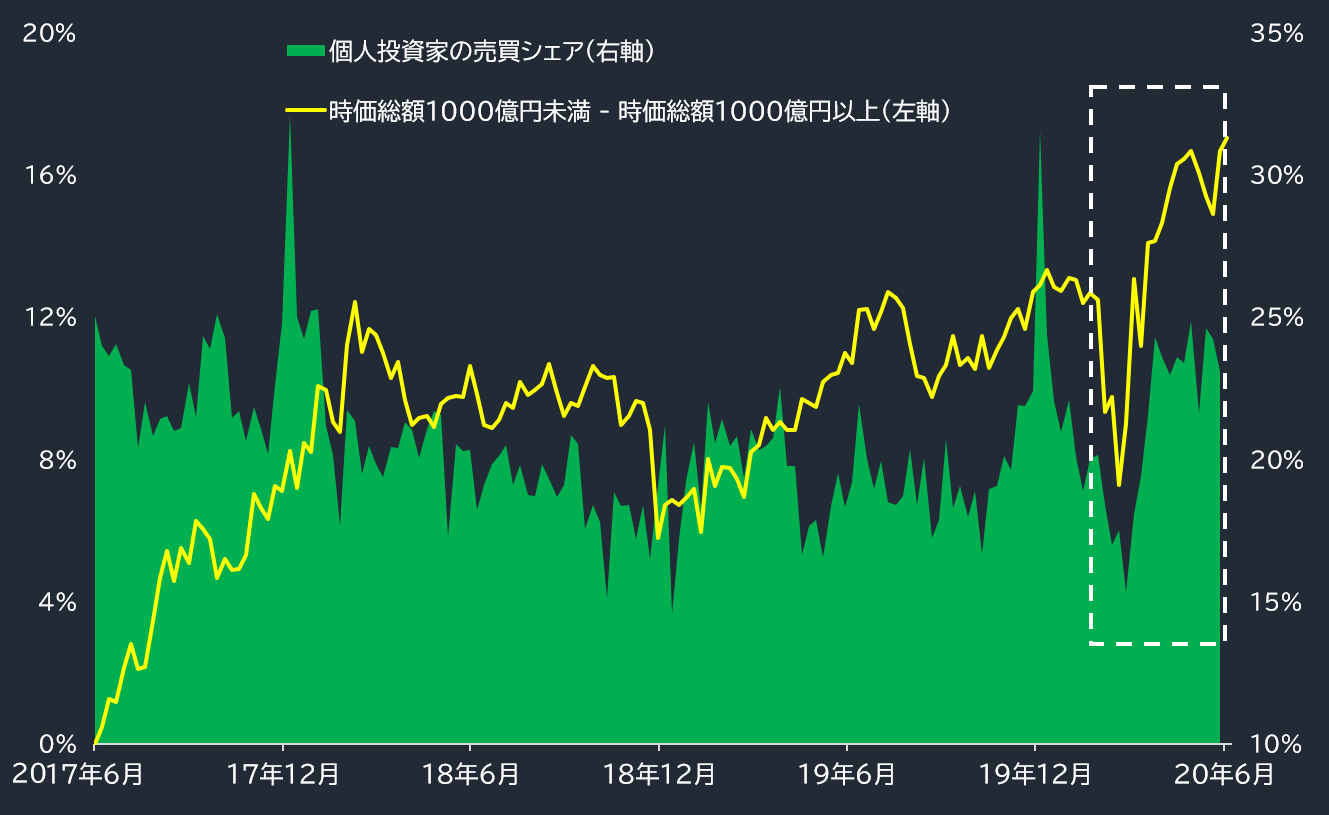

① 中小型株を好み、株価に影響力を持つ

個人投資家は、投資資金の身軽さから、大型株に比べて投資妙味の大きい中小型株を主戦場とする傾向があり、彼らの投資行動が株価に影響力を有するといわれます。仮に、銘柄のサイズ問わずまんべんなく個人投資家の資金が振り向けられているとしても、機関投資家の莫大な資金が渦巻く大型株と比較して中小型株は相対的に個人投資家の売買が強く影響しやすいことは間違いありません。

事実として、個人投資家の売買シェアが高騰した2020年3月以降から、中小型株のパフォーマンスが急に良好になるという現象が見られています。以下の図は、3年前を起点とし、東証1部上場銘柄を時価総額1000億円以上(大型)と未満(中小型)で分割し、両者の株価パフォーマンスの差分(中小型-大型)を週次で累積したものになります。

個人投資家に限らず、一般に投資資金は空売りよりも買いから入ることが多いため、個人の買いが一気に市場へ流れ込んだことで中小型株がアウトパフォームすることは自然な事象であるといえます。

■中小型株の投資効果と個人投資家の売買シェア

出所:東京証券取引所、データストリーム

株価の下位と上位30%をロング・ショートの週次パフォーマンスが向上

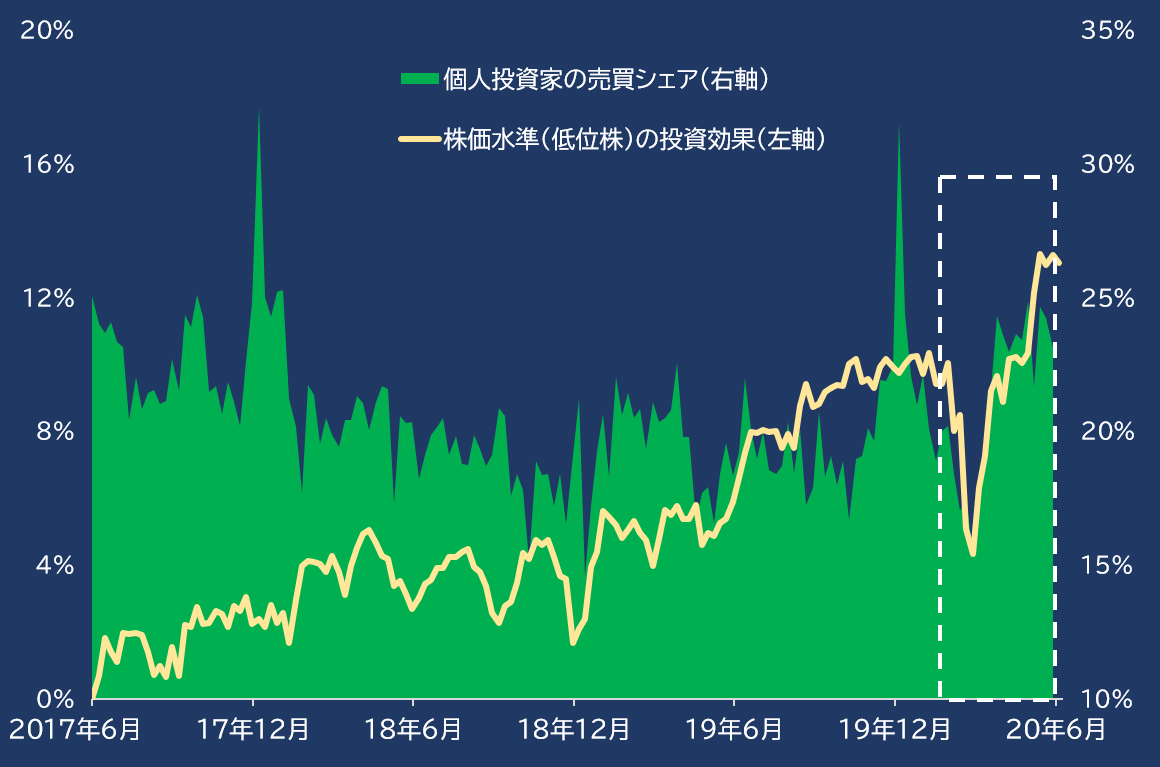

② 資金力の問題で低位株から入りやすい

そして、同様の理由で、個人投資家の資金は最低購入金額の低めな低位株へと資金が振り向きやすい傾向があります。そして、それが何万人、何百万人と集中して群集化すれば、塵も積もって株価にインパクトを与える可能性があります。

2018年以前は、株式の最低購入金額の基礎となる単元が統一されておらず、株価の低位、高位がそのまま購入金額の高低に直結しませんでした(それでも10年前くらいから徐々に推し進められていたので多くは100株となっていましたが)。

しかし、2018年10月から売買単位が100株に統一されたため、株価が低いほど最低購入金額が低い銘柄と定義づけられるようになりました。つまり、ファンダメンタルズ要件を一切無視すると、資金力のない個人投資家にとっては株価が低い銘柄の方が単純に手を出しやすくなったということです。

特に、機関投資家が手を出せない中小型銘柄で、かつ株価が低い銘柄は、特に個人投資家の投資行動が株価に反映されやすくなることが想定されます。

これも、実際に投資効果を見てみると、2020年3月前後を起点に明確な連動性を観察することができます。下の図は、東証1部上場銘柄のうちで時価総額1000億円未満の銘柄を母集団とし、株価の下位30%を買い、上位30%を売りとしたロング・ショートのパフォーマンスを週次で累積したものになります。

そもそも母集団が中小型に限定されていますが、低位株のサイズが高位株に比して相対的に小さいことで、サイズ効果がさらに絞り出されている可能性は否定できません。何にしても今年3月以降からの個人投資家の売買シェアの急増と同期して、高位株に比して低位株のパフォーマンスが良好となったことは事実です。

■中小型・低位株の投資効果と個人投資家の売買シェア

出所:東京証券取引所、データストリーム

中小型・リターンリバーサルのパフォーマンスも同様に

③ 数日から1週間程度の短期逆張りの精神である

続いて、こちらは有名なトピックですが、個人投資家は下がったら買い、上がったら売るという逆張りのスタンスで投資行動を起こす傾向が強く、それを短期で繰り返していることが知られています。これについては多くのデータがあり、もはや疑う余地もありませんが、代表的なデータとしては市場の騰落と売買動向の集計値が分かりやすいかもしれません。

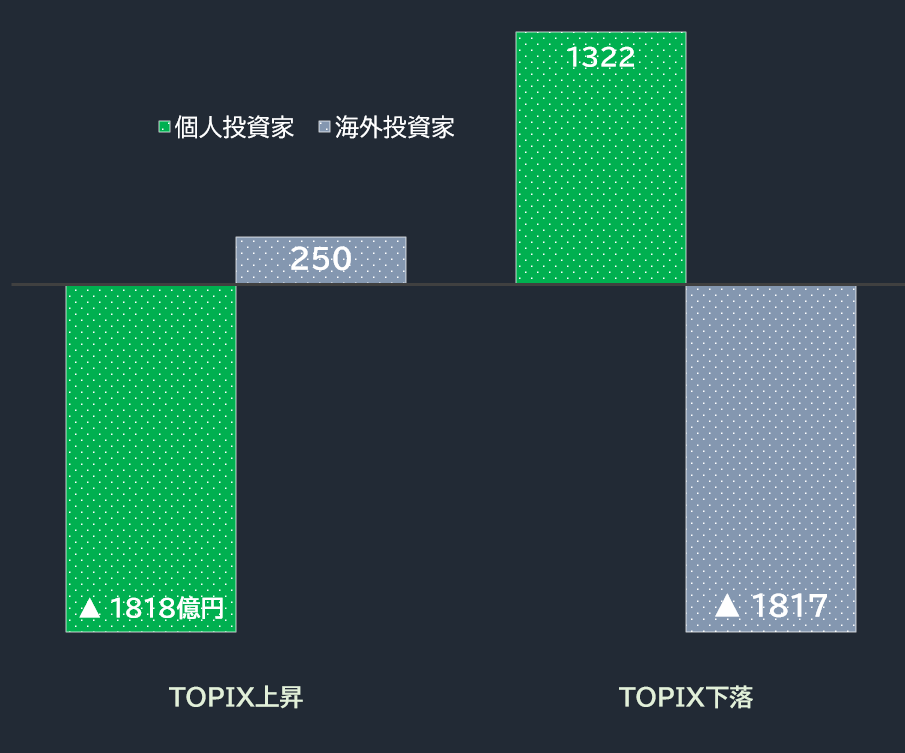

以下の図は、過去3年間のTOPIXの週次の動きのうち、上がった週と下がった週それぞれの売買動向の買い越し(売り越し)額を平均したものです。上昇した週に売り越し、下落した週に買い越しとなります。参考までに海外投資家(つまり巨大な機関投資家)も掲載していますが、両者で投資スタイルが真逆になります。

■TOPIXの騰落と主体別売買の傾向

出所:データストリーム

そして、短期の逆張りの投資効果も同様に検証してみます。

次ページの図は、前述までと同様に母集団を東証一部の時価総額1000億円未満の銘柄に限定し、過去3年程度の週次のリターンリバーサルのパフォーマンスを計測し、累積したものです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース