マザーズ銘柄を徹底研究(No.2)~バズる銘柄の注目要素はこれとあれ

大川智宏の「日本株・数字で徹底診断!」 第49回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「マザーズ銘柄を徹底研究(No.1)~出来高急増の「バズった銘柄」に乗るか、降りるか?」を読む

東証マザーズ市場が、再び活況を呈してきました。先々週ころには一旦落ち着いたように見えたものの、先週からストップ高や年初来高値を更新する銘柄が目立ち、東証1部銘柄が停滞感を漂わせる中で、マザーズ銘柄の中には出来高を伴った強い上昇が見られています。

前回は、こうした盛況なマザーズ市場について、出来高と株価変化を基にしたポートフォリオの分析や銘柄を紹介しました。しかし、高いリターンは獲得できる可能性はあるものの安定性を欠く局面も多く、単に出来高を伴った上昇を見せただけでは一貫してプラスのリターンを得られるわけではなさそうです。

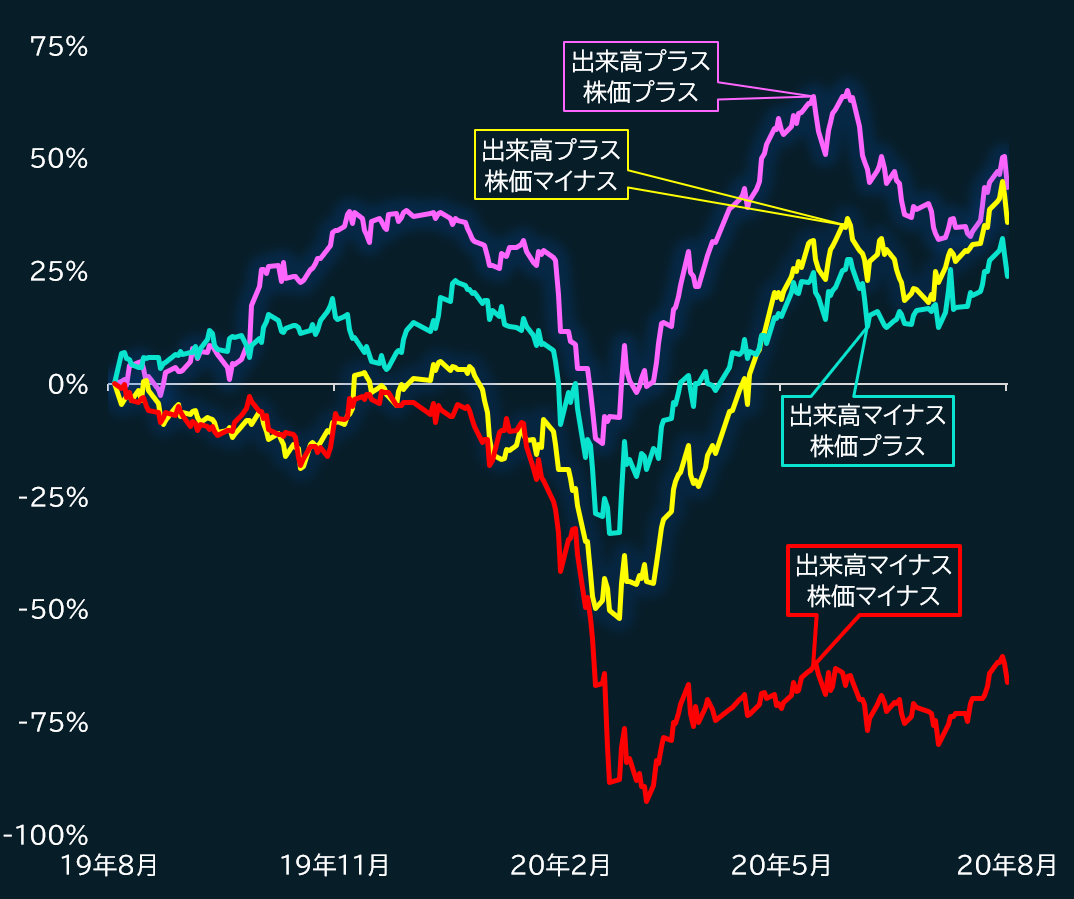

参考までに、前回のおさらいとして出来高の増減と株価リターンのプラス・マイナスの組み合わせ別に銘柄群を抽出し、パフォーマンスを検証したものを再掲します。

■前日の出来高変化と株価変化の組み合わせ銘柄群ごとのパフォーマンス(前回の再掲載)

出所:データストリーム

上のグラフの「赤」の折れ線で示した「出来高マイナス・リターンマイナス」群は論外として、その他の銘柄群については動きがまちまちです。同じく「ピンク」の折れ線で示した「出来高プラス・リターンプラス」という勢いある銘柄群のパフォーマンスは最も高くなっているものの、他の群との違いは誤差といっていいレベルです。

ということは、単に出来高が今どきの表現でいう「バズればいい」というものではなさそうです。そこで今回は、より定量的な観点に着目して、一体どのような属性を持つ銘柄がバズりやすいのかという点を検証していきたいと思います。

バズる要素にはまず割安性や成長性、そしてIPOもあるが

まずは、事前準備として定性的に人気が集中しやすい銘柄の条件を仮定してみます。

手当たり次第にファクターを適用してパフォーマンスを検証したところで、結果に意味付けができなければ単に偶然であった可能性を否定できないため、事前の仮説を検証していく形で効果を見ていきます。

まず、一般に、株式市場のリターンは「割安性」と「成長性」などが源泉となって生み出されるとされます。特殊なマザーズ市場の銘柄といっても、予想利益に対して株価が割安で放置されていれば投資家の目に留まりやすくなるでしょう。また成長性が高ければ当然ながら成長株の集合体としてのマザーズ市場で無視され続ける可能性は低いでしょう。

以上から、まずこの2点について定量的に検証しておく必要があります。今回は、代表的なファクターとして、

割安性は、12カ月先予想のPER(株価収益率)、

成長性は、同じく12カ月先予想のEPS(1株当たり当期純利益)の成長率

――を用います。

これに加えて、注目を浴びそうな要素として、まず思いつくのは、マザーズ市場において最重要かつ最大のイベントであるIPO(新規株式公開)でしょう。

近年のブームも手伝って、マザーズのIPO銘柄は特に人気が高く、公開後も大きく株価が上昇し続ける傾向にあります。この理由は、単に「IPOは儲かる」というイメージ先行で買われている感も否めません。

しかし、ファンダメンタルズの観点で考えても、IPOを意図した時点で企業側が将来の高い成長への確信があり、事業のモメンタムとポテンシャルから考えて既上場の銘柄に比して魅力的であることは当然です。

とはいえ、「単にIPO銘柄を買えばいい」という身も蓋もない話になります。IPO銘柄の中にも、すぐに売られて急落する「地雷」がまったく存在しないわけではないうえ、IPO銘柄の投資は、高い倍率の抽選を勝ち抜かなくてはならず、運にも左右される面も見逃せません。

IPOに代わり、アナリスト・カバレッジを使う

そこで、このIPO銘柄への投資と似た観点で、定量的に銘柄を抽出して検証したいと思います。その際に有用性が高いのが、証券会社のアナリストによるマザーズ銘柄の「新規カバレッジ開始」の銘柄です。

カバレッジの開始にはIPO銘柄以外に、既上場の銘柄も対象となります。いずれにせよ証券会社が新しくカバーするということは、ほぼすべてのケースにおいて「買い」のレーティングを付けることが自然です。

ファンダメンタルズ分析の結果が良好と判断され新規に推奨されれば、これを基に機関投資家が断続的に買いを入れてくる可能性が高くなります。

また、同様の観点で、既にアナリストによるカバレッジがされている銘柄で、カバーするアナリストの数が増加したケースについても、効果に違いが生じるのかを検証してみます。こちらも、増加前に比べて注目度が増すことが期待されます。

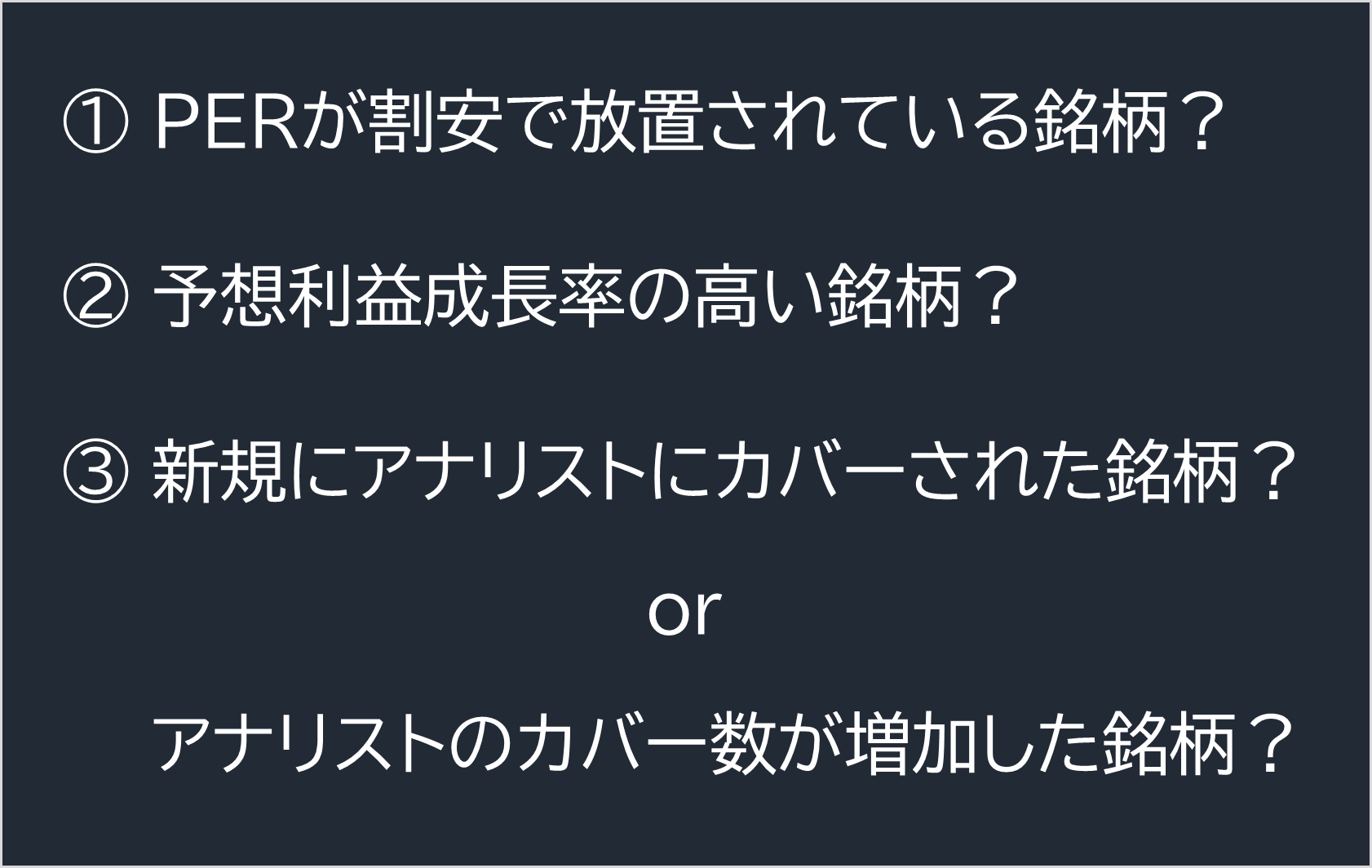

以下の図が、今回検証する仮説の概要になります。

■出来高以外にバズる銘柄の条件とは

出所:智剣・Oskarグループ

PERの投資効果は懐疑的

検証は、前月末時点でのファクターの高低(4分位)を基にしたポートフォリオについて翌月のロングショートのパフォーマンスを累積します。

アナリスト・カバレッジについては、前月末時点で新規カバレッジまたはアナリスト数が増加した銘柄を対象とし、東証マザーズ指数との相対パフォーマンスを計測します。期間は2016年以降です。

まずは1番目のPERから結果を見てみます。

■マザーズ銘柄のPER投資効果

出所:データストリーム

割安性については、効果がプラス・マイナスの時期が同程度あり、まるで一貫しません。PERの高低が見られているというよりも、その時々の経済および株式市場のリスクオン・オフに投資効果が左右されている可能性が高そうです。

この点については、東証1部でもマザーズでも同じで、要するに「安い株は割安ではなく、理由があって売られて安くなっている」ということになるのでしょう。

特に成長株市場のマザーズにおいて、期先の成長の確度の高い銘柄が割安で放置されているとは考えにくく、仮に成長期待があってもそれ以外にネガティブな要素があるために放置されていると考えるべきです。

EPS成長率は注目要素として合格

続いて、予想利益成長率の結果です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース