チャートで目立つ動きに惑わされてしまうのはなぜ? ⇒ セイリアンス理論

大槻奈那の「だからあなたは損をする~

心理バイアスの罠にはまらない技」~第9回

マネックス証券・執行役員チーフアナリスト

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。前回記事「バフェットの商社株保有は、割安銘柄復権の始まり? ⇒バリュー株効果」を読む

いきなりですが、問題です。以下の式の答えは、いくつでしょうか? 計算機を使わず、5秒以内で答えてください。

A 8x7x6x5x4x3x2x1 = ?

続いて問題です。以下の式の答えも、同様に出してください。

B 1x2x3x4x5x6x7x8 = ?

これは、2002年にノーベル経済学賞を取ったダニエル・カーネマンが共同研究者とともに行った実験です。実際の実験はAの式に答えるグループと、Bの式に答えるグループと、2つに分けて行われました。

AとBのグループのそれぞれの平均は、

Aが「2250」、Bが「512」でした。

正解は、どちらも4万320です。みなさんは、いくつと答えましたか?

小さい数字が先だと小さく、大きい数字が先だと大きく予想しがちに

そもそも、実験で得られた2つの回答が、正解からこれだけ開いているというのも驚きですが、

小さい数字を先に見せられると答えも小さく予想してしまい、

大きい数字を先に見せられると大きな数字を予想する

――というのは何とも面白いですよね。

このように「目立つものに引かれてしまう」という法則を、「セイリアンス(salience)理論」と言います。セイリアンスとは「顕現性」、つまり「目立つこと」という意味です。

投資の世界では、目立つ情報を重視しすぎて投資判断を間違ってしまうような傾向が指摘されます。

古くは、1980年代の心理学の世界で「Vividness Effect(鮮明効果)」などとも言われ、目立つものが記憶されやすく理解されやすい、という説が議論されました(記事最後 *1参照)

例えば、昔、窓から見た景色の印象などは、全体像というよりは、真っ赤なもみじが目に焼き付いて、「あれは秋だったんだなぁ」などと思い出したりしますよね。

セイリアンス理論は、投資だけでなく、消費者行動などさまざまな分野で研究されています。

例えば、ワインをお店で選ぶ時には、ボトルに貼ってある値札が"目立つ"情報となり判断に影響を与えるでしょう。

しかし、同じワインを高級レストランで選ぶ時は、お店と同じような値札は貼られていないでしょう。その場合は、「値段よりも品質が重要になる」という傾向を取り上げた論文もあります(同 *2参照 )。

消費者が商品の購入の決断をする際には、「重視する要素の重みづけを、状況によって変化させる」ことを実証したものです。

個人投資家はアナリストに比べ、セイリアンスの影響が受けやすい傾向に

株式運用でも、より目立つ情報に注意が払われている可能性があります。例えば、みなさんは『株探』や『みんなの株式』で過去数カ月分の株価チャートを見ることができます。

このチャートのパターン、特にその間の「最安値からの上昇率」と『みんなの株式』に掲載されている個人投資家の株価予想の"強気度"の関係を見ると、統計的に有意な正の相関がみられます。

最安値からの上昇率が高い時ほど、今後も値上がり幅が大きいと予想するのです。

これを同じく『みんなの株式』に掲載されている証券アナリストの予想と比べると、個人投資家の予想の方が過去の安値からの上昇率に引きずられる傾向が顕著です。

どうやら、個人の方々は、トレーニングを受けた証券アナリストに比べて"セイリアンス"の影響を多く受けているようです。

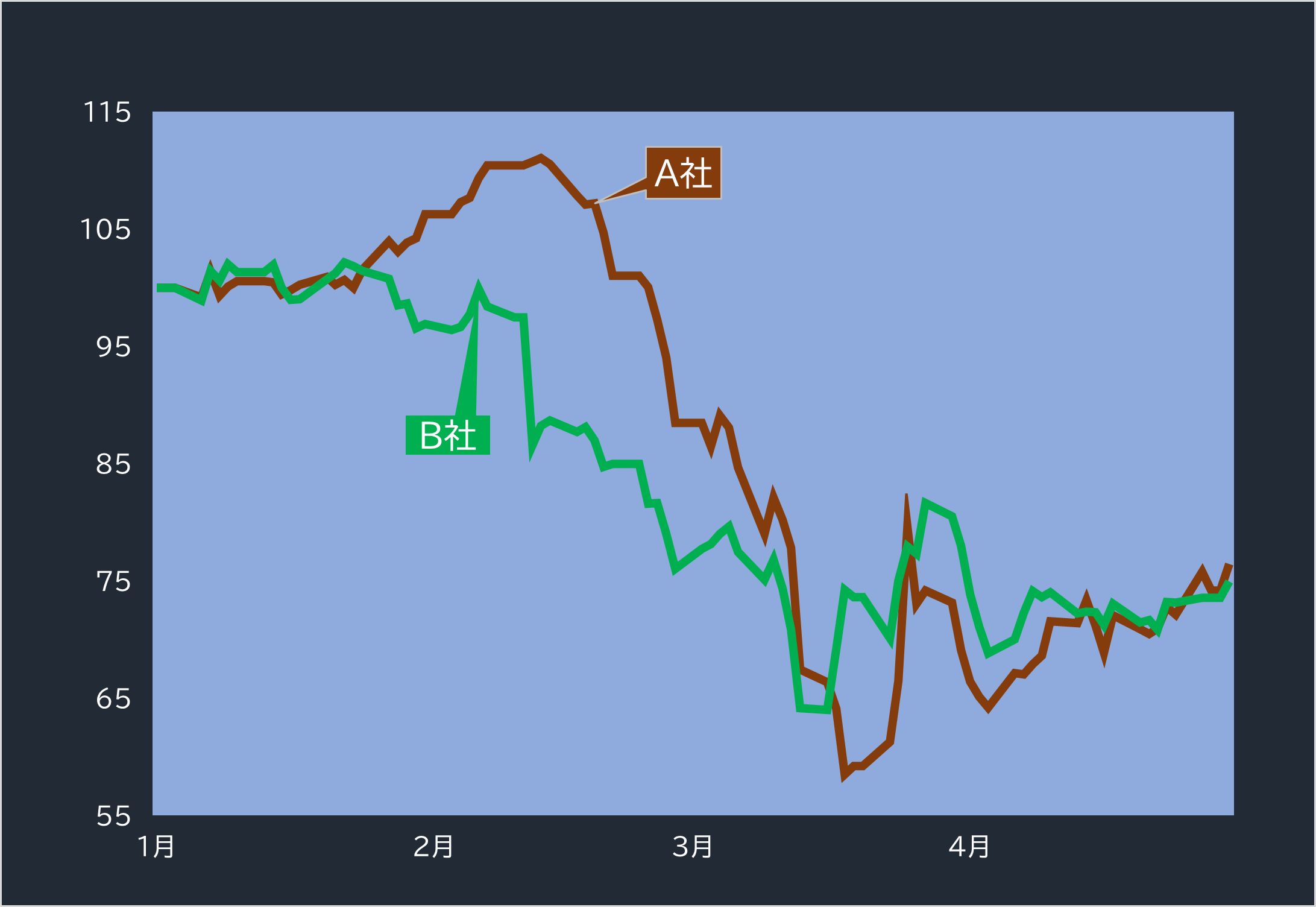

下落が目立つA社とそうでもないB社、どっちの戻りを期待するか

では、例えば、以下の2つのチャートを見てみましょう。A社とB社の株価の動きを今年1月から4月末までの期間で比べたのを上に、同じ2社の株価を今年5月から足元まで比較したものを下に示しています。

まず上のチャートを見て、この先、A社株とB社株のどちらが上昇しやすいと思いますか?

最安値が低く、その下落幅も大きかったA社株の方が、上昇しそうだとか感じがちではないでしょうか。

■A社とB社の今年1~4の月株価パフォーマンス比較(100=2019年末)

出所:ブルームバーグ

しかし、実際の株価は、その会社の収益予想によって決まりますよね。最低値が安く、その後急上昇したからといって、その後も上がるとは全く言えないはずです。

実際、下のグラフに示したように、このケースでは、B社株の方が、その後急速な回復を見せ、大幅にA社株をアウトパフォームしました。

■A社とB社の今年5月から足元までの株価パフォーマンス比較(100=2019年末)

出所:ブルームバーグ

ちなみに、このA社は住友不動産<8830>で、B社は飯田グループホールディングス<3291>になります。両社の株価は新型コロナウイルスの発生当初、不動産業界全体に対する弱気見通しに下押しれました。

しかし、飯田グループはその後、リモートワークによる戸建て人気なども発生し、予想以上に業績が強かったことが、同社の株価を押し上げました。

セイリアンスの心理トラップの裏をかいてみる

このように、個人投資家は過去の株価の騰落率をそのまま当てはめて予想してしまう傾向があります。

ならば逆に、下落後の戻りが弱い銘柄を調べれば、セイリアンスに惑わされがちな投資家の裏をかくことができるかもしれません。

先にB社の例に取り上げた飯田グループHDのように、同業の銘柄に比べれば下落のインパクトが低く戻りの期待度が小さそうな銘柄は、業績回復の可能性が出たところを捉えれば、サプライズ感からリターンを通常より狙える可能性があります。

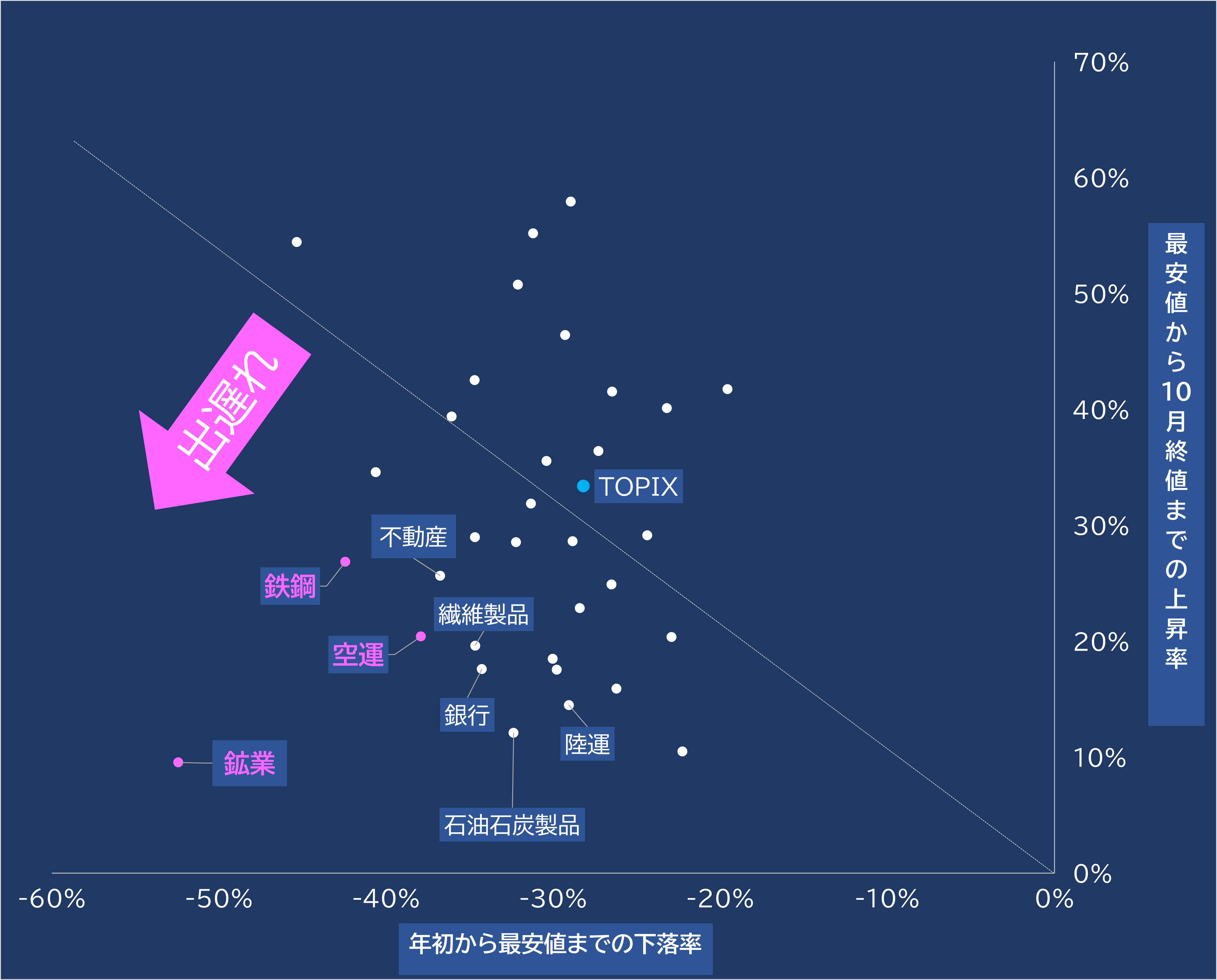

では、3月のコロナ禍の最安値からの戻りが鈍いセクターを見てみましょう(下のグラフ)。例えば、鉱業、空運、鉄鋼などの戻りの弱さが際立っています。

■セクター別の株価回復動向(年初からの最大下落率と最安値からの上昇率)

出所:ブルームバーグより筆者作成。注:株価は10月13日終値時点

この中から、いくつかセクターの代表銘柄について、上昇余地について考えてみたいと思います。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。