「絶滅危惧種」の独特投資で600万円を4億円にした技-上

第16-1回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

| KDDI<9433>、NTT <9432>、東京海上ホールディングス<8766>、MS&ADインシュアランスグループホールディングス<8725>、三菱UFJフィナンシャル・グループ<8306>、三井住友トラスト・ホールディングス<8309>、三井住友フィナンシャルグループ<8316> |

| 配当鳥さん(50代・男性・専業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 約4億円 | |

| 累積投資元本 | 2300万円 | ||

| 累積リターン | 約5億円 | ||

| 投資スタイル | 中長期的に上昇が見込めるセクターの銘柄で のペアトレード、およびバリュー株投資が中心 | ||

| 主な保有期間 | 3カ月程度 | ||

| 保有銘柄数 | 10銘柄 | ||

| 投資開始年 | 2006年 | ||

| 他の投資対象 | 不動産投資(現在は保有なし) | ||

| 自身の性格分析 | 割と慎重な方 | ||

| 好きな言葉 | 不労所得 | ||

| 配当鳥さんとは: 2006年から給与で貯めた600万円を元手に株式投資を開始。 その後、借り入れにより不動産投資も行う。 不動産の家賃収入が、株のピンチの時の助けにもなり、以降、着実に資産を拡大へ。 コロナの大暴落で大ヤラレするも、現在は総額4億円に到達している。 インカムゲインに注目した独特なペアトレードが強み。 11年に会社員を辞め専業投資家に。 | |||

本コラムの記事一覧を見る

第1回「株探-個人投資家大調査」で見つけた強い投資家を紹介するケーススタディ編で6番目に登場するのは、配当鳥さん(ハンドルネーム)だ。

そのユニークな名前にあるように、「配当」を材料にした独特の投資手法で運用資産を4億円に拡大させた異色の億マン投資家さんだ。本人も自身を「希少な絶滅危惧種」と表現する。

給与で貯めた600万円を原資に株式そして不動産投資を手掛け、15年ほどで今の資産額に膨らますことに成功した。

「配当鳥」というハンドルネームから、取材班は高配当株を仕込んでインカムゲインをコツコツ積み上げるタイプかと想像していたが、それならば絶滅危惧種であるのはおかしい。

そんな疑問も取材を進めると氷解してきた。確かに通常の配当狙いとはひと味もふた味も違うもので、「バフェット流」「ピーター・リンチ流」といった模範となる著名投資家の手法がない「お初物」だったのだ。

実際、配当鳥さんは、投資家が集まる勉強会で自分の投資法について話す際も「は、何それ?」と首を傾げられることがほとんどなのだという。自他とも認めるユニークな投資法とは、どんなものなのか?

その詳細や、株式投資のスタイルを築く支えとなってきた不動産投資について、2回にわたり見ていく。初回の今回は、その独自の投資法にフォーカスした。

株と不動産の両輪で、4億円投資家に到達

配当鳥さんの具体的な投資法に触れる前に、現在の4億円に資産を拡大させるまでのざっくりとした履歴を振り返ろう。

保険会社の会社員だった配当鳥さんが、投資を始めたのは2006年。600万円を元手に株式投資を始め、その後、親族から借り入れをする形で不動産投資にも乗り出した。

その理由は、1996年から2001年にかけて推し進められた金融業界の大再編、いわゆる「金融ビッグバン」の影響がある。

所属する保険会社は合併を繰り返し、大手だからといって、もはや安穏とはできない厳しい環境だった。配当鳥さんは少しでも家計を潤す手段を確保したいと、投資に活路を求めた。

以降、不動産投資の成果も貢献して、アベノミクス相場の2014年の頃までに資産は約1億円に増えていく。

その後、16年には2億円超、17年に3億円、現在の21年は4億円にまでに拡大へ。累計資産ベースでは約5億円という成果を出している。

コロナの大暴落を除いては、大ヤラレするのを比較的逃れつつ、右肩上がりで安定的に資産を増やすことに成功してきた。

■配当鳥さんの資産拡大のあゆみ

| 2006年 | 600万円を元手に株式投資を開始 |

|---|---|

| 07年 | フージャースホールディングス<3284>などで大ヤラレし、 運用資産は200万円にまで溶ける。株は一旦、お休みへ |

| 08~11年頃 | 身内に借金をして不動産投資を始める。 コツコツ家賃収入を積み上げつつ保有物件を増やす その後、家賃収入を中心にたまった2500万円を運用するため 株式投資を再開、この頃から独自のペアトレードを開始 |

| 14~16年 | 保有不動産の売却を徐々に進め株へシフト 不動産の売却益も貢献して運用資産1億円、億り人達成 |

| 17年 | ゼロ金利の恩恵を受け、株が引き続き好調 不動産の売却益も加わって運用資産は3億円に拡大 最大5物件だった保有物件は全て売却 |

| 現在 | 累計利益では5億円、保有資産ベースで4億円に |

不動産を土台にしたインカムゲインへのこだわりが力に

ここまで順調に大きく資産を増やしたパワーの源泉は、本人のハンドルネーム通り、「配当」つまりインカムゲインに着目しながら、投資パフォーマンスの向上を狙ってきたことだ。

ただし、株式投資では、冒頭でも触れたように通常の高配当株狙いとは違う。後ほど詳細に触れるように、配当株のペアトレードでキャピタルゲインとインカムゲインを稼ぐ独特な手法になる。

このスタイルを築くことになったのは、長く取り組んできた不動産投資の経験から学び取ったものだ。不動産投資で勝つ秘訣の1つには、値上がり益の見込める物件を、安く手に入れることがある。

そうした物件には、購入時は物件価格が安価で購入時の家賃利回りの水準が相場より高い。その物件価格が上昇すると、家賃が変わらなければ、家賃利回りは購入時より下がる。

つまり、この利回りの下落は、物件価格が上昇してキャピタルゲインを獲得するチャンスが到来したサインになる。この時点でキャピタルゲインを獲得して、家賃利回りが高い違う物件に乗り換える。そして、また物件価格が上昇して売却できれば、家賃収入を得ながらキャピタルゲインを獲得できたことになる。

この仕組みを、現在行っている配当株のペアトレードに応用したのだ。

不動産投資の短所を、銘柄サーフィンで克服!

不動産投資の手法を株式投資に応用したのは、不動産では短期で売買して利益を上げると譲渡益課税が増えてしまうことや、株式と比べて流動性が低いことがある。

課税については、購入してから5年を超えてからの売却益には所得税と住民税の合計が20.315%と、株式の譲渡益課税と同水準だが、5年以内だと39.63%と2倍近くにもなる。

これらから、最低でも売却を控えるべき5年間は、効率よく家賃収入を稼げることも重要。だが家賃利回りが相場より高く、将来の値上がり益が期待できるお宝物件を探すのは、容易ではない。

運良く見つけられたとしても、購入資金の確保が遅れたりすると、第三者が手に入れるのをただ見ているしかない。また不動産の場合は相対取引で、価格の透明性や流動性でも難点がある。

これらに不満を感じていた配当鳥さんは、「流動性の高い株式投資なら、不動産でやりづらかった乗り換えが、もっとサクサクできる」と改めて気づくことになった。

高い家賃が取れる物件に次々と乗り換えていく感覚で、銘柄サーフィンをすればいい。株式投資でもそんな発想をもって、自分なりの戦略を立てていくようになる。

不動産投資からの学びから自己流ペアトレードを生み出す

その結果、不動産投資の応用編としてたどり着いたのが、「高配当株ペアトレード戦略」だ。これまで、そして現在もなお、「これぞ配当鳥さん」と言えるやり方として、株式投資の中核的な位置づけの戦略となっている自己流の投資法だ。

このやり方の大きな特徴は、3つ。

1. 同業種で似た2銘柄のポジションを買い建てで同時に持つ

2. 銘柄は中期的に上昇が期待できるセクターの大型株とし、高配当銘柄を狙う

3. 買い建て2銘柄の投資ウエートを小刻みに変えて、株価があるべき価格にさや寄せされる動きを狙う

―― となる。

配当鳥さんは、この3つの特徴を生かすことにより、

① 保有2銘柄の株価上昇で得られるキャピタルゲインの大波

② 2銘柄の配当利回りの関係の変化をもとにした小刻みの売買で得られる小波

③ 2銘柄から得る配当のインカムゲイン

――の3タイプのリターンを狙う。

これによって先ほど触れた「家賃を稼ぎながら、物件の値上がり益を狙う」不動産投資と似た環境を、株式投資で実現させたわけだ。

「配当収入を得ながら株価の値上がり益をもらう」というこの大きなうねりに加えて、ペアで投資する2銘柄の株価の動きから生じる、小さな小波もガッチリさらっていくという点が、この配当鳥流のキモとなる部分だ。

最近では、20年秋に通信セクターを狙いNTT<9432>とKDDI<9433>のペアで参戦し、2カ月で13%程度のリターンをさらった。

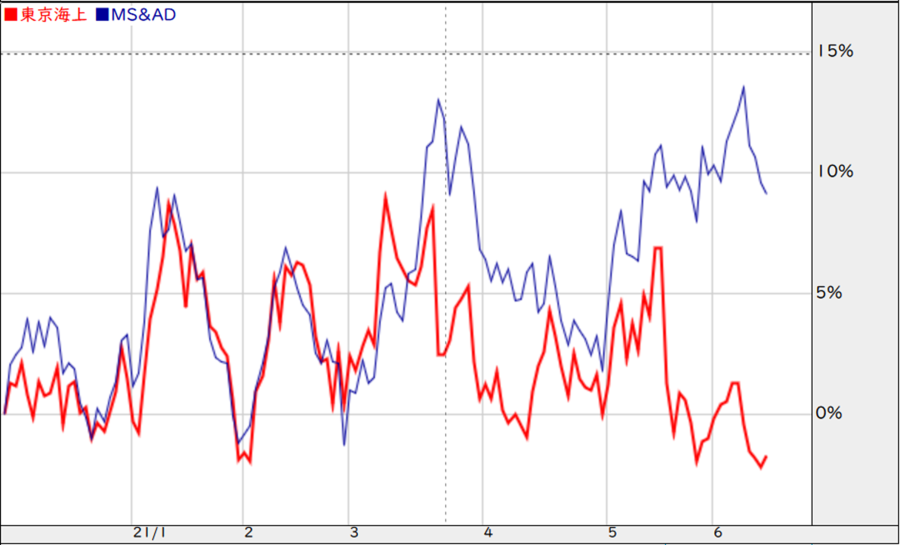

現在は、損保セクターの東京海上ホールディングス<8766>とMS&ADインシュアランスグループホールディングス<8725>のペアで、利益の積み上げ中だ。MS&ADは、傘下に三井住友海上、あいおいニッセイ同和損保に置く持ち株会社となる。

■東京海上HDとMS&ADの日足株価の比較(20年12月~21年6月14日)

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。