コンシューマ関連に見え始めた変化の兆し、“逆張り業種”で注目するのは?

大川智宏の「日本株・数字で徹底診断!」 第71回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「好決算なのに株価下落、「押し目狙い」は発表から×日後」を読む

最近の株式市場の中で、少し気になる動きが出始めています。一部のコンシューマー(消費者)関連の銘柄のうちで、好調から不調に転じたものと、低迷から一転して反転を始めたものとの違いが見え始めたのです。

外食や百貨店などコロナの悪影響をもっとも受けやすいコンシューマー関連銘柄であるにもかかわらず、その環境に逆張るかのような底堅さを見せる銘柄が出始めました。

堅調な良品計画、アークランド、雪印メグ、伊藤園に対して…

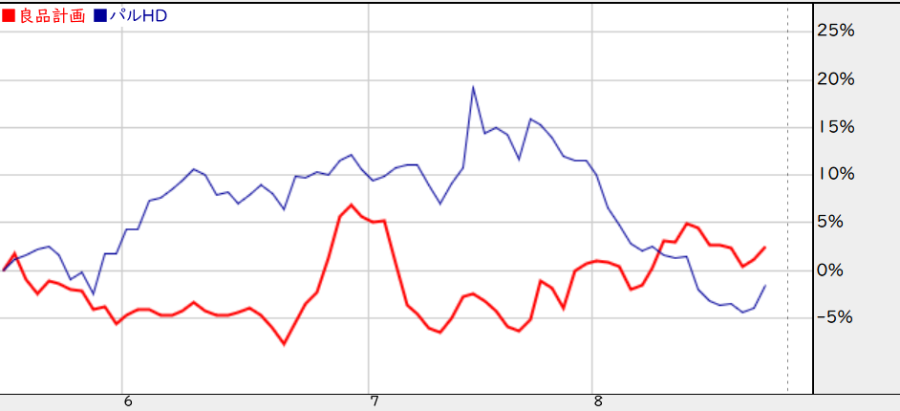

分かりやすい例としては、消費者に近いところで服飾や雑貨を手掛ける良品計画<7453>、パルグループホールディングス<2726>などの株価の比較でしょうか。

直近では、小売業の代表選手である良品計画<7453>が底堅さを見せています。もちろん、同社はパルグループHD<2726>に比べて事業規模も大きく、資金力も店舗展開の幅も異なるために単純な比較はできません。

しかし、服飾や雑貨の双方を広くカバーしているという点で消費者目線では類似したカテゴリーに入るでしょう。しかしながら、足元の株価はそれまでの方向感と違う状況になっています。

■良品計画とパルGの株価のパフォーマンス比較(日足、21年5月17日~)

また、他の事例では、ホームセンター大手のコーナン商事<7516>とアークランドサカモト<9842>なども潮目の変化が見られます。

こちらも前者が郊外型、後者が地方中心型と違いはあるものの、コーナン商事が急失速、アークランドサカモトは底堅さを見せるなど、両者は逆方向へと歩み始めています。

食品でいえば、飲料セクターでは失速するコカ・コーラ ボトラーズジャパンホールディングス<2579>と堅調な伊藤園<2593>があります。

また乳業では、そもそも好調な森永乳業<2264>は除いてみると、明治ホールディングス<2269>は下落基調が続くのに対して、雪印メグミルク<2270>は8月に入ってから反転に動いています。

このように同じコンシューマー業種の中でも明暗が分かれつつあるのです。

ウィズコロナを前提にした企業に軍配

では、一体どのような背景で、こうした株価の方向性の違いが生まれ始めたのでしょうか。

たとえば、上昇基調を見せ始めた良品計画<7453>は、中期経営計画で2024年度から出店を郊外や地方への大型店舗の展開へと軸足を移す方針を固めています。

今後もコロナが収束しない「ウィズコロナ」の前提で、積極的に世の中の流れに対応する気概を見せ始めています。

一方のパルグループHD<2726>は、夏前までに期待されたコロナ禍収束の流れから既存ブランドや雑貨などが好調に推移し、EC(電子商取引)も強化したことによって前期比で黒字へと転換するリカバリーを見せました。

しかし、再び深刻化したコロナに対応していく経営へと、舵を切っていくような姿勢は見られません。加えて、足元までの好調の反動ないし業績回復の限界が見え始めたことも、株価下落の一因となった可能性があります。

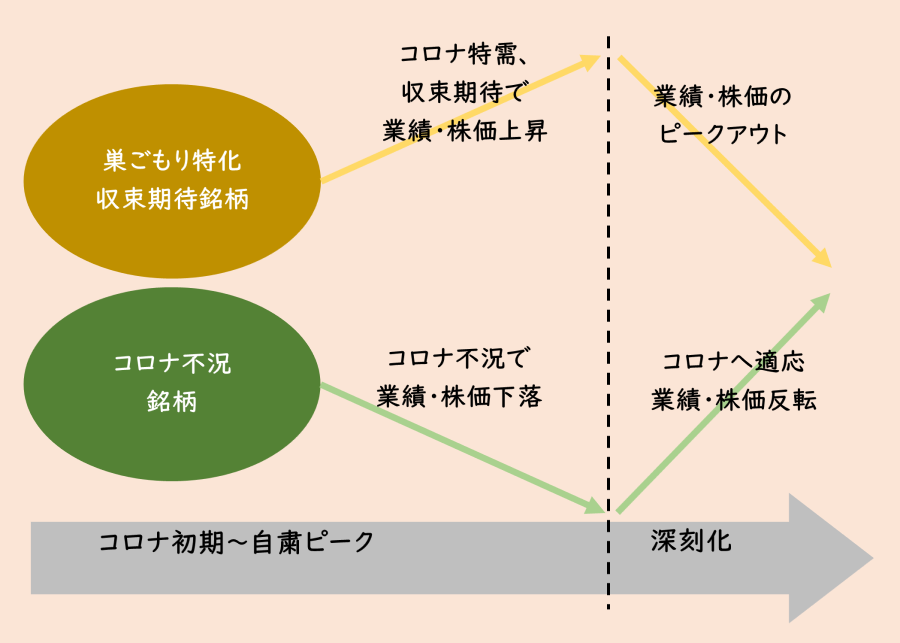

■コンシューマー関連業種の明暗

出所:智剣・Oskarグループ

また、雪印メグミルク<2270>と明治HD<2269>の差については、コロナ禍の長期化で巣ごもりが常態化した環境において、自粛に慣れた消費者が「免疫」から「脱脂肪」へと商品志向が変化したことにより、販売に大きな差が出たようです。

つまり、今回の最も深刻なコロナ感染拡大の懸念によって、今までの収束期待や巣ごもり専業などで好調を維持してきた銘柄の業績のアップサイドに限界が見え始めています。

一方、企業のコロナ対応の進化や消費者側の意識も変わり始めたことで、同じ消費者関連の銘柄でも株価に明暗が分かれ始めた可能性がありそうです。

「潮目の変化」を定量的に見極める

そこで、今回はこのコンシューマー関連業種に属する銘柄について、定量的に「潮目の変化」が見られ始めた銘柄を抽出してみたいと思います。

抽出の方法としては、シンプルに様々な材料が瞬時に織り込まれる株価の変化を基に銘柄を判別していきます。前述の通り中期経営計画などの長い目での経営判断が株価で評価されていると考えられるからです。

本質的には業績予想の変化を追って分析すべきところです。しかし、コロナ深刻化の混乱でアナリストが各種材料をリアルタイムで業績予想に織り込むのは困難と予想されることから、今回は株価を判別に用います。

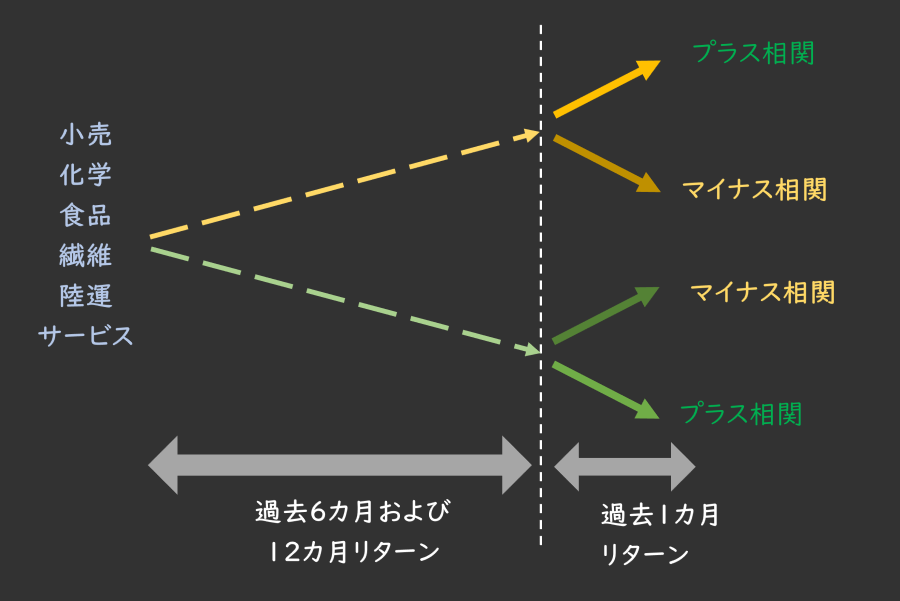

まずは、コンシューマー関連業種の中で、実際に潮目の変化が起こっている業種の特定をしていきます。今回は、「小売」「化学」「食品」「繊維」「陸運」「サービス」をコンシューマー関連業種として扱います。使用した業種分類は、東証33業種です。

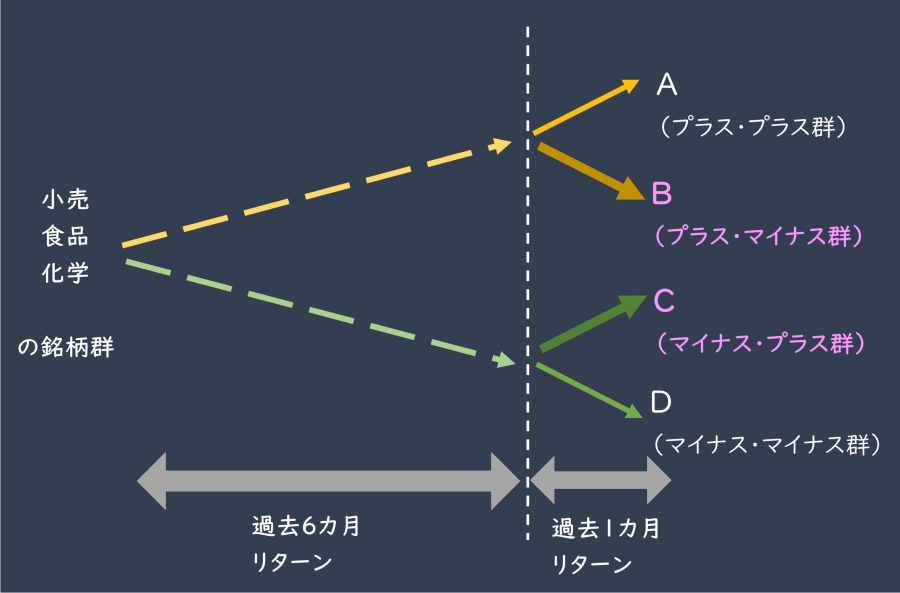

方法としては、東証1部に上場しているコンシューマー関連業種の各銘柄について、

第1四半期の決算発表シーズンを含めた過去1カ月程度の株価の変化と、

1カ月前から起算して過去6カ月および12カ月の株価の変化と、

――の相関係数を算出していきます。

この数字がマイナスの場合、その業種の銘柄は過去1カ月程度で株価形成に変化(弱かった銘柄が反転、強かった銘柄が下落)が発生している可能性が高くなります。

一方で、値がプラスの場合は、過去も現在も順張りで株価が進んでいるという理解です。

■コンシューマー関連業種のリターン相関計測イメージ

出所:智剣・Oskarグループ

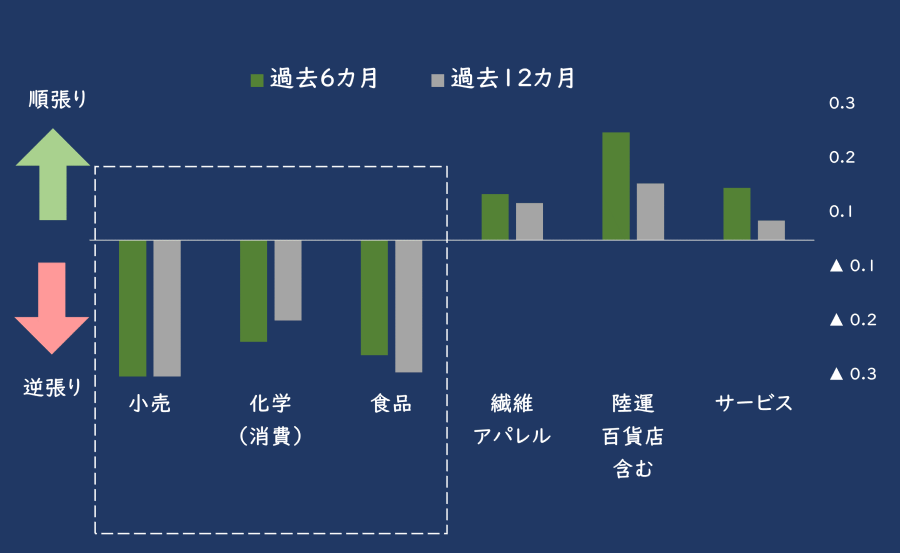

これについて、実際に業種ごとの相関係数を計算してまとめたものが、以下の図になります。

結果としては、

「小売・化学・食品」が明確にマイナスの値を取り、

「繊維・陸運・サービス」などは順張りの動き

――が継続しているようです。

■過去1カ月に対する同6カ月と同12カ月のリターン相関

出所:データストリーム。注:▲はマイナス。過去6カ月と同12カ月は1カ月前からの起算

"順張り業種"の特徴としては、アパレルや百貨店は依然としてコロナ禍の苦境が続くことに変化はなく低迷を続けていることが考えられるでしょう。

また、サービスはECからエンターテインメントまで巣ごもりに対応する銘柄が多くポジティブな動きが継続している一方、事業の種類が多岐にわたるために傾向を補足できていない可能性があります。

何にしても、今回の分析の意図から考えれば、直近と過去の株価の動きとして逆相関が見られる「小売」「化学」「食品」を対象に検証していけばよいことになります。

ただし、業種分類に東証33業種を使用している都合上、たとえば化学には化粧品や半導体材料などの銘柄が混在しているため、最終的に銘柄へ落とし込む場合は、コンシューマー関連銘柄以外を目視で除外していきます。

また、過去6カ月と12カ月で効果にそれほど大きな違いは見られないため、今回は現在から過去1カ月のリターンと、その時点を起点とした過去6カ月のリターンとの2つの変数のみを用いることにします。

ではこれらの業種から実際にどのように特徴を持った銘柄を抽出していくかですが、以下のイメージのように銘柄を分類していきます。

■逆相関3業種のリターン別銘柄分類

出所・智剣・Oskarグループ

今回の分析の意図からすると、

過去マイナス・直近プラスのC群が魅力的な投資対象となり、

逆に過去プラス・直近マイナスのB群が敬遠すべき銘柄群となるでしょう。

一見すると、順張りのA群ロング、D群ショートというペアも成り立ちそうですが、業種全体のトレンドとしては逆相関であることが前提のため、この動きは早晩に変化してしまうリスクがあります。

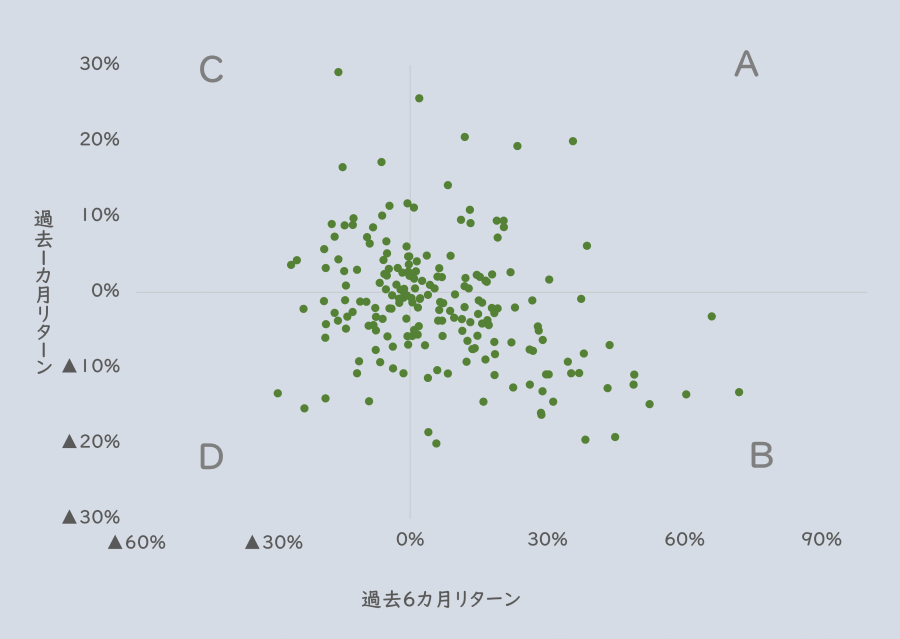

そのため、今回はC群ロング、B群ショートという考え方で抽出していきます。より直感的に分かりやすく図示すれば、以下の小売を例とした散布図のような形になります。

■小売銘柄の期間別リターンマトリックスと分類

出所:データストリーム。注:▲はマイナス。過去6カ月リターンは1カ月前からの起算

出所:データストリーム。注:▲はマイナス。過去6カ月リターンは1カ月前からの起算

業種の特性上、B群の銘柄数が多くなってはしまいますが、その他の群については概ね銘柄の分布はうまく分散されているようです。

それでは実際に足元が堅調なC群と、足元は不振のB群の銘柄を見ていきたいと思います。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

関連記事

-

大川智宏の「好決算なのに株価下落、『押し目狙い』は発表から×日後」 (08/11)

- 大川智宏の「日本株・数字で徹底診断!」 <全シリーズ一覧>

-

清水香の「『退職金がもうない』を回避、転ばぬ先の生活設計」 (08/19)

- 横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (9) 株価に業績.. (08/17)

- 横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」 <全シリーズ一覧>

-

すご腕投資家ラテまっちゃさん「鉄板テーマがない時に稼ぐ『需給・決算・イベン.. (08/13)

- すご腕投資家さんに聞く「銘柄選び」の技 <全シリーズ一覧>

-

強い投資家はどんな人「ボラの大きいAI insideで2度も要領よくリターンをさらっ.. (08/12)

-

強い投資家はどんな人「コロナショックを無傷でスルー、ビビり&集中投資で ..(08/10)

- 強い投資家はどんな人 <全シリーズ一覧>

人気ニュースアクセスランキング 直近8時間

プレミアム会員限定コラム

-

キーワードで発掘!

キーワードで発掘!

強い投資家・すごい技 -

すご腕投資家さんに聞く「銘柄選び」の技

すご腕投資家さんに聞く「銘柄選び」の技 -

プロに聞く 気になる話題

プロに聞く 気になる話題 -

トランプ波乱を勝ち抜く技

トランプ波乱を勝ち抜く技

~個人投資家大調査2025~ -

Buy&Hold STORIES 長期投資成功への道

Buy&Hold STORIES 長期投資成功への道 -

目指せ億トレ、頑張り投資家さんの稼ぎ技

目指せ億トレ、頑張り投資家さんの稼ぎ技