あのファストリを20年前からホールド、“積極的ほったらかし”で3億円

第32回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

| ファストリ<9983>、ホトニクス<6965>、大東建<1878>、リログループ<8876>、ヤクルト<2267>、コマツ<6301>、正栄食<8079>、資生堂<4911>、ノエビアHD<4928>、エイベックス<7860> |

サトセンさん(ハンドルネーム・50代・男性・兼業投資家)のプロフィール:

サトセンさん(ハンドルネーム・50代・男性・兼業投資家)のプロフィール:普段は高校教師として働きながら長期投資を行う兼業投資家。1990年に100万円を原資に株式投資を開始、最初はもっぱら株主優待目当てだった。しかし2000年前後で値上がり重視の投資に目覚めて、各種カタリストを手掛かりに超長期で成長しそうな銘柄に投資するスタイルも取り入れる。2013年のアベノミクス以降、日本株資産が勢いよく膨らみ、足元では3億円と累計元本の2倍になっている。保有銘柄数は185。日本株以外に米国株、投資信託、国内債券も扱っている。左の画像はイメージ

日本を代表するスター銘柄と聞いて、真っ先に思い浮かぶ1つにファーストリテイリング<9983>があるだろう。足元の時価総額は約7兆2000億円。1994年に広島証券取引所への上場から出発した同社は、「ユニクロ」の展開で世界3位のSPA(製造小売り)にまで飛躍する。

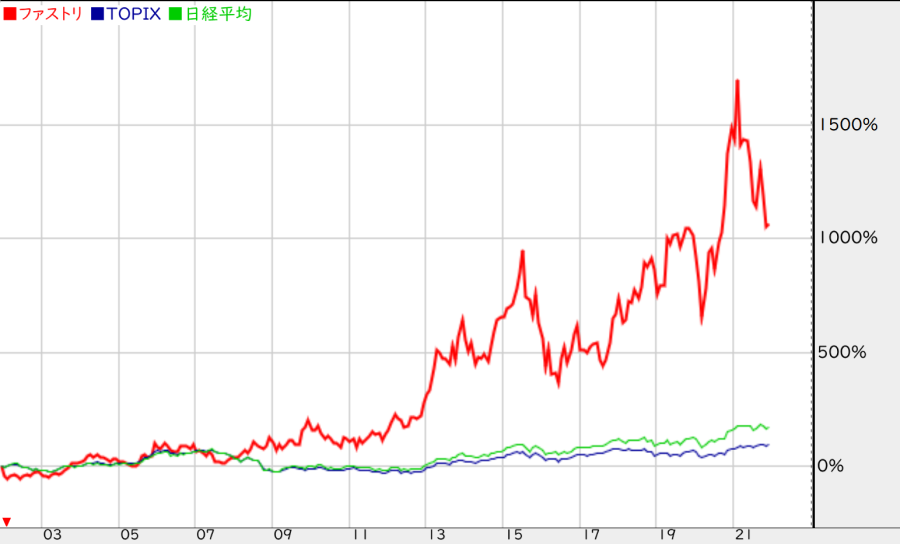

仮に20年前の2001年末から同社株を持っていれば、その運用元本は11.6倍に膨らんでいる。同じ期間で他の株価指数と比較すると、TOPIXの1.9倍、日経平均株価の2.7倍を大幅に上回る数字だ。

■『株探』で確認できるファストリとTOPIX、日経平均株価のパフォーマンス比較

注:2001年12月末=0%

当時、ユニクロのビジネスモデルの革新性に引かれて株を買った投資家の中には、途中で利確したり、これまで幾度となく訪れた株価の不調時に投げ売りしたりするなどで、後悔している人もいるかもしれない。

このようなスター銘柄をホールドできる人には、一体どんな考え方が備わっているのか。そのヒントを教えてくれるのが、投資歴30年、足元で3億円の日本株資産を運用するサトセンさん(ハンドルネーム)だ。

3億円を築いた原動力の1つが、初期段階に掴んだスター銘柄の躍進にある。2002年に購入したファストリ株のほか、08年に浜松ホトニクス<6965>、10年に大東建託<1878>、12年にリログループ<8876>などを購入。これらの株価は保有開始から3~9倍に伸びている。

■サトセンさんの保有銘柄の一例

| 銘柄名<コード> | 購入時期 | 購入時の株価 | 現値 |

| ヤクルト本社<2267> | 2002年7月 | 1316円 | 6140円 |

| ファーストリテイリング<9983> | 02年9月 | 3270円 | 6万8970円 |

| 浜松ホトニクス<6965> | 08年10月 | 875円 | 7440円 |

| コマツ<6301> | 09年2月 | 1212円 | 2677.5円 |

| 大東建託<1878> | 10年3月 | 4505円 | 1万3070円 |

| 正栄食品工業<8079> | 10年9月 | 542円 | 3905円 |

| 資生堂<4911> | 11年2月 | 1695円 | 6659円 |

| ノエビアHD<4928> | 11年3月 | 1381円 | 5450円 |

| リログループ<8876> | 12年3月 | 276円 | 2143円 |

こう言うとサトセンさんを大きなリスクを取って大化け銘柄を狙う「グロース株ハンター」のように考えがちだが、実態はその反対だ。

重視しているのは安定と安全。そもそも株式投資を始めたのも、「超低金利の銀行口座にお金を寝かせておくよりマシ」という程度で、前のめりになって資産を膨らまそうというものではなかった。

普段は高校教師として働きながら、稼いだお金を安全に安定して増やすためには、業績成長が期待できる企業に少しずつ振り分け、長期でリターンを積み重ねられればと投資を続けてきた。1銘柄あたりの投資額は50万~100万円と決めており、足元の保有銘柄数は185に上る。

このように肩肘張らない投資スタイルこそが、資産拡大に大きく貢献してきた。もっとも、実際に一から億の資産を築くには、成長企業をきちんと見極める力、地道に投資資金を給料から捻出しながら投資先を拡大していく継続力も求められる。

長期分散投資=退屈というイメージを抱きがちだが、サトセンの投資は果たして退屈なものなのか。スター・グロース銘柄を掴んできた歩みを見ていこう。

資産拡大に最も貢献したのはファストリとリロG

先ほどの一覧表で含み益が大きい銘柄が、ファストリ<9983>とリログループ<8876>だ。

ファストリ<9983>を購入したのは02年9月だ。当時、衣料業界の価格破壊のビジネスモデルに衝撃を受け、その話題性と将来性を加味して購入した。足元では、700万円の含み益が生じている。

■ファストリの月足チャート(2000年1月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、

同値は「グレー」。以下同

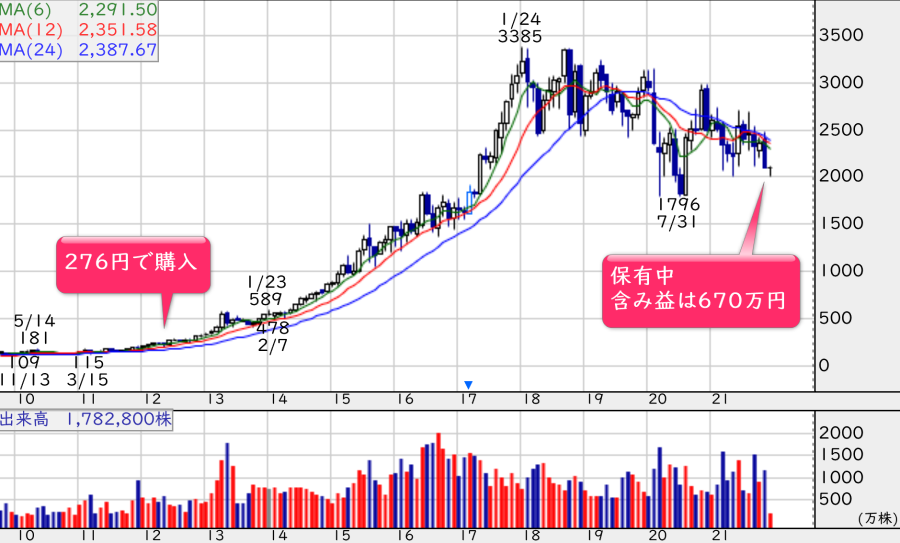

一方、リログループ<8876>の含み益は足元で670万円。購入した12年当初、国内の企業で福利厚生を見直す機運が高まりつつある中、同社株に注目した。

安定した業績推移と連続増配を決め手に購入、株式分割の可能性が高いと見たこともサトセンさんの背中を押した。実際、後に10分割となり、株価を押し上げる一つの要素となった。

■リログリープの月足チャート(2009年10月~)

サトセンさんの銘柄選びでは、時事ニュースや流行を追いかけて、そのトピックを手掛かりに業績が伸びそうな企業を発掘する。見極めのポイントは「トピックが長続きしそうか」「業績にインパクトを与える銘柄があるか」の2つになる。

ファストリ<9983>とリログループ<8876>の2社も、この条件を踏まえて投資したものだ。手掛かりとしたトピックは、ファストリなら低価格と高品質を両立させたビジネスモデルの革新性と話題性、リログループでは福利厚生を見直す機運が社会で高まったことを指す。

銘柄選びの手順は、日々のニュースから関連銘柄を見つけた後、基本情報やビジネスモデルはもちろん、過去の業績推移や業績予想の安定性をチェックする。

PER(株価収益率)やレーティング(証券アナリストによる格付け評価)も確認するが、参考程度にとどめている。あくまでも重視するのは業績の安定性、そして事業が時代の潮流にマッチして伸びそうかどうかを自分の頭で考えることだ。

一度投資したら原則保有を継続する。ファストリでは、2000年代前半に進出した野菜事業につまずき、売却を迷ったこともあった。しかし同社が日本の主要企業としてのポジションが確立していたことと、同社株の含み益も十分に出ていたためそれほど問題視せず保有を継続。その決断は結果的に吉と出た。

ただし、含み損が長期的に続くようであれば損切りを検討する。その際は、年末近くに本業収入を含めた全体の利益を見ながら行うようにしている。

サトセンさんが成長株重視で銘柄を選ぶようになったのは、2000年以降だ。それまでは株主優待狙いの投資がメーンだったが、ある取引をきっかけに含み益を増やす面白さに目覚めた。

それが1998年11月に購入したエイベックス<7860>だった。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。