デリバティブを奏でる男たち【19】 マディ・ウォーターズのカーソン・ブロック(後編)

◆狙いを定めたターゲットを政府が支援

2011年6月に公表した木材事業会社、嘉漢林業国際(シノ・フォレスト)に対する会計疑惑レポートで一躍、「時の人」となったマディ・ウォーターズのカーソン・ブロックは、その後も積極的に中国企業の不正を指摘し続けました。その過程でアジアにも調査対象を広げていきますが、政府が企業側の強力なサポーターとして立ちはだかったケースもありました。

例えば、2012年11月にターゲットとしたシンガポールの農産物商社オラム・インターナショナルの事例です。同社の会計処理や資産評価に疑義があるとして、ブロックは「オラムの株価が下落することに賭けている」ことを明らかにします。これを受けてオラムの株価は急落しますが、当時オラムの発行済み株数の約16%を保有していた第2位の株主であるシンガポールの政府系ファンド、テマセク・ホールディングスが積極的に買い向かいます。

もともとオラムは英国で設立された会社でしたが、シンガポール政府の積極的な誘致を受けて1996年に本拠地をシンガポールへ移した経緯があります。この背景には資源や商品のトレード拠点としての機能を強化したい、というシンガポール政府の国家戦略があったとされます。

テマセクはオラム株を買い向かうばかりでなく、オラムが実施した株主割当の債券やワラントに対して、他の株主が引き受けない分を全て引き受ける、と表明したほどです。そして、発行済み株数の半分以上を取得した後、ついには傘下のファンドを通じたTOB(株式公開買い付け)まで実施して、オラム株を8割以上も保有する大株主となりました。

◆日本でのケース、神通力は通用せず

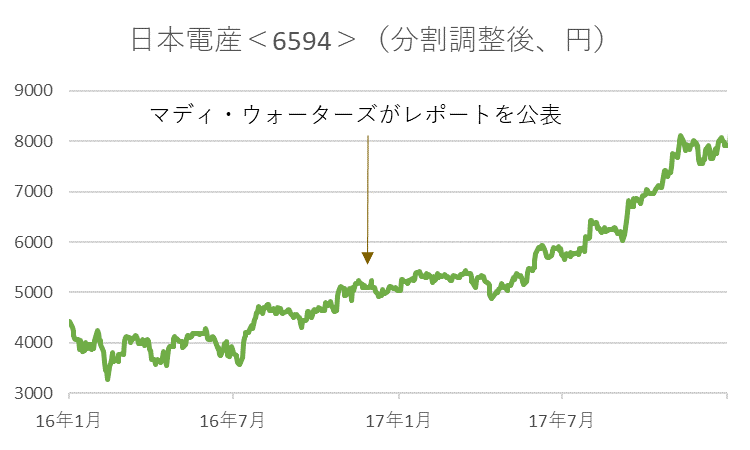

マディ・ウォーターズは日本企業もターゲットにしたことがあります。2016年12月に精密小型モーター大手の日本電産<6594>を「永守重信会長兼社長の下、非現実的な経営目標を掲げ、目標から大幅に離れた結果しか出していない。M&Aを除けば、継続事業の成長率はほぼゼロで、株価は倍以上に過大評価されている」として空売りを仕掛けました。

同じ年に第18回で取り上げたシトロン・リサーチのアンドリュー・レフトが、東証マザーズ上場のCYBERDYNE <7779> [東証M]を汚物呼ばわりして空売りを仕掛けるなど、空売り投資家(ショートセラー)によって日本企業が狙われたときでもありました。しかし、日本電産の株価は大きく下がらず、2017年は大幅高となります。

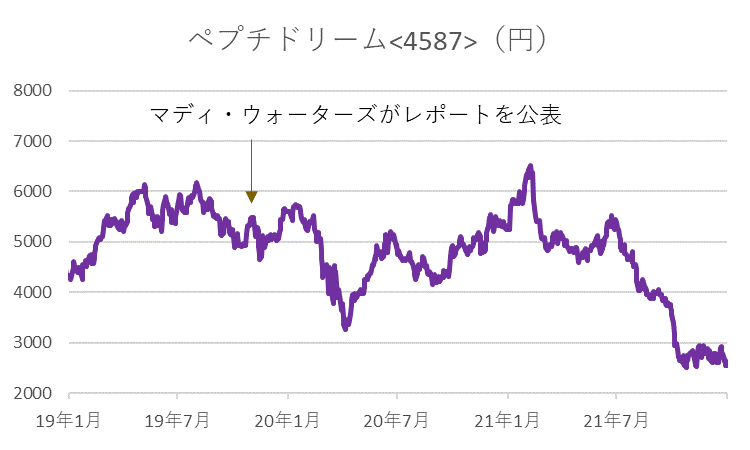

また、マディ・ウォーターズは2019年11月に創薬ベンチャーのペプチドリーム<4587>をターゲットとしました。ペプチドリームの会長が同社の治療薬をジャガー「Fタイプ」のスポーツカーに例えたことを引用し、マディ・ウォーターズはペプチドリームの開発体制を車輪のないスポーツカーであると切り捨てたのです。

その理由は、19社との提携、ならびに100以上の開発プログラムの大半は休止状態、あるいは実質的に消滅したプログラムであること、2027年までに上市できる製品数は多くても1品にとどまると予測したことなどでした。これらを根拠に、「営業利益の実態を逸脱した情報を社外へ公表し、それによって不当な過大評価を受けた銘柄と判断する」と主張。同社株に空売りを仕掛けたほか、YouTube(ユーチューブ)を使って同社の問題点を指摘します。

2020年に入り、ペプチドリームの株価は下落しましたが、それはマディ・ウォーターズのレポートが要因というよりは、新型コロナウイルスの感染拡大によって株式市場全体が急落に見舞われたためだと考えられます。このように東京株式市場においては、ブロックの神通力はあまり通用しなかったと言えるでしょう。

(※続きは「MINKABU先物」で全文を無料でご覧いただけます。こちらをクリック)

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

株探ニュース