アメ株よりボラ高・日本株で、“オッズの高い”銘柄を拾う4つの戦略

いくぜ、アメ株 !二刀流の極め技 エルさんの場合-第3回

登場する銘柄

| リクルート<6098>、信越化学工業<4063>、ソニーG<6758>、HOYA<7741>、日立<6501>、富士フイルム<4901>、日本電産<6594>、島津製作所<7701>、オムロン<6645>、堀場製作所<6856>、伊藤忠商事<8001>、丸紅<8002>、三井物産<8031>、三菱商事<8058>、日本郵船<9101>、MonotaRO<3064>、ワークマン<7564>、SHOEI<7839>、ファストリ<9983> |

エルさん(ハンドルネーム・50代・男性)のプロフィール:

エルさん(ハンドルネーム・50代・男性)のプロフィール:投資歴約30年で、現在は専業投資家。会社員2年目から株式投資を始め、ファストリ株投資の成功で「バイ&ホールド」型の長期投資を本格化させる。05年からはアメ株投資にも乗り出し、16年からさらに強化。アメ株の「最強の10銘柄」へのウェートを高めるやり方で資産拡大に拍車がかかり「20年までに早期リタイア」の夢を1年前倒しで実現してしまう。21年には『【エル式】米国株投資で1億円』(ダイヤモンド社)を出版、ブログやメディア登場で情報発信を行う。

第1回「リバウンドはGAFAMより期待も! 億り人に導いた最強の10銘柄」を読む

第2回「利回り10%近くも、『最強の10銘柄』の隙間を埋めるETF」を読む

「えっ、どうしてこんなに売られるの?」

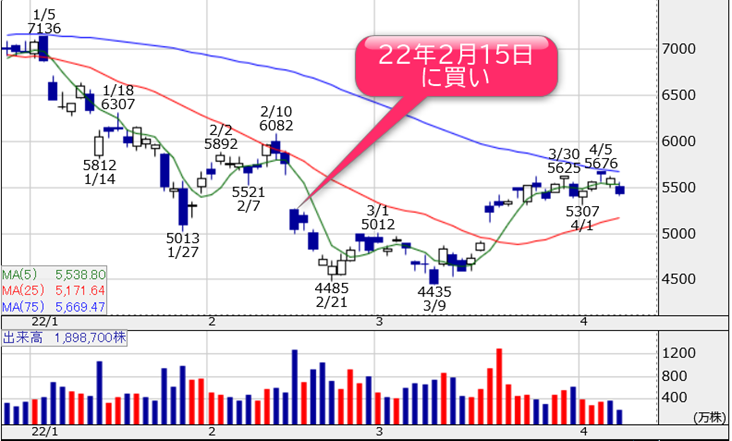

好決算を出しつつも、材料出尽くしとみなされ大きく売り込まれてしまう。最近は、こういう場面も珍しくはなくなってきた。例えば、やや前になるが今年2月15日に、リクルートホールディングス<6098>が前日に好決算を出しながらもいきなり10%以上も売り込まれた(下のチャート)。

時価総額が10兆円近くに上る大型株、しかも日経平均株価の寄与度も大きい主力株がここまで売り込まれるとなれば、市場のざわつきも大きくなるもの。だが、そうした中でも冷静にリクルートの買い注文ボタンを押していたのが、今回登場中のエルさん(ハンドルネーム)だ。

エルさんは、アメ株「最強の10銘柄」投資をメインに、億り人、そして目標だった早期退職を1年前倒しで達成した人。今でこそアメ株が主力だが、その脇固めとしてしっかり日本株投資も役立てる。

そのやり方とはどんな方法なのか。今回はエルさんの日本株との付き合い方を追っていく。

■リクルートHDの日足チャート(22年1月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、

同値は「グレー」。以下同

"オッズの高い"銘柄を4つの視点で狙う

エルさんが、アメ株投資で主軸とするスタイルが「バイ&ホールド」。一度購入したら、頻繁には売り買いせず長期でじっくり保有し、株価上昇の大きな波に乗るやり方だ。

実はエルさんがこの手法を極めた原点は、最初に手掛けた日本株投資でのことだ。1997年から投資したファーストリテイリング<9983>で、1000万円近い利益を上げることができたのには、彼らの業績成長をじっくり待ったことがある。

アメ株に主軸を移してサブの投資対象になっている今も、日本株投資は「バイ&ホールド」がベースになっている。現在は、主に4つの攻め方で行っている。

その内容を整理すると、

① 日本を代表するエクセレント企業狙い

② 優れた経営者が多い「京都銘柄」狙い

③ 低PER(株価収益率)のバリュー株狙い

④ 長期の成長が見込める中小型株狙い

――となる。

いずれも、買い出動のタイミングとして狙うのは、主として市場のセンチメントが総悲観に傾き、パニック的な売りが出た時。また、冒頭にあげたリクルートの例のように、本来業績は良く実力はあるのに、需給の崩れから売りがあまりに大きくなったと感じた時だ。

エルさんは、①~④に該当する銘柄について自身の監視リストとしてまとめ、「バイ&ホールド」を基本に長期間にわたってその動きを見続けている。ただし、今年2月半ばから3月半ばに見られたような「行き過ぎて売られた時」には逆張り的に買い向かい、「自律反発で利益確定」という小波もさらう。同じ銘柄で何度も売り買いを繰り返しながら、動きのクセはある程度、頭に入っているのだという。

好業績で財務基盤が良好な優良企業群を暴落時に買い集めておけば、短期では自律反発、長期では実力に見合った適正水準に修正される局面が訪れ、株価上昇のチャンスに恵まれると考えている。エルさんにとっては"オッズの高い"、つまり勝てる見込みが高い位置付けなのだ。

では、これから上記の①~④について、具体的な手法を見ていこう。

暴落時はエクセレント企業を買い集め

①の「エクセレント企業」で現在保有するのは、先のリクルートを始め、信越化学工業<4063>、ソニーグループ<6758>、HOYA<7741>、日立製作所<6501>、富士フイルムホールディングス<4901>などになる。

いずれも、財務内容が良好で国際的にも有名企業。効率よく利益を上げる事業基盤を構築しており、富士フイルムを除いて近年は2桁台の高いROE(自己資本利益率)を維持している。

22年3月期計画の予想ROEを見ると、眼鏡レンズと半導体用マスク基板を主力とするHOYAは20%、求人サービスのリクルートも19%台と高水準だ。

特に2月の暴落時に買い出動したリクルートは、グローバル展開も積極的で揺るぎのない需要を取り込んでいる点から、エルさんにとっては「日本のGAFAM*」という位置づけなのだという。

*GAFAM(グーグルの親会社のアルファベット、アップル、旧FBのメタ・プラットフォームズ、アマゾン・ドット・コム、マイクロソフト)の略注

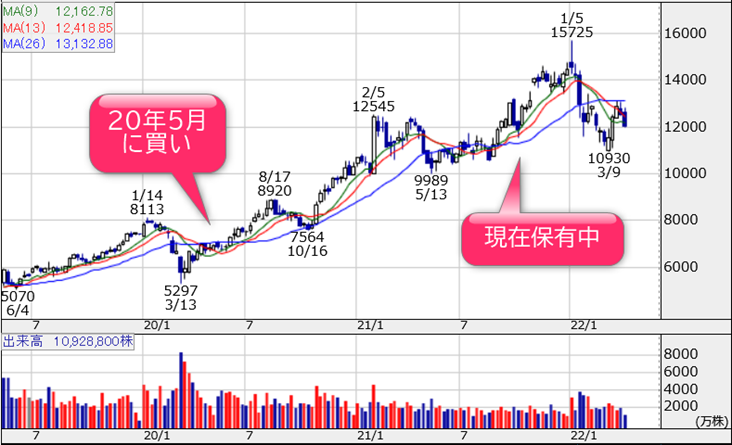

また、長期で株価が上昇トレンドをたどりつつあるソニーGも、特に期待する銘柄の1つになる。今年3月31日、米格付け会社のS&Pグローバルが、ソニーGの長期格付けを「シングルAマイナス」から「シングルA」に引き上げたという報道に着目した。同社の格付けがシングルAとなるのは、2005年10月以来の16年5カ月ぶりだった。

この評価に象徴されるように、ソニーGはリストラ効果が機能しつつあり、景気や需要変動の影響を受けにくい強いビジネスモデル、良好な財務基盤が構築されたことなどを有望視する。

エルさんは、20年5月のコロナ禍混乱期に売られ過ぎのチャンスと見て同社株を購入後、保有を継続中。株価や業績成長の伸びが、米国の強い企業の成長パターンに似ていると考え、今後も高収益が続くと見込んで長期保有する構えだ。

■ソニーGの週足チャート(19年7月~)

優れた経営者が揃う「京都銘柄」も押さえる

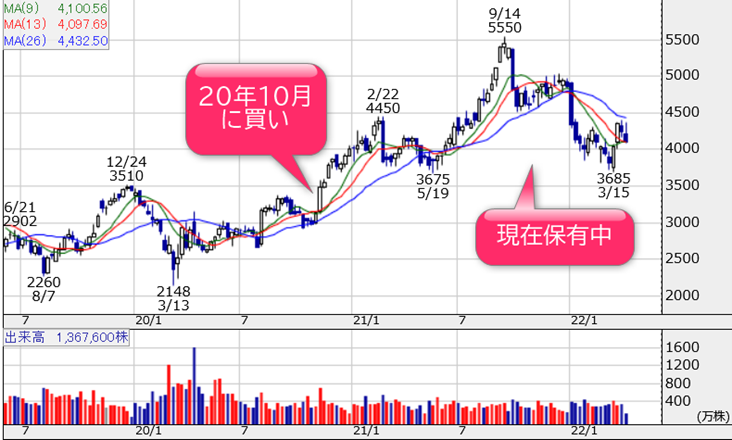

②の「京都銘柄」は、文字通り本社が京都にある企業群。日本株では比較的コア資産と位置づけ、長期保有するグループとする。島津製作所<7701>、オムロン<6645>、堀場製作所<6856>、日本電産<6594>などが対象で、いずれも保有継続中だ。

一般に京都銘柄は、精密小型モーターで世界首位の日電産や、電子部品大手の京セラ<6971>をはじめ、世界に通用する技術を基に事業規模を拡大してきた製造業を指す。強固な収益基盤のみならず、そうした基盤を築き上げた経営者、ないし経営の遺伝子が持続的成長を成し遂げてきた根幹にあると評価されている。

これらの企業の経営者は、京都大学の学生向け講座の講師として積極的に登壇しており、将来を担う優秀な若者たちのファンが増えつつあることも、エルさんが高評価の材料としている点だ。会社の持続的成長には経営者の志と成長を形にする実行力が重要と見ている。

期待の京都銘柄は、長期では底堅い成長を成し遂げると期待し、今後も少しずつウエートを高めていく方針でいる。特に期待する島津については、20年の10月に買い出動した。専門性を伴う高い技術を持つ同社は、22年3月期も最高益を更新する見込み。今後も大きく売られる場面があれば、買い増しをしつつ、長期保有を狙う銘柄だ。

■島津製作所の週足チャート(19年7月~)

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。