S&P500は円安で最高値更新、VIX30超えは好機~利上げ・円安相場の攻め方その1

~株探プレミアム・リポート~

野村アセットマネジメント シニア・ストラテジスト 石黒英之さんに聞く

インフレ加速による米国の利上げの強化、急速な円安、景気後退不安の暗雲が漂う中、どんな投資をすればいいのか。セミナーや経済メディアなどでお馴染みの野村アセットマネジメント・石黒英之さんに聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

石黒英之さんのプロフィール:

石黒英之さんのプロフィール:証券会社にて16年にわたり株式ストラテジスト業務に携わる。市場見通しレポートの作成に加え、セミナーや勉強会への講師としても大人気で、その数は年500回を超えるほど。グローバル投資へのニーズが高まる中、世界の投資環境を冷静に分析したうえでの役立つ情報発信を心掛ける。テレビ東京「Newsモーニングサテライト」や投資情報番組の日経CNBCほか各種メディアに登場し活躍中。

せっかちに成果を求めない

―― 今年に入り、株式相場は米国のインフレと金融政策を巡る思惑で、不安定な動きが続いています。投資意欲が落ち込みやすい環境ですが、投資家はどこに光明を見出すことができるのでしょうか。

石黒英之さん(以下、石黒): まずは目先の短期的な利益にとらわれず、もっと長い目で見た資産の拡大を目指していくのが大事です。投資の王道とも言える考え方ですが、単発的なトレードで勝負をつける、というものではなく、利益を少しずつ積み上げていく心持ちで向かうのです。

そしてこれもよく言われることですが、改めて分散投資の重要性も意識していただきたい。長期投資といっても日本株だけに偏った資産配分で続けるのではなく、バランス良く海外資産もポートフォリオに組み入れながら配分調整しつつ続けていくのがポイントです。

円換算すると米国資産は過去最高の利益に

―― 日本株の中でいくら分散投資しても不十分なのですね。

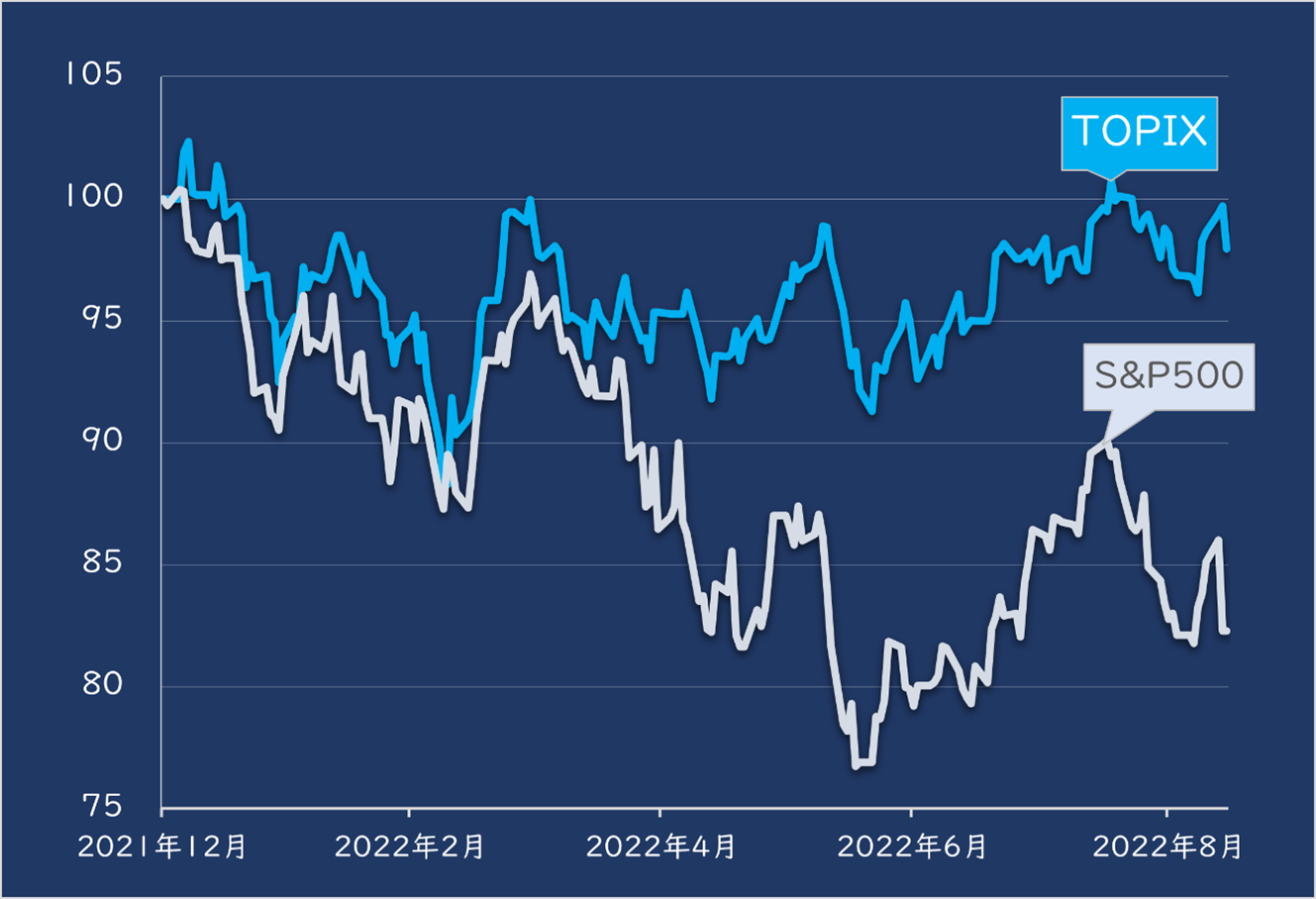

石黒 : 米S&P500種株価指数とTOPIX(東証株価指数)で比べると、昨年末からの騰落率はS&P500が20%近くのマイナスに凹んでいるのに対し、TOPIXは5%程度のマイナスで留まっています。

これだけ見ると、TOPIXが優勢に見えますが、為替の変動を加味すると違った結果になります。足元の「円安・ドル高」効果で、ドル資産の価値は逆に高まっているからです。

■TOPIXと米S&P500のパフォーマンス(日足、昨年末=100)

出所:QUICK・ファクトセット。「株探」編集部作成、以下同。

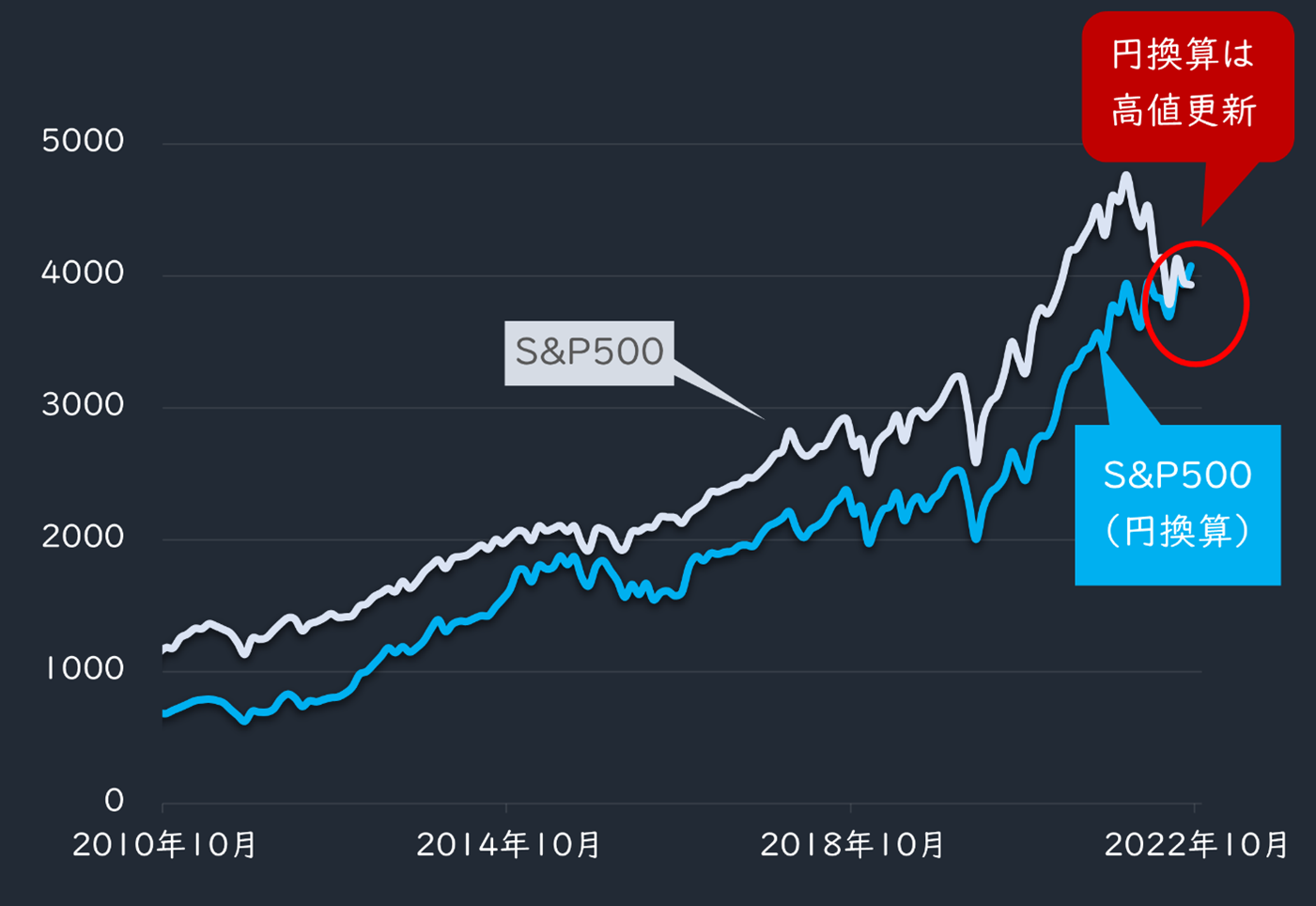

それを認識できるのが、円ベースに換算したS&P500の値で、足元でも史上最高値を更新しています(下のグラフ)。国内の個人投資家の多くは、投資信託や国内に上場する投資信託(ETF)などを通じて米国株に円で投資しているはずです。

となると、米国株のパフォーマンスは振るわなくても、積み立てを続けていれば米国株投信の資産は円安によってリターンを上げている可能性があるのです。

■ドルと円ベースのS&P500の月次推移

―― 「円安・ドル高」基調は、日本の輸出企業には追い風で業績堅調→株高に導かれるのが通常ですが、先に触れたようにTOPIXは年初からほぼ横ばいで推移しています。以前ほど円安は相場の全体の底上げに貢献しなくなっているのでしょうか。

石黒 : 一部の輸出企業には円安は有利に働きますが、近年は企業が海外拠点で現地生産して販売する動きが進んでおり、以前ほど円安メリットは享受しづらい構造になっています。

約15年前の2008年から比べて、金額ベースの企業の輸出額はほぼ横ばいなのに対し、現地売上高は80%増にまで膨らんでいる。企業の努力で為替依存度はかなり落ちてきている状況だということです。

日本株投資だけではインフレに勝てない

―― 為替が円安に進んでも、日本株への好影響が限定的となれば、円安で輸入コストが上昇するマイナスの影響の方が大きくなる?

石黒 : 海外からの輸入に頼るエネルギーや食料品の価格は一層値上がり圧力がかかる。そうなれば、家計の負担はさらに重くなりますね。

一方で銀行預金にほとんど金利がつかない状況で、保有資産が増えないとなれば、実質目減りとなってしまいます。

―― 国内のCPI(消費者物価指数)は欧米に比べれば低水準ですが、今年4月から全国総合は対前年比で2.5%前後の上昇が続いています。レギュラーガソリン価格、も昨年9月末の全国平均は約135円だったのが、足元では170円となっています。家計に逆風が続く中で、日本株相場は横ばい。つまりフローは悪化する中で、ストックを増やしにくくなっています。

石黒 : 家計をより強くするためにも、円資産のみでポートフォリオを構成するリスクを認識し、外貨資産も取り入れてバランスよく国際分散投資する重要性の理解が進む機会になればと考えています。

―― 米国資産では、何を買うのが理想的ですか?

石黒 : その人のライフプラン(生活設計)やそれに沿ったマネープランで変わると思いますが、まずは米国の主要株価指数に連動する投信などから考えてはいかがでしょう。代表的なのは、S&P500やナスダック100指数ですね。

これらの指数に連動する投資商品は多く、巨額の資金が投じられています。となると指数に組み入れられている銘柄がいったん除外されると、それに伴う需給によって除外銘柄の株価は大きく下落する可能性があります。

ということは、人気指数の構成銘柄には指数から除外されないようにと、必死になって業績向上や株主還元に取り組むインセンティブが大きく働くと考えられます。

こうした高インセンティブ銘柄とも呼ぶべき銘柄で構成される指数は、長期的には株価上昇が見込めます。実際に、S&P500やナスダック100などの主要指数は、今年の年初まで史上最高値を切り上げ続けてきました。

―― 購入コストが安いETF(上場投資信託)では、S&P500に連動する銘柄にはSPDR S&P500<SPY>、ナスダック100に連動する銘柄ではインベスコQQQトラスト<QQQ>があります。

応用型時間分散でVIX活用もアリ

石黒 : 投資信託で購入するにしてもETFにしても、重要なことは一気に買うのではなく、時間分散で投資していくことです。投信の場合は、「月末に定期的に1万円ずつ購入」など、定期・定額の自動買い付けをしやすいサービスが整っています。

相場のボラティリティ(株価の変動率)が大きい足元のような相場では、こうした典型的な時間分散とは別に、応用型ともいえるような積み立てを検討してもいいかもしれません。

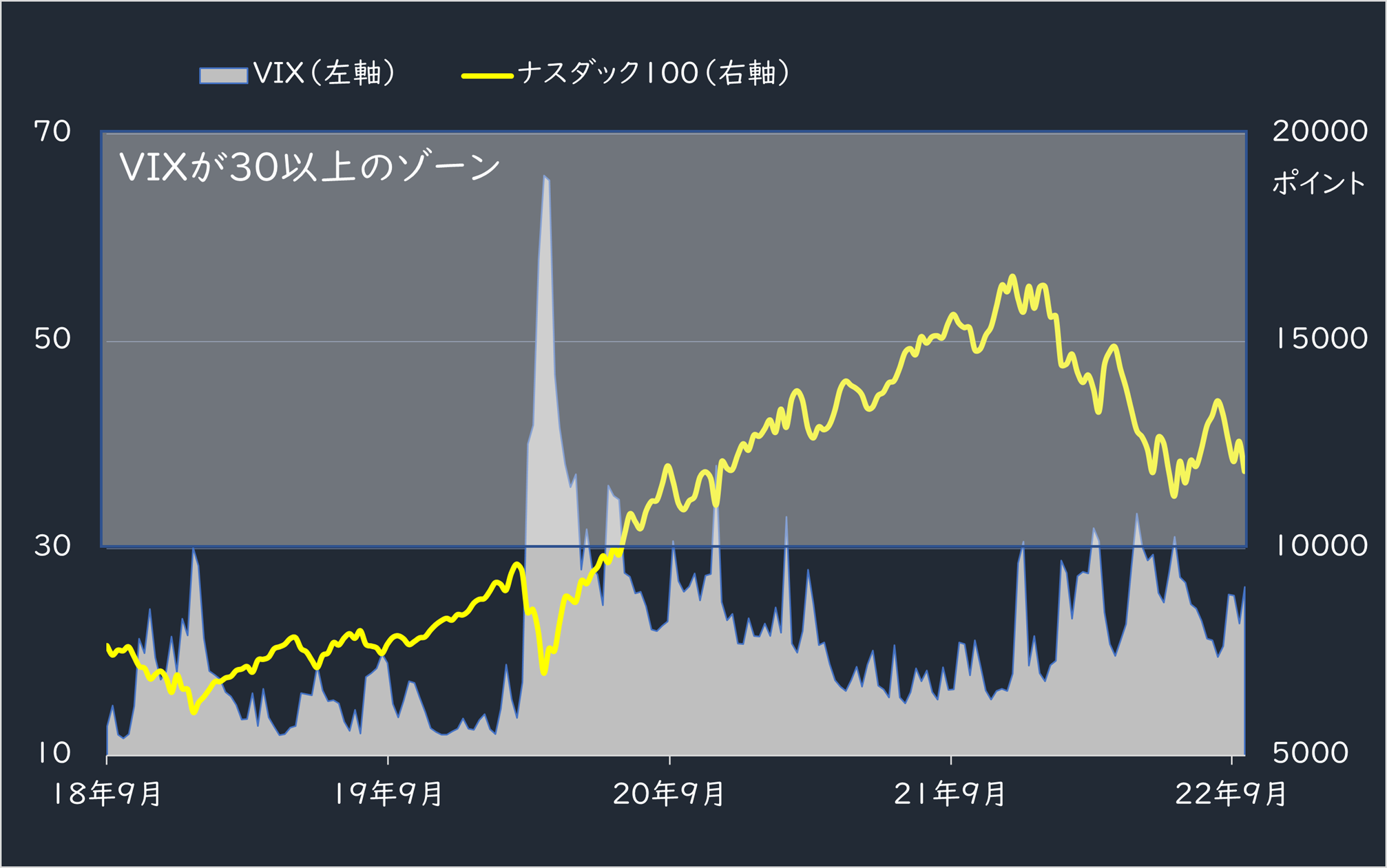

例えば、相場が大きく下落した時のみを狙って買う、というやり方です。恐怖指数と呼ばれる米国の「VIX(変動性指数)」の値を日々観察して、市場心理の悪化が非常に高くなる30を上回ったら、一定額を買うというようなものです。30を超える日が続くなら、購入も続けてみるのです。

相場が軟調だった年前半は30を超える場面が何度かありましたね。今年夏以降のVIXは市場の不安心理がやや高くなっている20を超えて20~26前後を往き来していました。

しかし、今後、米国の金融政策に影響を与える同国のCPIやPCE(個人消費支出)物価指数といった重要指標の内容次第で、再び30を超えることもあるでしょう。

――VIXが30を超える日の株式相場は、急落することが多いのですが、そうした日に買い向かうのでしょうか。

石黒 : その当日は、「こんな状況で買うのは怖い」と思うのが普通でしょう。しかし、急落にしても、調整にしても永遠に続くわけではありません。

投資家心理が落ち着き、そして景気や企業業績の底入れが見えてくれば、株価は反発してきたのが、これまでの実績です。VIXが上昇して相場が下落するのを長期目線で捉えれば、安く仕込むチャンスになる可能性が高いのです。

■VIXと米ナスダック100株価指数の週足推移(2018年9月~)

出所:QUICK・ファクトセット

―― 冒頭に見たように円安効果でS&P500の円ベース換算額が最高値更新、ということですが、この先に円高に向かえば、逆回転して資産減少に向かってしまいます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。