円買い介入を誘った超円安で、小型内需株が強いわけ

大川智宏の「日本株・数字で徹底診断!」 第97回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

先週、24年ぶりの円買い介入で一時は1ドル=140円台まで円高方向に向かったドル円レート。しかし、週明けの26日には、144円台の高値を付けるなど、介入が円安基調の修正を促す効果は限定的となった状況です。

通貨当局が是正に向かうように、最近は円安がネガティブな論調で語られることが多くなっています。その要因を示すものとして、これまで見られてきた円安・株高の傾向が薄れ、円安が企業業績を拡大させて、日本経済の成長につながる構図が見えにくくなっていることがあります。

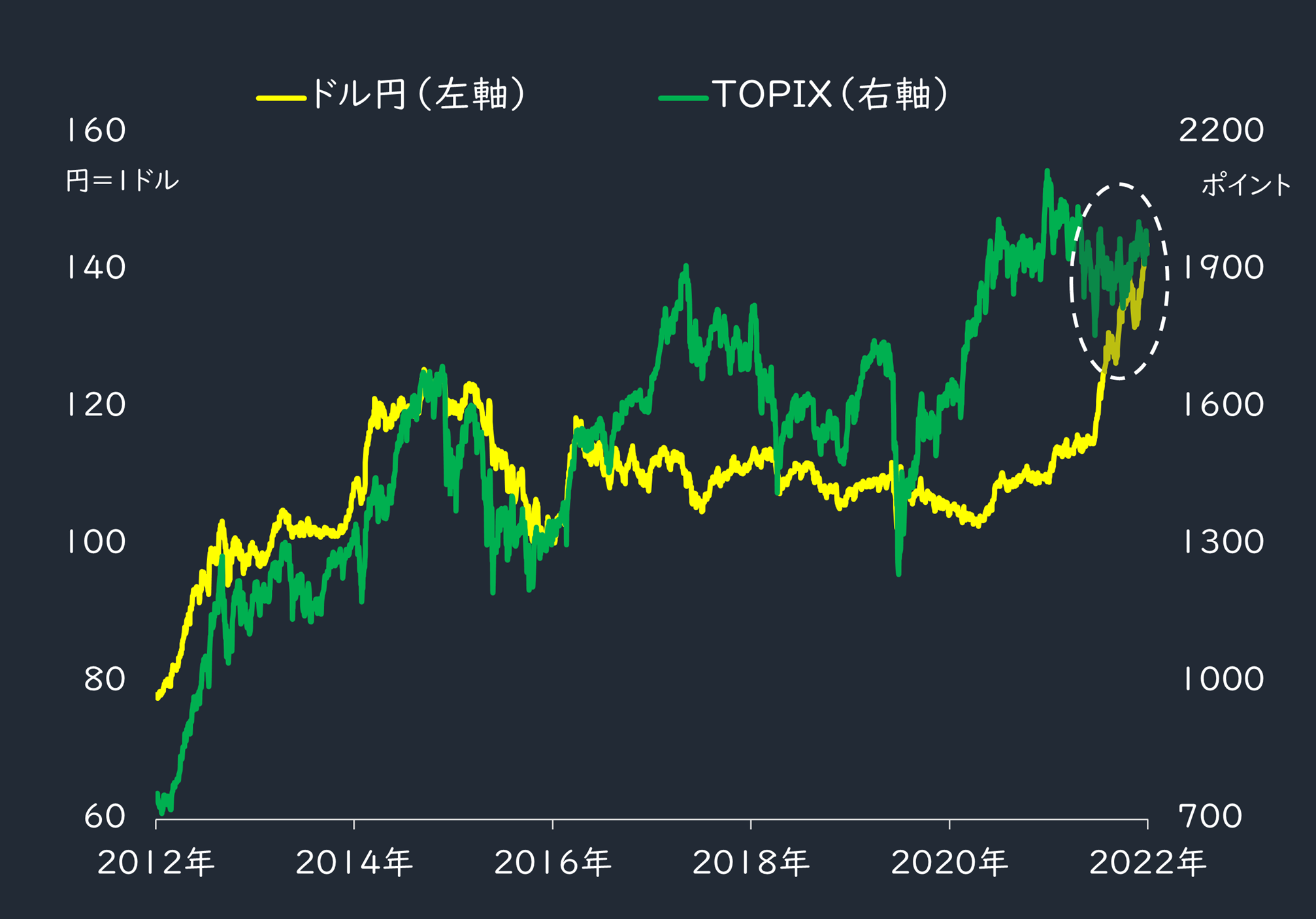

過去10年間のTOPIX(東証株価指数)とドル円レートの動きを確認すると、2015年頃までは円安・株高の傾向がありましたが、それ以降薄はれているようです。特に足元は、円安になっても、株価は一進一退を繰り返すような展開となっています。

■過去10年間のドル円とTOPIXの推移

出所:データストリーム

その一因に、足元の円安は進行速度があまりに速く、輸入価格の高騰を製品価格に転嫁する暇もなく、コストが上昇を続けている可能性を市場参加者が危惧している可能性もあります。

だとすれば、輸入コストの上昇を最終価格に転嫁され始めれば、外需企業の為替差益の恩恵によって業績見通しも切り上がり、再び株価との連動性が高まっていくという見方もできます。

円高に強い小型株、円安に強い大型株の関係性が崩れる

しかし、そうした見方を打ち消す「不思議な現象」が起こっています。小型株が大型株よりも株価パフォーマンスが堅調なのです。なぜ、不思議かというと、これまでの傾向とは違う動きとなっているからです。

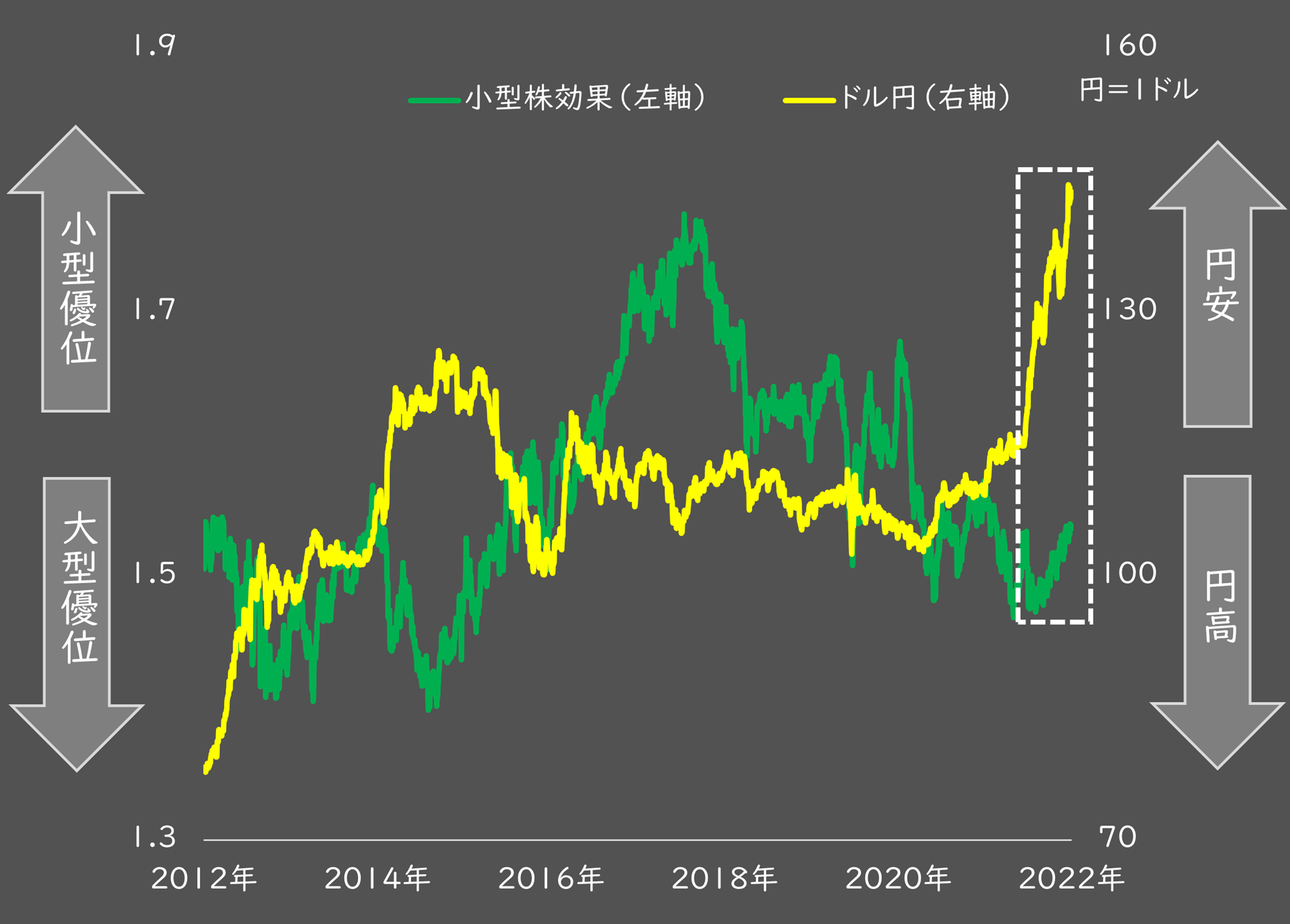

過去10年のドル円と小型株効果(TOPIX Small÷TOPIX500)の推移を比較すると、円安が進行すれば大型株が、円高の局面では小型株がアウトパフォームしやすい関係性が続いてきました。

■過去10年間の小型株効果とドル円の推移

出所:データストリーム。注:小型株効果はTOPIX Small÷TOPIX500

小型株の海外依存度の平均は、大型株の3分の1程度

では、足元では円安が進行しているのに、小型株のリターンが大型株を上回り続けているのは、なぜでしょうか。ここで押さえておくべきは、現在の円安は米国のインフレに主導されていることです。

過度なインフレの進行は消費の減退を招く中で、インフレ抑制のための利上げによってローン金利が上昇して、消費者の購買意欲を落として、景気を後退させる恐れがあります。つまり現在の円安ドル高は、世界景気の後退とセットで進行していることになります。

となると、円安による為替差益への期待が高まったところで、欧米の消費自体が伸びなければ、差益を獲得する原資が減ってしまいます。海外でモノを売る大企業であれば、特に景気の悪化の影響を色濃く受けるはずです。

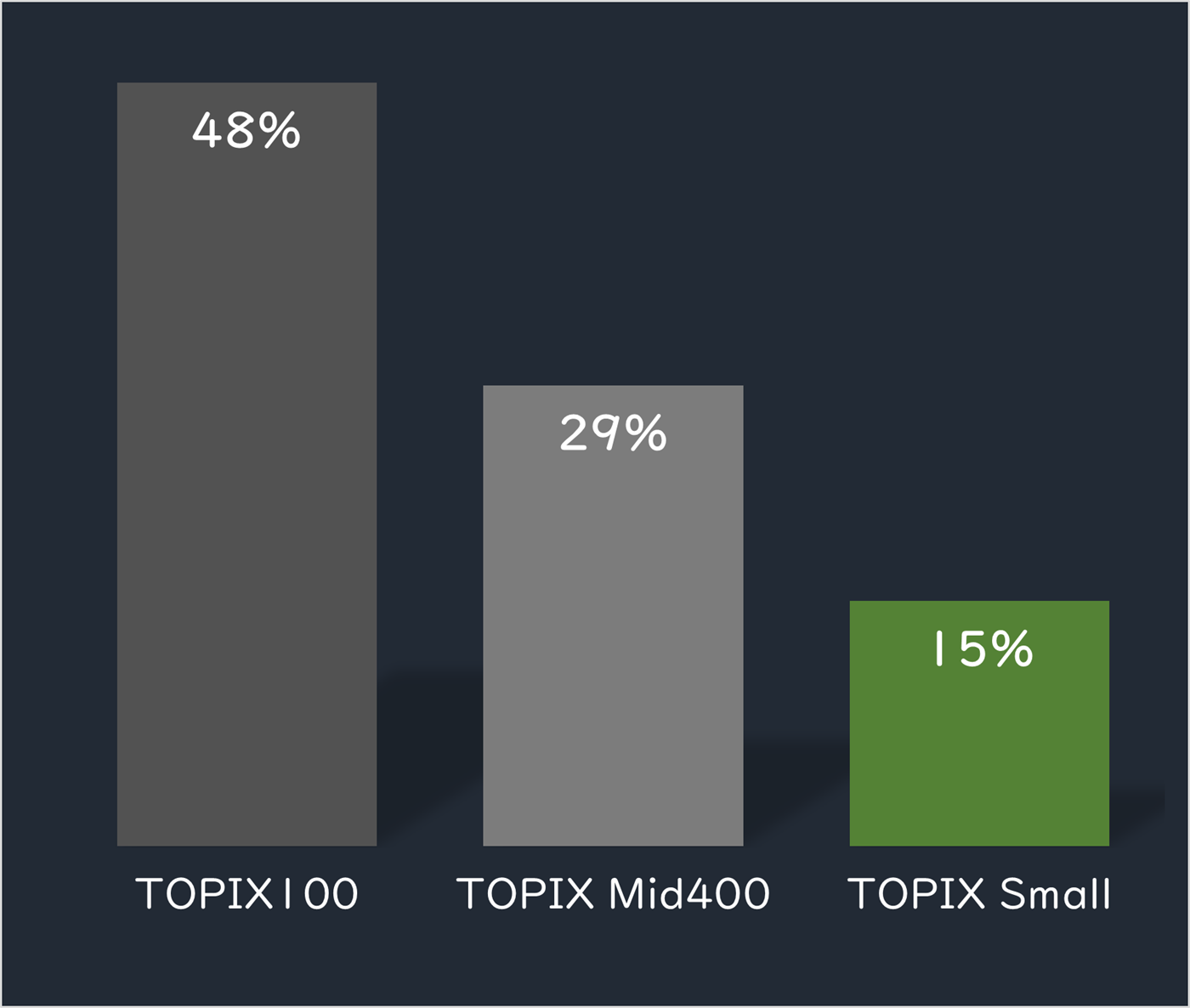

では、大型株と小型株の海外依存度はどうなっているのでしょうか。下の図は、

大型株で構成される「TOPIX100」、

中型株中心の「TOPIX Mid400」、

小型株の「TOPIX Small」、

――の構成銘柄の海外売上高比率の平均値になります。下のグラフが示すように、グラフ右端の小型株の海外売上高の依存度は、グラフ左端の大型株の3分の1程度になります。

■サイズ別指数の平均「海外売上高比率」

出所:データストリーム

小型株の経常利益の予想成長率は大型株より4ポイント高い

この違いは業績見通しに変化を及ぼしているのかを、確認したものが下のグラフになります。

サイズ別に12カ月先のコンセンサス予想ベースの経常利益の増益率を見ると、為替差益が大きいはずの大型株よりも、小型株の方が期待は大きく反映されていることが分かります。

■サイズ別指数の「経常利益成長率」(コンセンサス予想)

出所:データストリーム

小型株のセクター別シェアのトップ3は内需関連

ここで、大型株と小型株のセクター別のシェアを確認します。

指数構成銘柄を東証33業種で分類し、該当する銘柄の銘柄数と時価総額の合計値のシェアでランキングし、上位10業種を観察してみました。まずは、TOPIX Smallからです。

■TOPIX Smallの業種別シェア上位10

| ランク | TOPIX Small | |||

| 銘柄数 | 時価総額 | |||

| 業種 | シェア | 業種 | シェア | |

| 1 | サービス業 | 11.9% | 情報・通信業 | 12.0% |

| 2 | 情報・通信業 | 11.9% | 小売業 | 11.5% |

| 3 | 小売業 | 10.0% | サービス業 | 10.8% |

| 4 | 卸売業 | 9.2% | 卸売業 | 7.9% |

| 5 | 機械 | 6.7% | 電気機器 | 6.9% |

| 6 | 電気機器 | 6.4% | 化学 | 6.5% |

| 7 | 化学 | 6.2% | 機械 | 6.0% |

| 8 | 建設業 | 4.6% | 建設業 | 4.5% |

| 9 | 不動産業 | 3.7% | 銀行業 | 3.6% |

| 10 | 銀行業 | 3.4% | 不動産業 | 3.2% |

1位から3位までは内需の代名詞ともいえるサービス、情報通信、小売が占め、それらのみで銘柄数と時価総額ともに3割を大きく超えるシェアを占めます。

海外売上高比率が低いだけでは、単に企業規模の問題で海外展開が進んでいないだけの可能性もありますが、実際に小型株は内需系の業態を展開している銘柄が多いのです。

次に大型株~中型株で占められるTOPIX500指数の業種構成を確認します。上位に電気機器や化学、機械、輸送用機器などの伝統的な大型製造業の顔ぶれが並びます。4位あたりから景気敏感が顔を見せ始めた小型株とは真逆のランキングとなります。

足元の超円安で、海外売上高の低い内需企業が高パフォーマンスを発揮しているのは、構成銘柄のセクター別シェアで改めて確認できました。

■TOPIX500の業種別シェア上位10

| ランク | TOPIX500 | |||

| 銘柄数 | 時価総額 | |||

| 業種 | シェア | 業種 | シェア | |

| 1 | 電気機器 | 10.2% | 電気機器 | 15.9% |

| 2 | 化学 | 8.8% | 情報・通信業 | 10.9% |

| 3 | 情報・通信業 | 7.6% | 輸送用機器 | 10.1% |

| 4 | 機械 | 6.4% | 化学 | 6.2% |

| 5 | 小売業 | 6.4% | 医薬品 | 5.9% |

| 6 | 食料品 | 5.6% | サービス業 | 5.2% |

| 7 | サービス業 | 5.4% | 銀行業 | 5.1% |

| 8 | 陸運業 | 5.0% | 小売業 | 5.0% |

| 9 | 卸売業 | 4.6% | 卸売業 | 4.9% |

| 10 | 銀行業 | 4.6% | 機械 | 4.6% |

TOPIX Smallで経常利益成長率の高低別に投資効果を測定すると

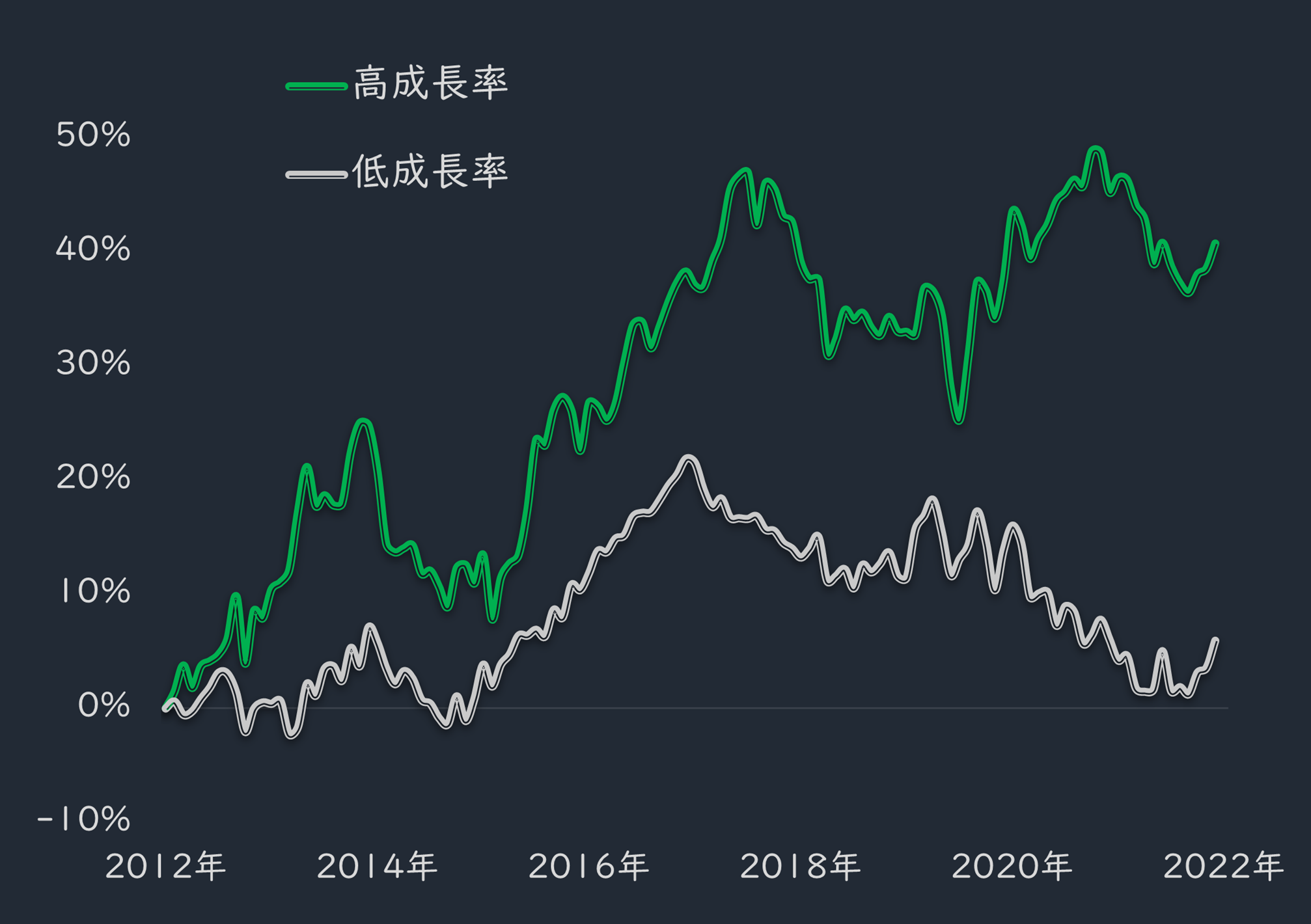

ちなみに、小型株は利益成長率のファクターが機能することで知られています。効果に波はありますが、高成長率が予想される銘柄は長期的に良好なパフォーマンスを生み出しているのが分かります。

以下の図は、TOPIX Smallを母集団とし、経常利益成長率の高低(5分位の最高、最低分位)の銘柄群のリターンを月次で累積したものです。

■TOPIX Small 経常利益成長率の高低別の投資効果(対TOPIX)

出所:データストリーム

内需の業種に絞って高い成長が期待される銘柄を抽出できれば、さらにパフォーマンスは向上する可能性が高そうです。

参考までに、TOPIX Small構成銘柄のうちで、内需系の業種に属し、かつ予想経常利益成長率が高い銘柄の一例を掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。