売上高と営業利益、株価にプラスなのはどんな改善パターン

大川智宏の「日本株・数字で徹底診断!」 第99回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「『経済ショック・危機襲来』のサイン点灯、その対策は」を読む

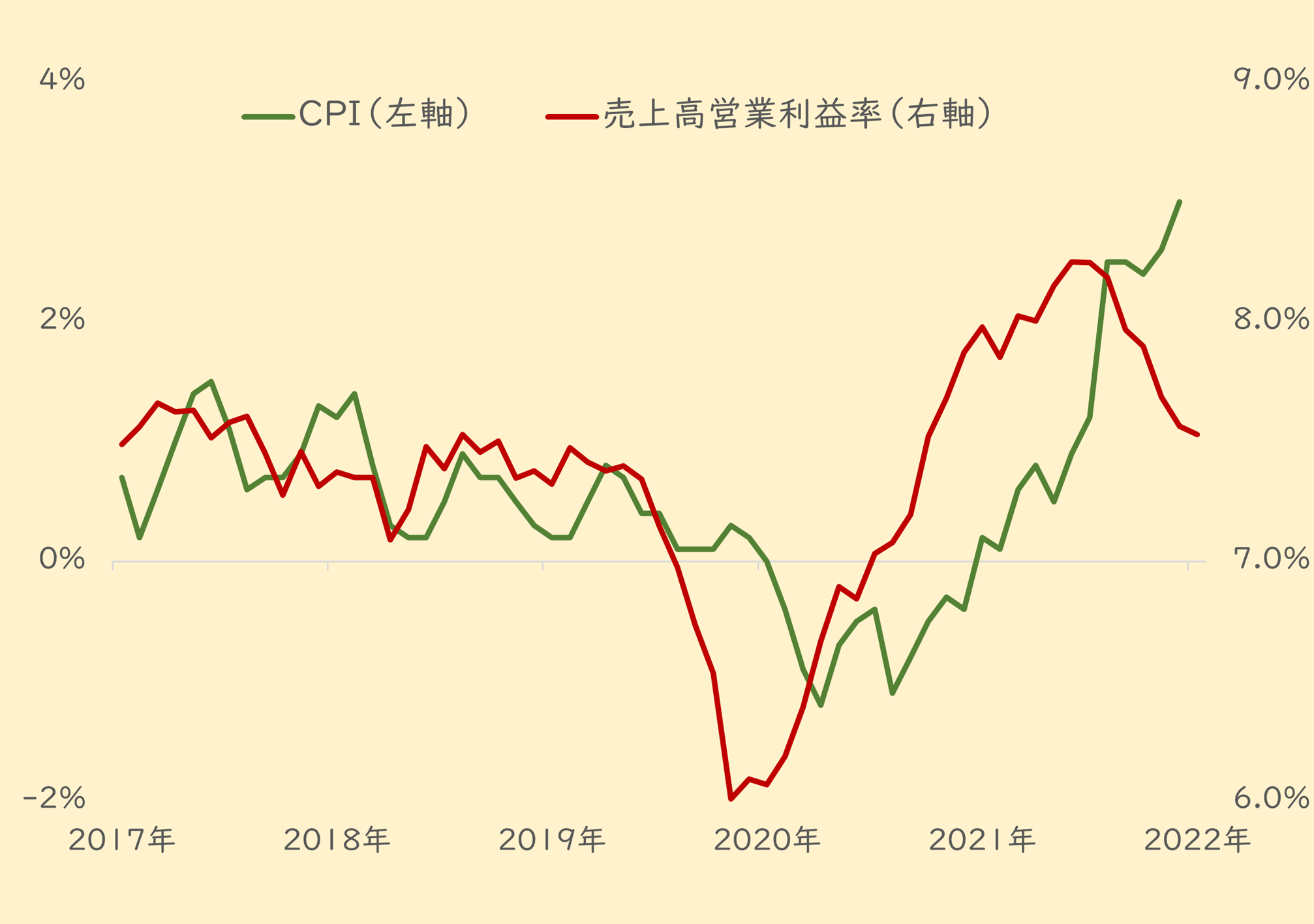

インフレが、相変わらず続いています。先進国の中で先行してきた米国、EU(欧州連合)、英国はもちろん日本でも9月のCPI(消費者物価指数)の上昇率は生鮮食料品を除く全国総合が前年同月比+3.0%と、消費増税の影響を除くと約31年ぶりの水準となりました。

この環境の変化が企業業績に与える影響を見る上で、最も注目されるのが価格転嫁になります。国内のCPIより1週間ほどに発表された9月の国内企業物価指数は、前年同月比で+9.7%と市場予想を0.6ポイント上回る水準でした。

この増大したコスト分の価格転嫁を出来ないと、企業は収益性を低下させかねません。日本のCPIの対前年同月比と、TOPIXの12カ月先予想営業利益率の推移を見ると、その懸念が顕在化しつつあります。

■国内CPIの上昇率と売上高営業利益率(TOPIX)の推移

出所:リフィニティブ・データストリーム。CPIは消費者物価指数の略で全品目、上昇率は前年同月比。

コロナ・ショックによって急速に悪化した営業利益率は、その後に急回復して一旦は落ち着きを取り戻したかに見えました。しかし、足元でCPIが上昇するにともなって、営業利益率は急速に悪化を見せ始めています。

現在、日本はリオープン(経済再開)の真っ最中であり、景況感が失速しているわけではありません。むしろ、企業業績は今期末までは成長期待が継続する見込みで、需要は伸長していると考えるべきでしょう。

そうした中で、足元の利益率が急速に悪化しているのは、コストの上昇分を価格転嫁するのが困難となり、利益の伸びが売上高より劣る状況にあるからでしょう。

この価格転嫁の弊害は、足元の株式投資で特に無視できないファクターとなっています。今回は、この価格転嫁の遅れに伴う収益性(売上高利益率)の悪化に巻き込まれないような投資戦略を考えたいと思います。

分析では、1期先のアナリスト・コンセンサス予想データを使用し、将来的に価格転嫁ができる、つまりインフレの進行を踏まえても収益性が改善する可能性が高いのか――という視点で銘柄を選定していきます。

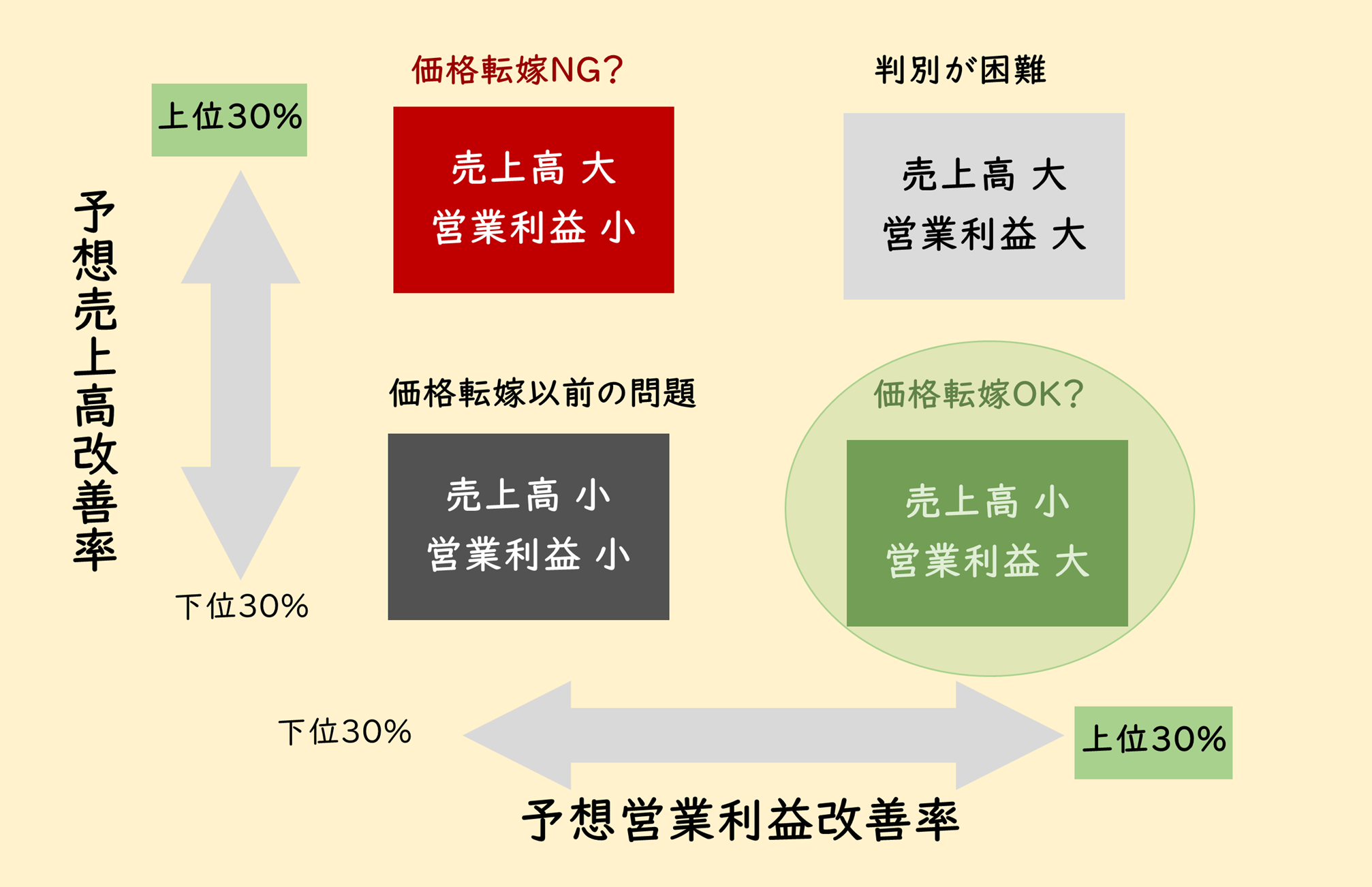

選定では、売上高および営業利益の改善率について上位と下位の30%に閾値を設け、その高低を満たす銘柄のパフォーマンスを検証していきます。

業績の変化が株価に与える影響を見るために、例えば、売り上げ予想の上昇は弱くとも営業利益の見通しが強く改善している銘柄や、収益性の改善に関わらず営業利益の見通しが大きく悪化している銘柄を見極めるためです。

変化の計測は売上高、営業利益ともに月次基準の変化率で、アナリスト予想の決算期が切り替わる期末の決算発表日が含まれる月は除外します。母集団はTOPIX(東証株価指数)構成銘柄を使用します。

イメージは、以下の通りです。大枠としては、予想売上高と予想営業利益の改善率でマトリックスを構築し、それぞれ上位30%以上、下位30%未満の条件を満たす銘柄を抽出して銘柄群を選定します。

■売上高と営業利益予想の改善率 組み合わせ投資のイメージ

出所:智剣・Oskarグループ

肝となるのは右側の2つで、1つは右下の売上高の伸びは悪くとも営業利益が拡大する銘柄になります。

世界的な景気後退懸念に巻き込まれたり、リオープン需要からの恩恵を受けにくかったりしながらも、インフレに上手く対応し、価格転嫁によって収益性を改善できると見られている銘柄と考えられます。

もう1つの右上にある売上高も営業利益も見通しが大幅に改善している銘柄群は、判断が難しくなります。

投資対象として一見、完璧に思えますが、価格転嫁の観点では問題が生じます。現時点で業績全体の大幅な改善が見込めても、売上高に比して営業利益の増加の勢いが劣後する場合は、価格転嫁による収益性の改善が十分でない可能性もあるからです。

今後、世界景気の悪化が深刻化し、さらなるインフレが日本経済を襲った場合は、一気に業績の悪化へ追い込まれる可能性も否定できません。

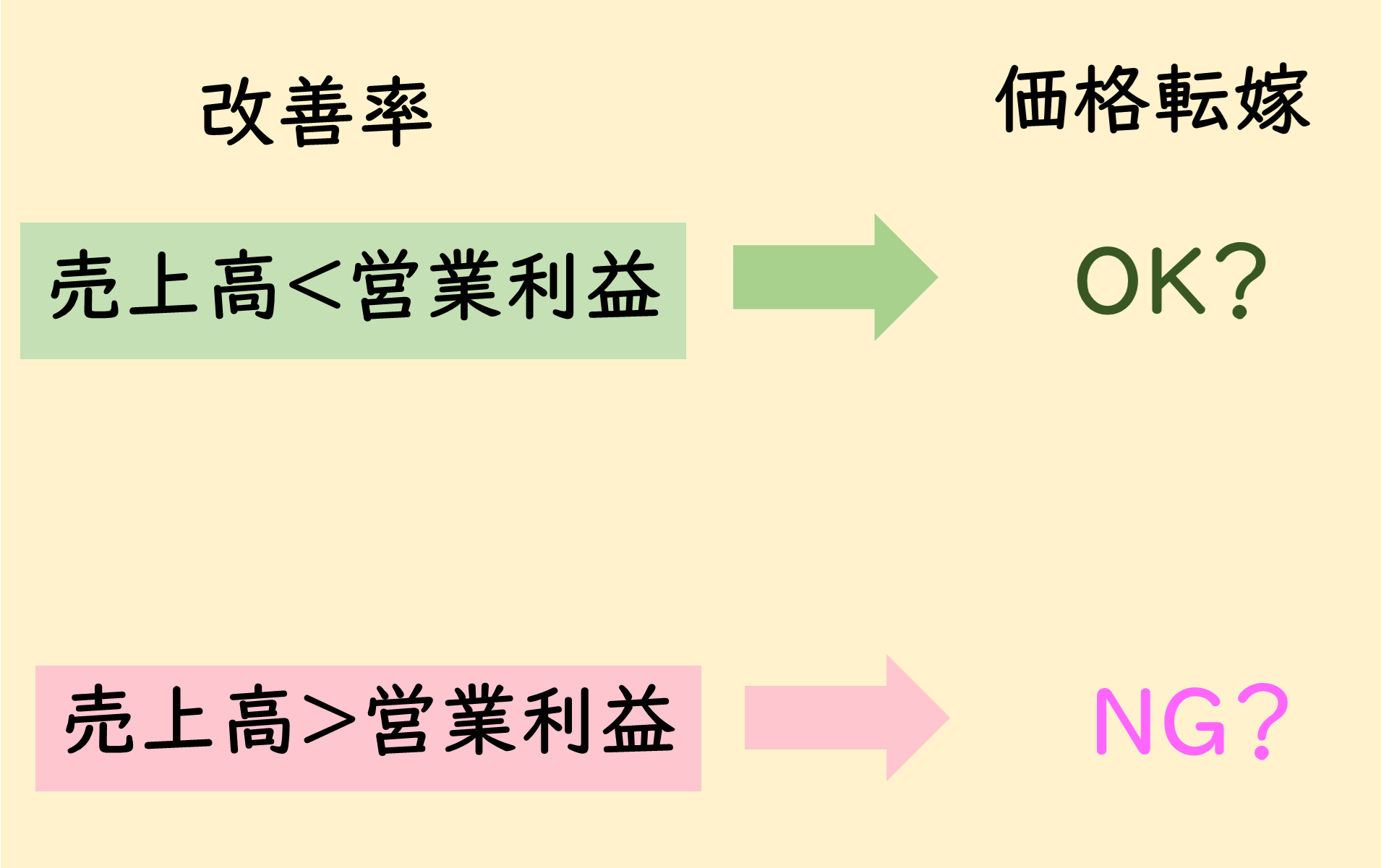

そこで、この売上高・営業利益双方の見通し改善が強い銘柄群には、売上高の改善率が大きいのか、それとも営業利益の方が大きいのかを判別します。

■右上の「売上高と営業利益の改善率が高い銘柄群」を2つに分けるイメージ

出所:智剣・Oskarグループ

2つに分けた中では、上の営業利益の改善が強い方が好ましく、業績が好調なうえに収益性の改善期待もある群が、今回のテーマでは最良の銘柄になるでしょう。逆に売上高の方が上回る場合は、前述の通り今後に大きな不安が残ることになります。

5つの群のパフォーマンスは

では、これから

| 1. | 予想売上高の改善率は小さく、予想営業利益の改善率が大きい群 |

| 2. | 予想売上高と予想営業利益の改善率が共に大きく、「営業利益」の改善率の方が大きい群 |

| 3. | 予想売上高と予想営業利益の改善率が共に大きく、「売上高」の改善率の方が大きい群 |

| 4. | 予想売上高の改善率が大きく、予想営業利益の改善率が小さい群 |

| 5. | 予想売上高と予想営業利益の改善率が共に小さい群 |

――の5つの銘柄群の株価パフォーマンスを検証します。数字はTOPIXとの相対値です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。