三浦豊(みずほ証券)が斬る ―どうなる?半年後の株価と為替―

米連邦準備理事会(FRB)が利上げ幅を縮小したことを受けて、日米の株式相場は足もとで落ち着きを取り戻しつつある。市場関係者からは年内の米利下げ観測が浮上し、株価回復を期待する向きもある。もっとも、先行きの不透明感はなお強い。ロシアによるウクライナ侵攻は収束のメドがつかず、米国と中国の対立や新型コロナウイルスの感染拡大を背景としたサプライチェーン(供給網)の混乱も残る。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第11回はみずほ証券の三浦豊シニアテクニカルアナリストに話を聞いた。

●三浦豊(みうらゆたか)

1961年神戸市生まれ。1984年、新日本証券(現みずほ証券)入社。大阪株式部において、現物・先物など株式業務全般を担当。現物と先物のディーリングにも従事。1993年に株式部投資情報室に異動後、現在に至るまで一貫してテクニカルアナリストとしてテクニカル・需給動向を中心とした市場分析に従事している。2009年からはみずほ証券のエクイティ調査部にシニアテクニカルアナリストとして在籍。内外株式市場を中心にチャート分析だけではなく需給動向やデリバティブも取り入れて分析している。40年近い相場の経験を投資家の皆様に伝えることができたらと常々考えている。

| 三浦豊氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は2万6000円程度 |

| (2) | 半年後のS&P500種株価指数は3800程度 |

| (3) | 半年後の円相場は1ドル=120~125円程度 |

| (4) | 日米ともにバリュー(割安)株がグロース(成長)株より優位 |

――米連邦準備理事会(FRB)が1日まで開いた米連邦公開市場委員会(FOMC)で利上げ幅を2会合連続で縮小しました。パウエル議長がFOMC後の記者会見で「ディスインフレのプロセスが始まった」などと発言したこともあり、市場関係者の間では早期の利上げ停止や年内の利下げ観測が浮上しています。半年後(8月末)の日米の株価水準をどう予測しますか。

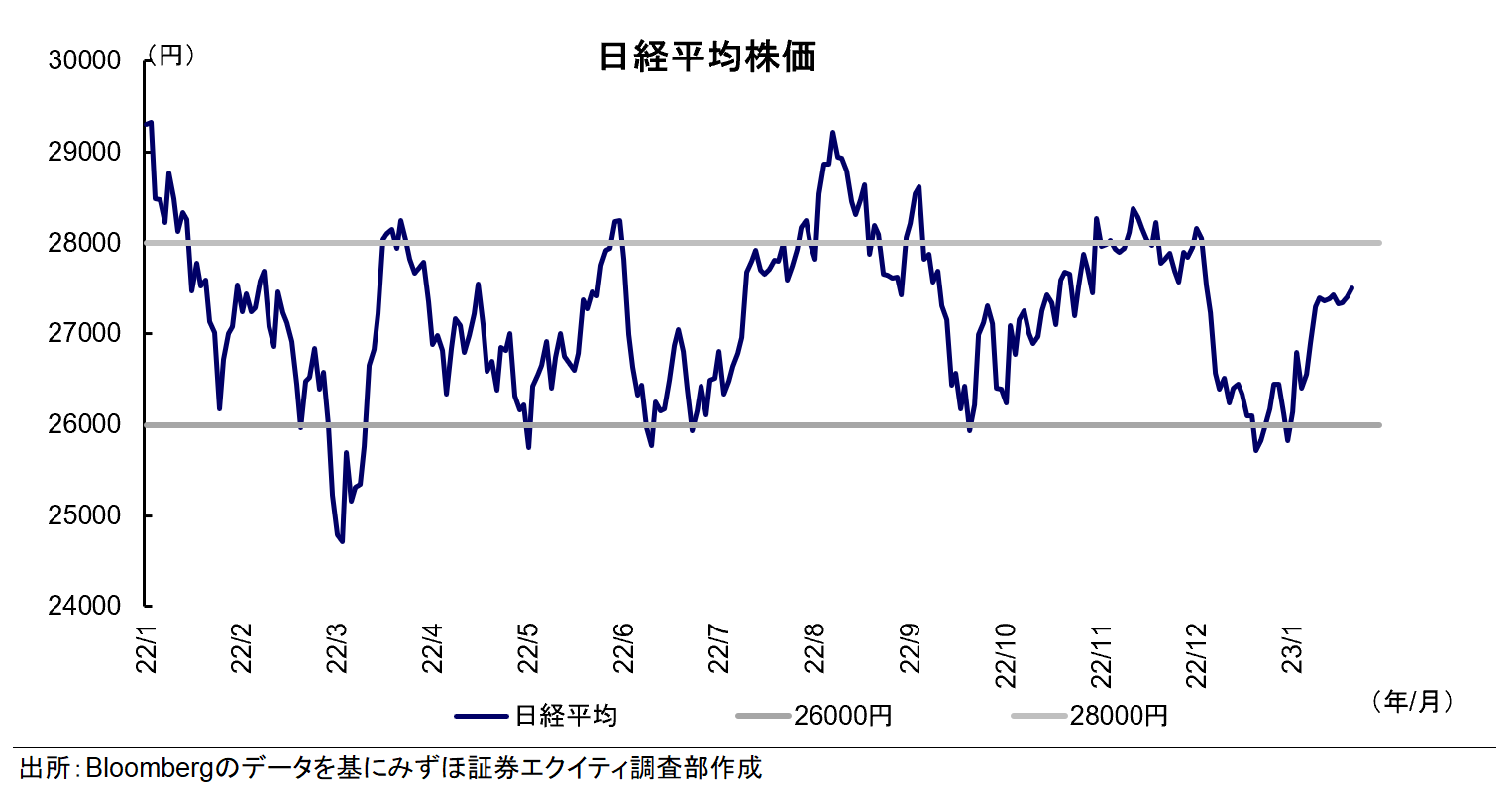

三浦:私は半年後の日経平均株価を2万6000円程度、S&P500種株価指数を3800程度だと予測しています。FRBの利上げは5月までだと考えていますが、市場関係者が期待している「年内の利下げ」は難しいと考えています。3月までは利上げ停止への期待などを背景に株式相場は底堅い動きになると思いますが、その後はこれまでの米利上げによる実体経済への負の影響が徐々に表れてくるでしょう。このため、4月以降の株式市場では「年央以降に景気が悪くなる」ことを織り込む動きが出てくると考えています。

――2022年12月の米消費者物価指数(CPI)は前月比で小幅に下落し、前年同月比の上昇率も6カ月連続で鈍化しました。米国の物価高が鎮静化しつつある中で、年内の利下げが難しいと考える理由は何でしょうか。

三浦:確かに足もとで米インフレ率は鈍化しつつありますが、FRBが目指す2%まで縮小するのは難しいでしょう。前年同月比の物価上昇率は足もとより縮小したとしても、3~4%程度が続くのではないかと考えています。米国ではコロナ禍を受けて、働き方を見直したり、そもそも働かなくなったりする人が増えて労働需給がひっ迫し、賃金が高騰しています。米中の覇権争いを受けたサプライチェーンの混乱、コロナ禍後の中国などの原油需要増による価格上昇といった背景もあります。このため今年の米国経済は、これまでの「低金利、低インフレ」から「ミドル金利、ミドルインフレ」になると見ています。

利下げはあくまで景気が大きな変調をきたしたときの安全弁の役割をするものです。当面は株価が暴落したり、深刻な景気後退になったりする可能性は低いため、FRBは利上げ停止後、金融政策を維持するでしょう。

――日本では、日銀の黒田東彦総裁が4月に任期満了となり、新体制になります。報道では次期総裁の候補者が取り上げられ始めています。半年後の日経平均株価は2万6000円程度との予測ですが、金融政策の影響も大きそうですね。

三浦:次の日銀総裁に誰がなったとしても、市場関係者の間では10年物国債利回りの上限を定める「イールドカーブ・コントロール(YCC)」やマイナス金利の解除への思惑がつきまとうでしょう。一方で米欧の中央銀行には利下げの観測が出てきますから、金利差が縮小し、円相場がドルやユーロに対して上昇しやすくなります。

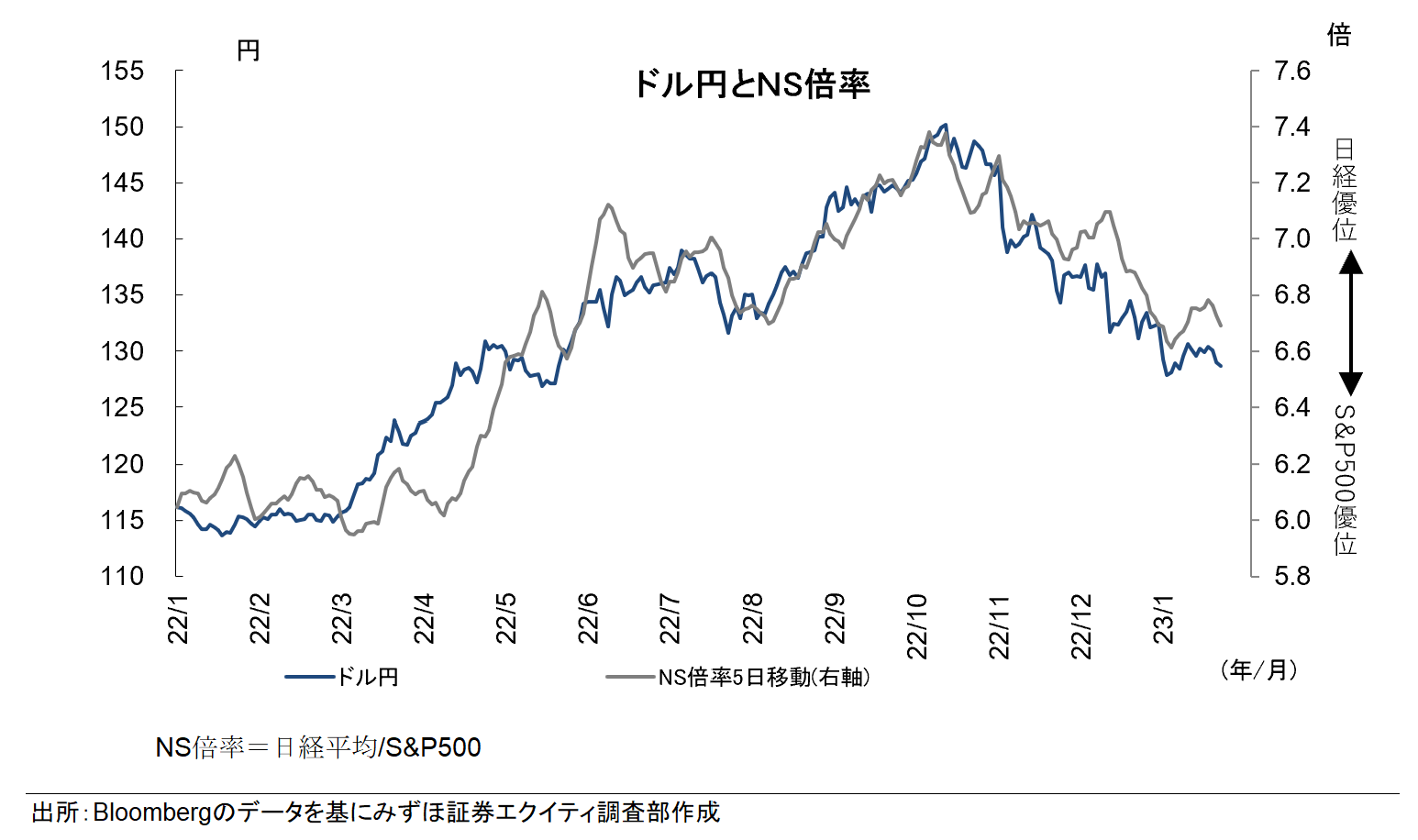

日経平均株価をS&P500種株価指数で割ったNS倍率は、ドル円レートと強い相関があります。つまり、円安になればなるほど日本株の水準は米国株より優位になるということです。円安を背景に2023年3月期の企業業績は堅調ですが、24年3月期は輸出企業を中心に減益予想になるでしょう。業績予想の前提となる円相場のレートが、1ドル=120円台に上昇すると考えられるからです。

――今後は日米の金融政策の方向性の違いから円ドル相場は円高方向とのことですが、半年後の水準をどう予測しますか。

三浦:半年後の円相場は1ドル=120~125円程度と予測しています。極端な円高にはならないと思いますが、来年にかけては1ドル=115円程度まで上昇することも考えられます。

――日米の株式市場で注目しているセクターはありますか。

三浦:日米ともに総じてバリュー株がグロース株に比べて強い動きになると予測しています。株式のPBR(株価純資産倍率)が1倍割れしているような割安株で、業績改善や投資への魅力を高める施策が見込める銘柄には買いが集まる可能性があります。日本株については、コロナ禍の水際対策緩和でインバウンド(訪日外国人)需要の回復が期待されており、旅客業や観光業、ホテルなど関連株に注目しています。

――東京証券取引所はプライム市場などの上場基準に満たない企業の上場を暫定的に認める措置を2026年に終了します。基準を満たしていない企業は上場維持に向けた経営改革が急務となりますが、株価への影響をどう見ますか。

三浦:基準未達の企業には試練となりますが、経営改革に努め、積極的に情報開示をする企業は投資家に評価され、株式に買いが入るでしょう。前向きな投資をしたり、株主還元や自社株買いなど株式の魅力を高めたりする施策も重要です。

――FRBが利上げを停止した場合、「日銀はYCC廃止など利上げと受け止められかねない金融政策を取れなくなる」との見方もあります。背景には急激な円高への懸念があるようですが、これについてどう見ますか。

三浦:個人的には、日銀がYCCを解除しても長期金利が2~3%まで上昇したり、1ドル=100円前後の円高になったりするとは思いません。大幅な円高になった場合も、今回の円安局面が始まる前の水準である1ドル=115円程度が限度だと考えています。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース