不透明な今こそ、3年先の未来に投資して勝つパラドックス戦術

大川智宏の「日本株・数字で徹底診断!」 第20回

構造的なテーマ性や長期の成長期待が注目される

しかし、それでは業績予想を使用して株に投資するのは無意味かといえばそうではなく、少し見方を変えれば有用性の高い投資戦略につなげることが可能です。キーワードとなるのが、「3年後」の業績予想です。そんなバカな、と思うかもしれません。

1年後の予想ですら役に立たないのに、3年後の予想などさらに不確定要素が大きく使い物にならない、と考えるのが自然だと思います。しかし、重要なのは、実際に3年後にどうなるかを正しく予想できるかではなく、何を根拠・背景に3年後の利益予想を決めたのか、その予想は投資アイデアとしての有用性があるのかという点です。

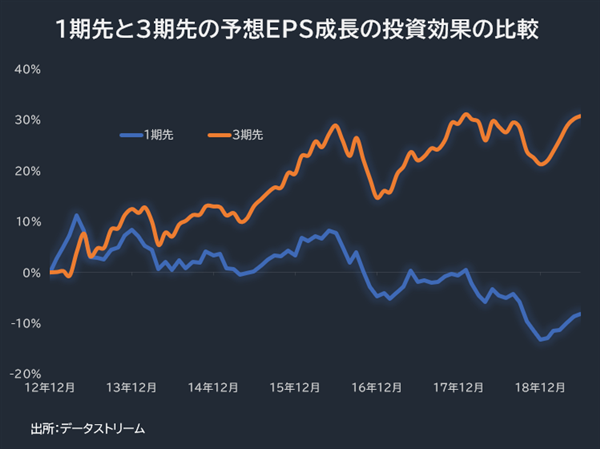

まず、解説に入る前に実際に3期先のEPS成長率を基にした投資効果を見てみましょう。

明らかに3期先の予想を用いた方がパフォーマンスは良好になります。同じ母集団で、同じ業績予想というファクターを使用しているにもかかわらず、このパフォーマンスの差は大きいといえます。

では、なぜ不確定要素が大きく信頼性も1期先より低いはずの長期の成長率の方が、リターンが良いのでしょうか。大きな理由は、長期的に強い成長が予想されている銘柄は、構造的にテーマ性を持つ業種か、何かしら特別な成長の事由がある可能性が高い点が考えられます。

一般に、企業の長期の成長予測をする場合は、特別な事情がないかぎり大枠として定率成長のモデルに当てはめることが多いと思われます。しかし、その企業特有の何かしらの特別な成長ストーリーや、景気全体のトレンドにかかわらず中長期的に大きなテーマ性を持った業種はそこにかかる係数の値が大きくなります。

自動車や証券は目先のポジティブ材料より景気見通しに引っ張られる

1年先よりもさらに不確定な要素が多いにもかかわらず、そこに「あえて」上乗せするわけですから、業界見通しやポジティブ要因に強い自信があるからこその数字といえるでしょう。また、長期的な成長ストーリーを描ける銘柄は、特に不安定な市場環境でディフェンシブ投資の対象としても魅力的です。

極端な例を挙げれば、需要自体がピークアウトしており、米国との通商協議でいつ追加関税が課されるか分からない自動車業界や、市況にほぼ完全に依存するために今期の会社予想すら公表できない証券業界。これらの業種は足元で円安や株高などのポジティブな要素があったとしても、3年後の見通しは世界の経済成長率に依存せざるを得ないのは明らかです。

一方、高齢化に伴う事業継承需要の増加の恩恵を受け続ける日本M&Aセンター <2127>などは、業界や個社の特別な事情によって長期的に確度の高い成長を織り込みやすいため、目先の混乱にも見通しがブレにくく、買われやすくなる傾向があると考えられます。

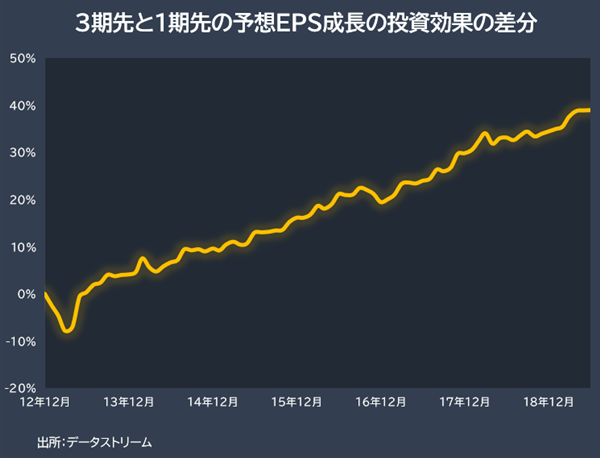

また、以下の図のように1期先と3期先のEPS成長の投資効果(3期先―1期先)の差分を取ると、一貫してきれいに右肩上がりの推移を見せます。時期を問わず、「3年後の利益成長」の方が投資指標として有用性が高いという結果です。

世界的に景気及び政治の見通しが不安定な今だからこそ、焦って目先の人参に飛びつくのは得策ではありません。落ち着いて、3年先の未来に期待を持って投資をすることで、結果としてパフォーマンスも大きく改善されるかもしれません。最後に、本分析の銘柄例を添付しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。