IPO投資のツボ-第1回~すご腕投資家・JACKさんに聞きました(上)

おいしいIPO株をゲットする技 ~株探プレミアム・リポート~

登場する銘柄

フレアス<7062>、SOU<9270>、SIG <4386>、プロレド・パートナーズ<7034>、第一生命ホールディングス<8750>

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

JACKさん(ハンドルネーム・50代・男性)のプロフィール:

JACKさん(ハンドルネーム・50代・男性)のプロフィール:サラリーマンでありながら、兼業で投資を始めて30年。IPO投資などを中心に株式投資で運用資産を約2億円に拡大させる。2010年の第一生命HDのIPO時には、一気に約1200万円も稼ぎ出すことに成功。かつてはバーテンダーの経験もあり、多彩な経験、多方面の人脈を生かして、株主優待の利回り下支え投資など、様々な投資アイディアを駆使して幅広い投資を行うのが得意。不動産投資、FX(外国為替証拠金)取引なども手掛け、現在は飲食店経営にも出資する。著書は『株カンニング投資術』『月5万円をコツコツ稼ぐらくらく株式投資術』(ダイヤモンド社)、『10万円からはじめる株』(総合科学出版)、『百人百色の投資法』(パンローリング)など15冊以上と多数ある。

師走入りした株式市場は2019年の最高値を探る中、足元では連日のようにIPO株(新規公開株式)の新規上場が続いている。特に12月は年間を通してもIPO登場ラッシュの時期だ。

今年12月のIPOラリーの序盤で新規上場したマクアケ<4479>は、公募価格1500円を80%上回る2710円の初値を付けた後、上場5営業日目の時点で株価は4000円前後の水準で高値を更新中だ。売買高も大きく膨らみ活況を見せている。

そんな盛り上がりを横目に「今年もIPO株が当たらなかった」「あまりの急上昇にどう参戦すればいいのかわからず…」と、悔しい思いをしている投資家も多いかもしれない。

だが、IPOは毎年2月頃から活発になる傾向があり、また上場後に参戦して儲ける方法もある。投資の機会は今後も次々と到来してくる。

『株探プレミアム』では、次なるチャンスをうまくものにできるよう、年末年始にかけてIPO特集を企画した。

IPO投資の達人である億万投資家JACKさん(ハンドルネーム)と、この道に詳しい専門家の西堀敬さんから聞いた投資のノウハウを4回にわけ、前半2回をJACKさんの、後半2回を西堀さんの"秘伝の技"について紹介していく。

西堀さんの記事は年末年始の時期に掲載する予定で、お休み中にじっくり読んで、2020年の戦略構築に役立ててほしい。ではJACKさんのインタビューから始めよう。

1週間にして20万円もの利益が狙えるオイシイ投資

――サラリーマン投資家のJACKさんは、主にIPO(新規公開株式)投資で成功して憧れの億り人になり、約2億円にまで運用資産を拡大させたようですね。スバリ、IPO投資とはそんなにオイシイ投資なのですか?

JACKさん(以下、JACK): IPO投資にはいろいろメリットがありますが、うまくいけばさくっと数日~1週間前後の短期間で数十万円もの儲けを出せる点が一番の旨みだと思いますね。例えば今年2019年の例だと、3月に東証マザーズ市場に新規上場したフレアス<7062>を上場前の公募の段階で100株獲得して、上場初日に売って約20万円の儲けを出しました。

この時は公募価格1850円だったのが、4045円の初値が付いて、その後、初日は4080円まで上昇するという動きに。私は早々に4045円の初値で売り抜けることに成功しました。

通常、上場前の銘柄を公募で買うには、だいたい上場日の1週間前くらいにその株を買う資金を証券口座に入れておく必要があります。そのため1週間で20万円もの利益を得たことになりますね。

ちなみにフレアスはあん摩マッサージ指圧師によるマッサージサービスや訪問看護サービスを提供する会社です。

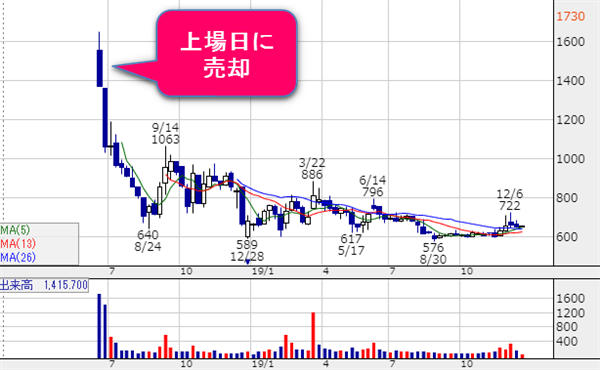

■フレアス<7062>の日足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

――1週間で20万円! それはスゴイですね。

JACK: 18年の例では、3月上場のSOU<9270>では200株獲得し16万円、6月に上場のSIG <4386> では100株・21万円、プロレド・パートナーズ <7034> では100株・29万円の利益を得ました。どれも上場前の公募で獲得し、上場初日に売った例です。

3社の事業内容を説明すると、SOUはブランド品のリユースを展開する会社で、SIGは独立系で、システム開発やインフラ・セキュリティサービスを行う会社です。そしてプロレドは企業再生を手掛け、上場会社に経営コンサルを行うビジネスをしています。

■SIG <4386> の週足チャート

私自身は株式投資を本格的にスタートして30年近くになりますが、その間、ライブドアショックやら、リーマンショックやら、数多くの株価大暴落の局面に遭遇してきました。そんな荒波の中でも、市場から退場することなく、資産を増やすことができたのはIPO投資での成功が大きかったと考えています。

| 銘柄名(コード) | 上場月 | 公募価格 | 初値(上昇率) | 事業内容 |

|---|---|---|---|---|

| サーバーワークス <4434> | 3月 | 4780円 | 1万8000円(277%) | Amazon Web Services(AWS) のインフラ基盤構築、リセール、保守・ 運用代行 |

| Welby <4438> | 3月 | 5200円 | 1万30円(247%) | PHR(健康・医療情報)プラットフォー ムサービス事業 |

| フレアス <7062> | 3月 | 1850円 | 4045円(119%) | あん摩マッサージ指圧師によるマッ サージサービスの提供及び訪問看護 サービス |

| ハウテレビジョン <7064> | 4月 | 1210円 | 3745円(210%) | 新卒学生向けリクルーティング・プ ラットフォーム「外資就活ドットコム」 等の運営管理等 |

| パルテス <4442> | 5月 | 660円 | 1820円(176%) | ソフトウェアの品質に関する総合的な サービスの提供 |

| ブランディングテクノ ロジー <7067> | 6月 | 1740円 | 4825円(177%) | インターネットを利用した広告業およ び広告代理店業等 |

| セルソース <4880> | 10月 | 2280円 | 6020円(164%) | 再生医療関連事業における医療機関 からの脂肪・血液由来の組織・細胞の 加工業務を受託等 |

| パワーソリューショ ンズ <4450> | 10月 | 2000円 | 5110円(156%) | 金融機関に向けた業務コンサルティ ング・システムの受託開発・運用保守 サービス等 |

| マクアケ <4479> | 12月 | 1550円 | 2710円(75%) | クラウドファンディングプラットフォー ム「Makuake」の運営等 |

注:上昇率は(初値÷公募価格-1)×100。小数点第1位を四捨五入

――そうした儲けの積み重ねで、資産を拡大させてきたのですね。

JACK: 一番大きな収穫は、2010年の第一生命ホールディングス<8750>の上場時ですね。この時は、公募価格は14万円で初値は16万円。

初値で売ったので、上昇分は14%とそんなに大きく跳ね上がったわけでないですが、大勝負に出て8400万円の資金をこの銘柄に投じ、約1200万円の利益をゲットすることができました。

――そんな旨みのあるIPO投資、特に初心者にとっては何をどうすればいいのかよくわからないという声も多いです。

JACK: まず基本をおさらいすると、IPO投資とは、その名の通り、初めて株式市場に上場する銘柄を対象に投資する手法です。上場後にどれだけ経過した銘柄に対してIPO投資というかは明確な基準はないですが、「上場後1~2年」など期間で区切ったり、「時価総額◎◎円以下」など発行株式の規模で考えたりするケースもあります。

これを踏まえてまず押さえておきたいのは、IPO投資について、主に投資家は2つのシーンに分けて、それぞれ別の戦略を用いて投資に向かっているということです。

IPO投資は、プライマリーとセカンダリーの2種類がある

まず1つ目は、上場前の公募段階から証券会社にその銘柄を配分してもらって、「お得」な条件を生かして投資するプライマリー投資。そして2つ目は、上場をしてからその後の値動きを狙って投資するセカンダリー投資です。

上場後のセカンダリー投資は、トヨタ自動車 <7203> やソフトバンクグループ <9984> など、おなじみの上場銘柄と取引の考え方は同じですが、特に上場間もない会社は発行済み株数が少なく流動性も乏しいことから値動きが大きくなりやすい特徴があります。

ひとたび人気化すると、数日で2倍、3倍と株価が膨らむケースも珍しくないので、上場直後の短期のモメンタム(趨勢)を狙って数日で決着を付ける短期売買をする方法もありますね。

――冒頭で紹介されたフレアス <7062> やSOU <9270> の例は、上場前の公募段階で手に入れて初日に売ったので、プライマリー投資のカテゴリーですね。

JACK: そうです。プライマリーとセカンダリーでは、頭の使いどころ、というか、工夫の仕方が全く違います。初めてIPO投資にチャレンジする人は、まずこの点について頭に入れてほしいです。

今回はプライマリー投資に焦点を絞ります。

先程、プライマリー投資は、「いろいろお得な条件が生かせる」とお伝えしましたが、まさにそれがプライマリーのメリットです。

お得なポイントはIPO銘柄ならではの仕組み上、2つあると考えています。

まずその1つ目は、購入の際に手数料が掛からないこと。上場株式は購入時に購入手数料が掛かりますが、これがナシで済むとなると、先の第一生命の例のように大口で購入する際にとても有利です。

そして2つ目は、公募価格は割安に設定されることが多いこと。上場前のIPO株を取得した投資家は公募価格で購入することになります。

この価格は、基本的には、証券会社が同業種の上場企業の株価、そして財務諸表を参考にして、機関投資家のヒアリングなども行った上で決定されます。そして一般的には、これら同業種企業の株価より割安に設定されることが多いのです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。