株価は今後、上下に強烈に振られる!? で、注目する「一石二鳥」の指標は

大川智宏の「日本株・数字で徹底診断!」 第54回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「ダウ3万ドルでかすむも、グロース株バブルが"健在"なわけ」を読む

ハイテク株が主力の米ナスダックは最高値の更新が続き、大型株で構成される米ダウ工業株30種平均も3万ドル台が常態化。日本も、日経平均株価は11月中旬に更新したバブル後の最高値を、12月初めに再び更新しています。

欧米や日本の中央銀行のスタンスは、不況であることを前提に株式市場のバブルを容認どころか促進させている感があります。これは投資意識の強い米国民などには高い効果をもたらしている可能性があります。

一方で裏付けがないような上昇は、その後に同様の無秩序な暴落を引き起こすことは歴史が証明しています。そのため、ここから先の株式市場は、上にも下にも強烈に振らされる恐れがあり、その両方の事態に備えておく必要があります。

今回は戦術的な観点で今後の対応を検証したいと思います。まずは、景気の代理変数としての企業業績の推移と、株式市場で何が織り込まれているのかを確認していきます。

好況時は収益性より成長、不況時は成長より収益性

企業業績は、期先の見通しが底を打ったとはいえまだまだ低空飛行の状況ですが、足元で急激に良好な投資効果を発揮しているファクターがあります。

売上高営業利益率(以下、マージン)です。その名の通り売上高に対する営業利益の割合のことで、事業の利益率の高さを見るための指標です。

下のグラフのパフォーマンスの値は、母集団をTOPIX500構成銘柄とし、5分位(上位下位20%)で分類・抽出した銘柄群について、高マージン群をロング、低マージン群をショートし、月次で累積した値になります。

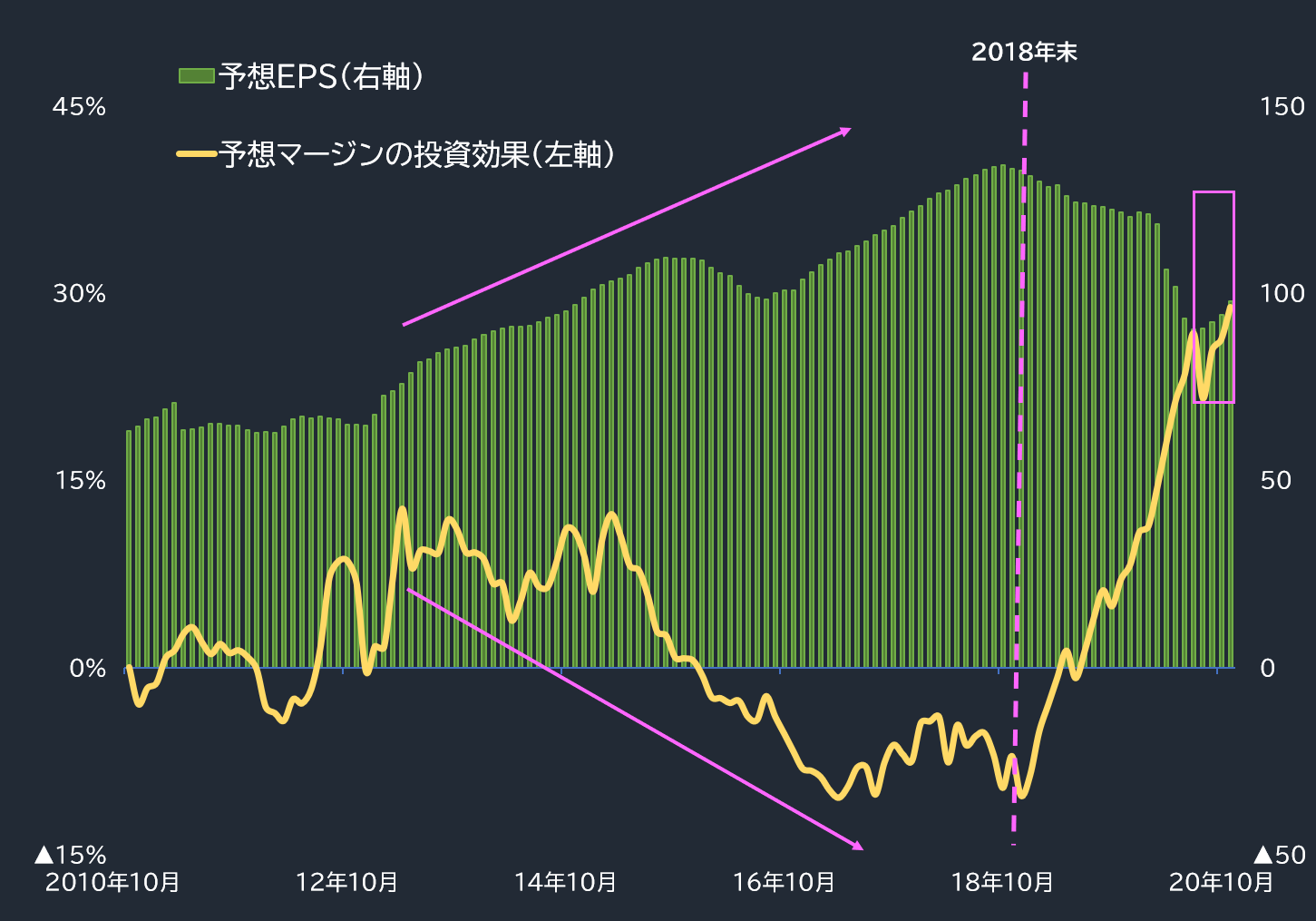

■予想売上高営業利益率(マージン)の投資効果と予想EPSの推移

出所:データストリーム。注:対象はTOPIX500。▲はマイナス(以下同)

マージンの投資効果の特徴は一目瞭然です。

2013年から2017年前後までの好況時にはマイナスのリターン、

2018年の欧州債務危機からコロナ禍までの不況時には強いプラスのリターンを生み出しています。

この背景は、以下の通りです。

まず好況時には「既存の売上高から利益をどれだけ絞り出せるか」という観点より、むしろ事業自体の成長性の高さの方が重視される傾向が考えられます。

つまり、好況が継続するという良好なセンチメントが形成される環境では、高マージンを維持するために人員や事業投資を抑制するよりも、多少利益を犠牲にしても中長期的な成長を見込んだ資金活用を優先させる企業の方が、投資家から好まれるということです。

一方の不況時は、当然ながら積極的な事業投資など論外であり、どれだけコストを削減して利益を残せるのかに投資家の興味が集中するため、予想マージンの高い銘柄が一貫して好まれるという論理です。

ただし、上のグラフ中の四角で囲った部分から分かる通り、足元は利益予想がわずかながら底を打ち、反転を見せているにもかかわらず、マージンは強い投資効果を維持し続けています。

裏を返せば、景気悪化の見通しは底打ち、株価は異常な高騰を見せてはいますが、まだまだ強気になり切れない投資家の心理状態が反映されているのかもしれません。

「好況時は成長期待が高い銘柄を選好」に例外の局面も

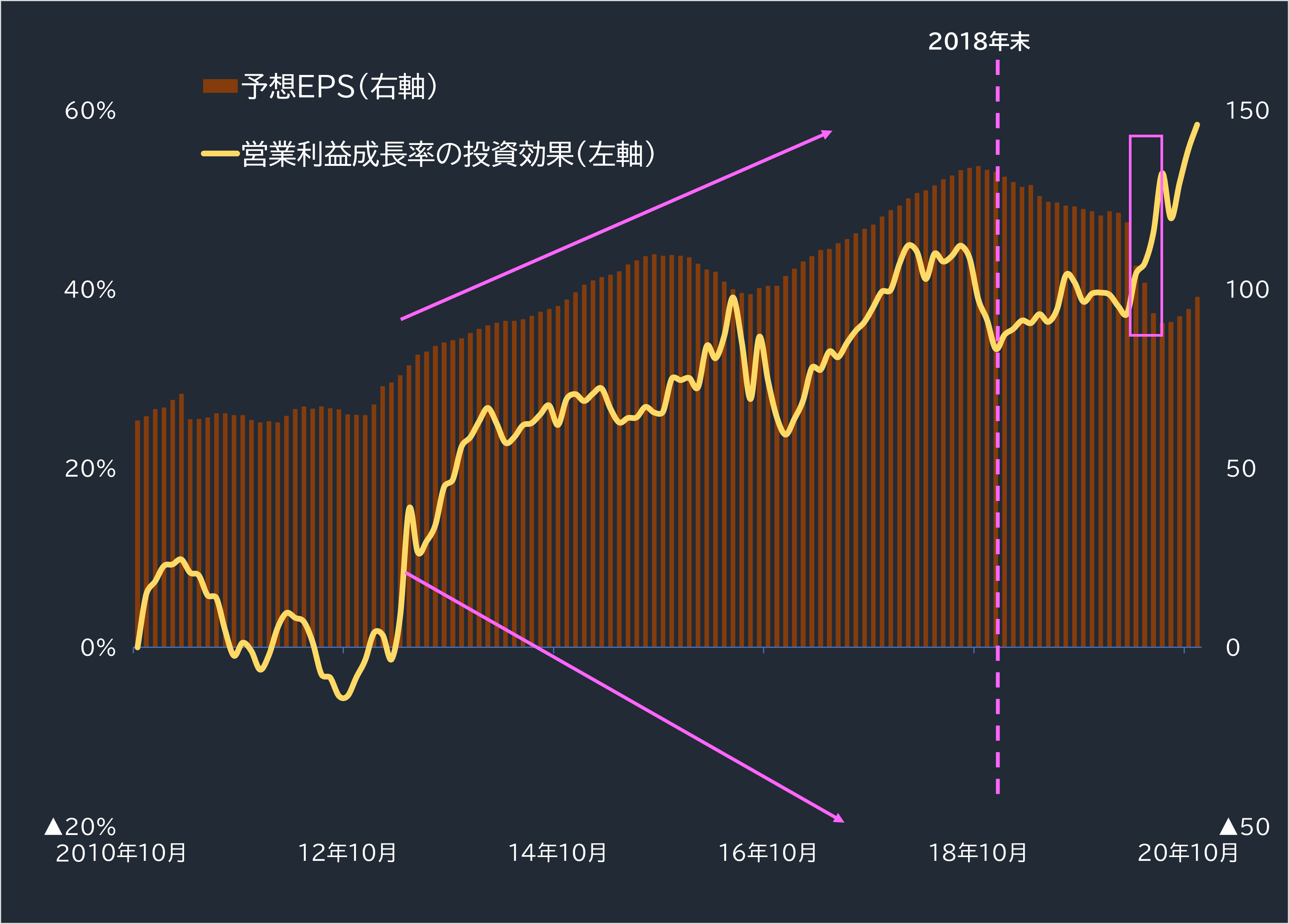

次いで、一方の好況時に作用するはずの利益成長についても傾向を見てみます。銘柄の抽出方法やパフォーマンスの計測は、マージンと同様です。こちらは、企業業績の見通しの推移と概ね連動するように見えます。

利益成長の期待と市場の業績見通しとの関係性は、マージンと違ってイメージが湧きやすいため、特に説明は必要ないでしょう。見通しが改善すれば、成長期待が高い銘柄が買われるのは自然なことです。

■「営業利益」成長率の投資効果と予想EPSの推移

出所:データストリーム。注:対象はTOPIX500

ただ、こちらも直近の四角で囲った部分については本来の性質とまったく逆の動きを見せています。

この乖離の原因には諸説あり、米国を中心として世界中で成長株の強烈なバブルが進行していること、コロナ禍の最悪期に世界各国で一斉に供給された過剰流動性によって限られた成長株に資金が集中し続けていることなどが考えられます。

足元の業績見通しの底打ちによって再び両者間で整合的な動きとなっており、高成長株が買われやすい状況に違和感はなくなりました。

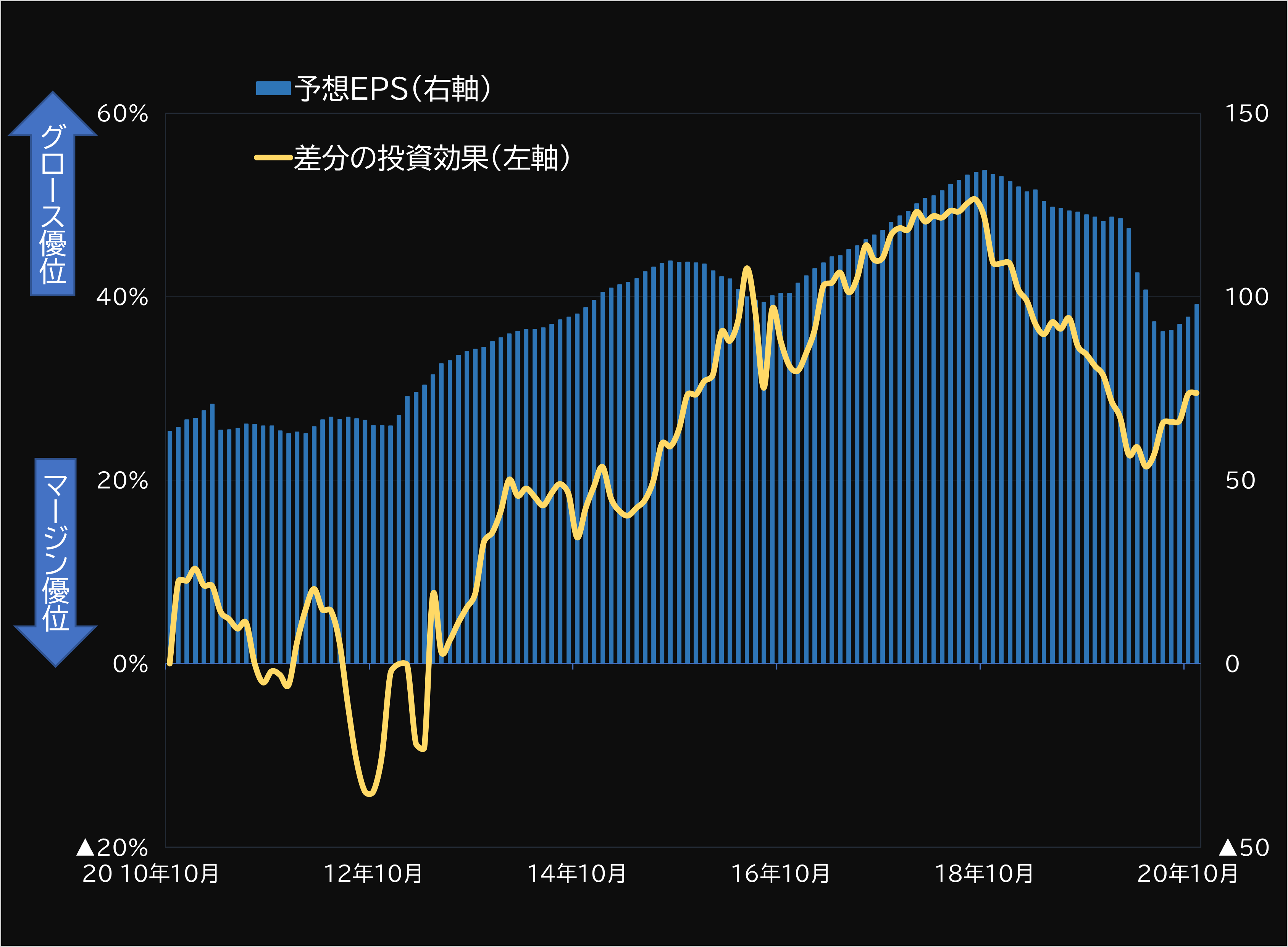

マージンと成長率の差分からは、センチメントは「やや強気」に転換げ

そして、このマージンと営業利益成長率の両投資効果の差分を取ると、投資家心理として強気の期待・弱気のリスク回避のどちらが優勢であるのかが分かることになります。

実際に差分(営業利益成長率の投資効果-マージンの投資効果)の推移を見ると、企業業績の見通しとピタリと一致します。

つまり、現在のセンチメント(投資家心理)は、最悪期は脱してやや強気に転じつつある、といったところでしょうか。

■「営業利益」成長率とマージンの投資効果の差分と、予想EPSの推移

出所:データストリーム

もしこのまま景気自体がボトムアウトし、企業業績が予想だけでなく実績も回復に転じることができれば、成長株優位のリスクオンの環境が完全に復活するでしょう。

とはいえ、前述のように現在はまだマージンも強い投資効果を維持したままです。コロナが再拡大して経済の失速が懸念される今、期先のV字回復には期待したいが、さらなる景気の悪化リスクも捨て切れないということでしょう。

直近のパフォーマンスの形状が両者で似通っていることから、双方が同じように買われている可能性は高そうです。

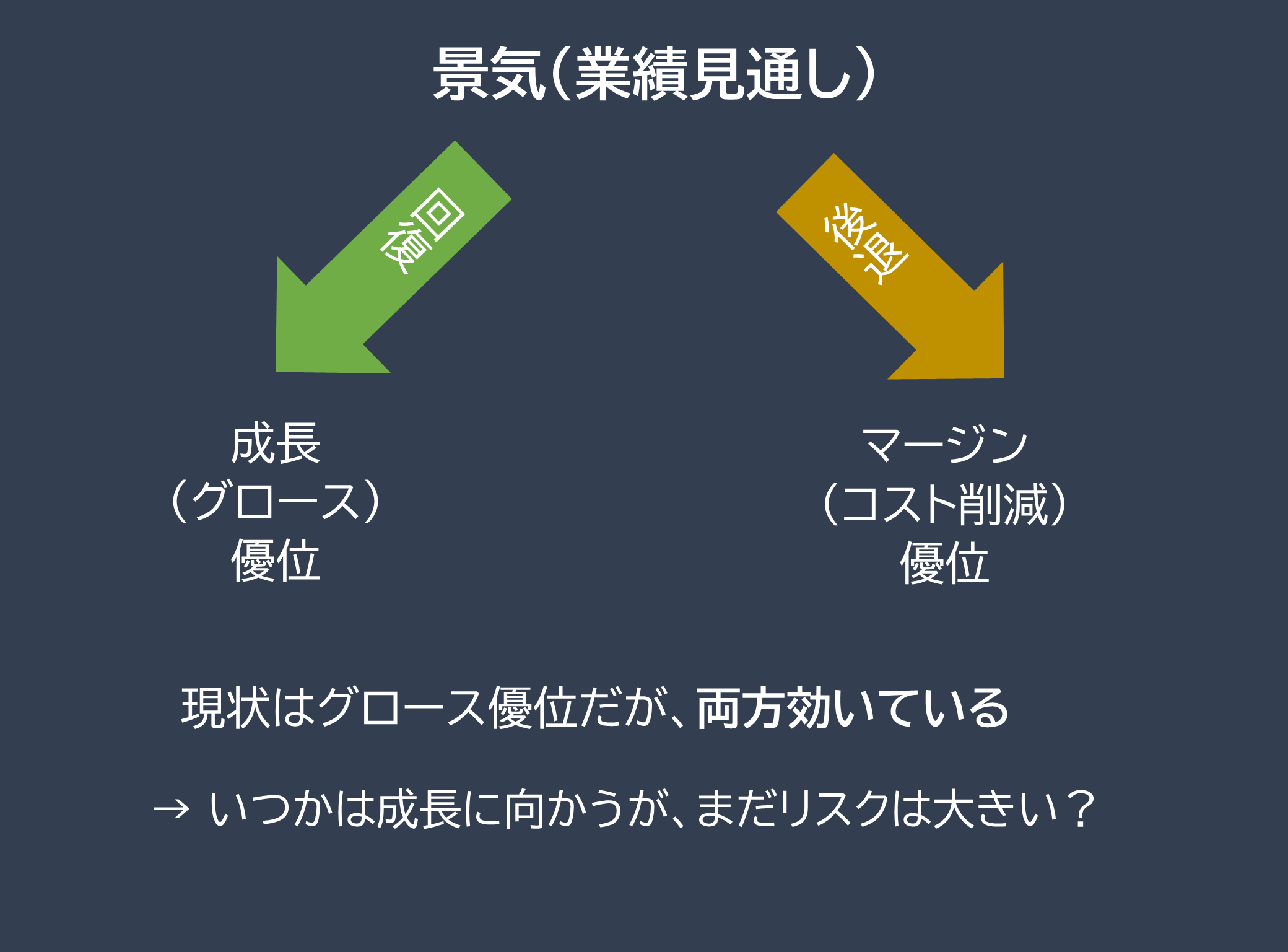

以上の論点を整理すると、下の図のようにまとめられます。

■「営業利益」成長率とマージンの投資効果の関係性

出所:智剣・Oskarグループ

つまり、この市場のコンセンサスを踏まえると、グロースとマージンの双方をカバーできる投資アイデアが最も隙が無く、安定的なリターンが獲得できる可能性が高いといえます。

問題は、そのような都合のいい戦術、銘柄選択が存在するのかという点です。

それについての回答としては、「難しいことを考えず、単純に成長性とマージンの両ファクターの条件を満たす銘柄を抽出しまえばいい」ということになります。

加えて、少し視点を変えて成長率の元データを、営業利益から売上高に変えると、論理的にこの組み合わせは非常に有用性が高いことが理解できます。

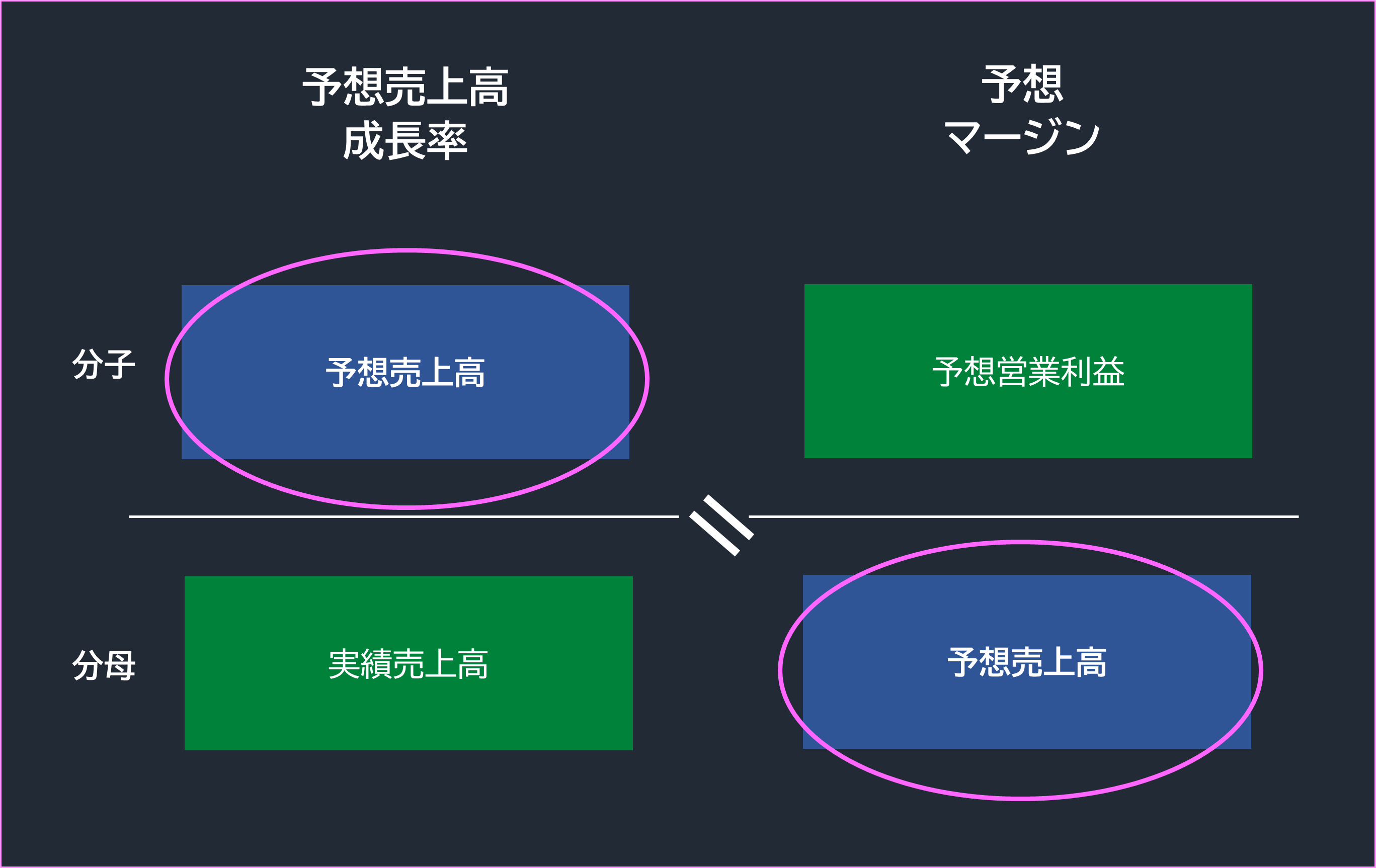

下のイメージを前提として、高成長率・高マージンの銘柄について考えてみます。

■「売上高」成長率との予想マージン計算式の関係性

出所:智剣・Oskarグループ

マージンは営業利益÷売上高で計算されますが、高マージン・高成長率の銘柄は、その分母に当たる売上高の成長が過去と比較して大きくなるうえに、マージンが高ければそれを凌駕するほど高い事業利益を生み出していると想定されます。

ファクター間で売上高が分母と分子で共通するこの組み合わせは、成長性と収益性を総合的に判断するために使い勝手がいいのです。

さて、では実際にこのアイデアの投資パフォーマンスを見てみます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース