コロナとグロースが暴れ続けた2020年、来年は何が来る?

大川智宏の「日本株・数字で徹底診断!」 第55回

注意点は米長期金利の上昇

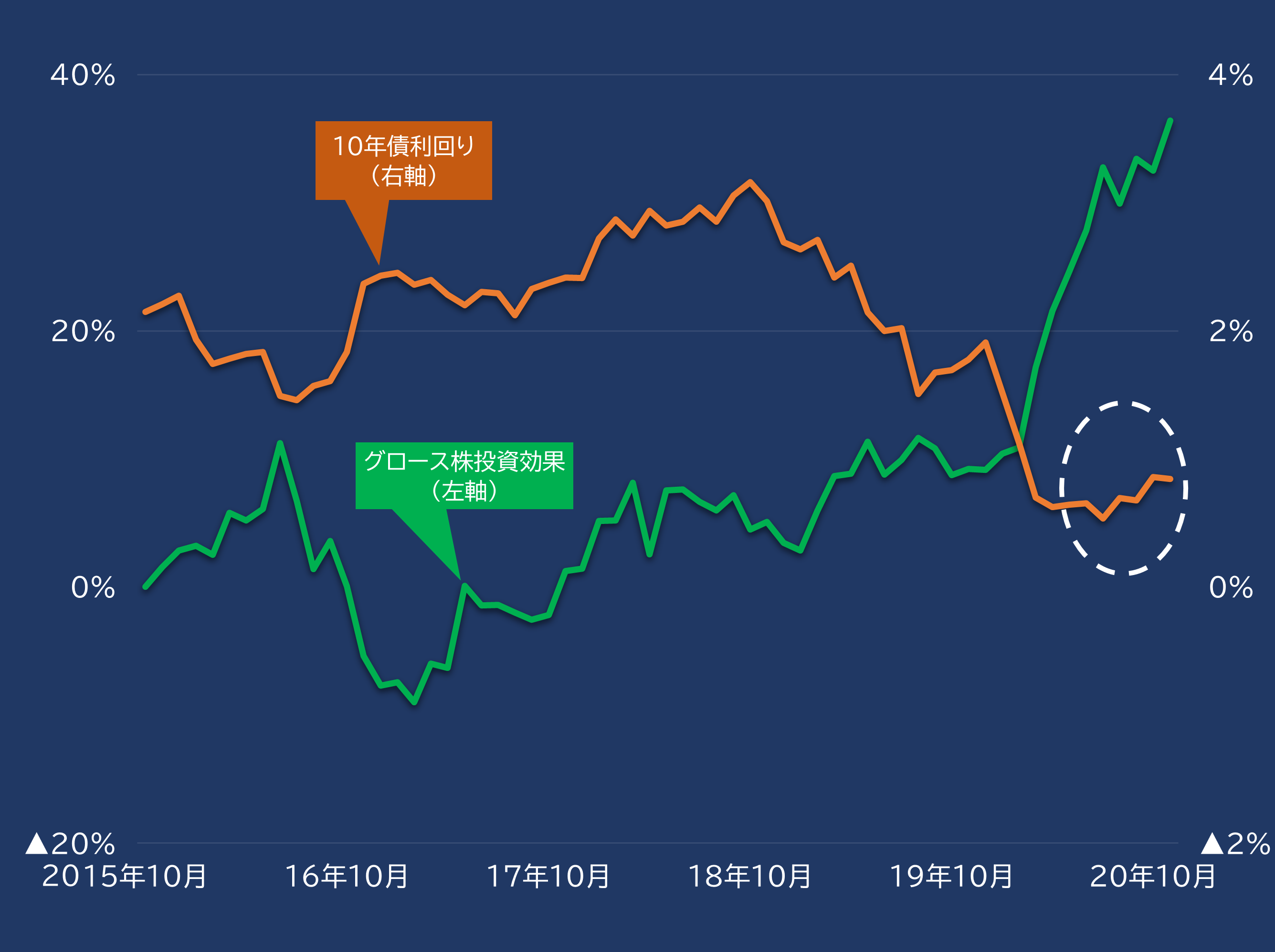

逆流リスクに絡んで、足元で少し見られている兆候として見逃せないは、米国の長期金利の上昇です。一般に、米国の長期金利は、グロース株の投資効果と反比例します。

下の図は、米10年債利回りと日本株のグロース株の投資効果(TOPIX構成銘柄のうち、高PERかつ高PBRの条件を満たした銘柄ロング、低PERかつ低PBRの銘柄を満たした銘柄をショートしたロングショートのパフォーマンス、高低判断は母集団内の中央値)を比較したものです。

過去5年間ほど計測しています。

■日本のグロース株投資効果と米10年債利回り

出所:データストリーム 注:グロース株投資効果は(高PER・高PBR株)÷(低PER・低PBR)の累積パフォーマンス

もちろん、すべての期間で機能するわけではなく、長期金利はバリュー・グロースの選好を決定づける多くのファクターの一要素でしかありませんが、大枠としての反比例関係は認められます。

金利が下がればグロース、上がればバリューになることが多い、ということです。問題は、足元で金利が底打ち・反転の動きが続いているという点です。株式市場では、依然としてグロース効果が優位を保っています。

が、仮に2021年に金利の上昇が継続するか、先高観が強まるようなことがあれば、少なくとも今年ほどのグロース株効果を期待することは難しくなる可能性は高いといえます。

足元は依然としてコロナによる経済への悪影響の懸念が根強く、さらなる量的緩和への期待も高まっていることから、来年前半まではグロース選好の動きは継続するかもしれません。

またワクチンの効果などでコロナがここから早期に終息した場合は、景気の回復期待から金利が急上昇する恐れもあり、2016年のような瞬間的なバリュー相場が到来するリスクも考えておくべきです。

とはいえ、これらはすべて「コロナ次第」という、世界中の誰も知りえない未来に賭けることになります。安定的な投資の観点からは、そのようなリスクはできるかぎり取りたくないものです。

「グロースに乗るか、バリューに転じるか」の二者択一ではない

ここで考慮すべきは、「グロースに乗るか、バリューに転じるか」ではなく、バリューにもグロースにも左右されにくい銘柄を探し出すことになります。

そのひとつのアイデアとしては、2020年という超低金利・グロース全盛の相場環境の中で高パフォーマンスを生み出し続けた「バリュー株」を探すことにあると思います。

このような銘柄の特性を洗い出すことで、現在の環境が長期化しても安定的な株価の推移が期待でき、仮にバリュー相場に移行してもその恩恵を得られる可能性が高いと考えられます。

そんな銘柄が本当に存在するのか、そしてどうやって見つけるのかというのが当然湧く疑問かと思いますが、これについては難しく考える必要はありません。単に、今年パフォーマンスが良かったバリュー株にはどういったものがあるかを観察し、その特性を探るだけです。

グロース優位の中、バリューでも高パフォーマンスだった米国株の銘柄は

以下の図は、S&P500構成銘柄において、2020年にバリュー株にもかかわらず高パフォーマンスの上位50銘柄です。

■2020年に高成績だった米国のバリュー株(PERとPBRは20年初時点)

| 順位 | 銘柄名 〈ティッカー〉 | 業種 | PER | PBR | 年初来 リターン | 上昇 要因 | 要因 分類 |

|---|---|---|---|---|---|---|---|

| 5 | フェデックス 〈FDX〉 | 資本財 | 12.45倍 | 1.93倍 | 89% | EC輸送 | コロナ 特需 |

| 7 | アルベマール 〈ALB〉 | 化学 | 14.8倍 | 1.81倍 | 84% | 再生可能 エネルギー | 長期 テーマ |

| 8 | フリーポートM 〈FCX〉 | 天然資源 | 24.8倍 | 1.93倍 | 81% | 中国要因 | 長期 テーマ |

| 17 | クアンタS 〈PWR〉 | 建設資材 | 10.5倍 | 1.34倍 | 68% | 再生可能 エネルギー | 長期 テーマ |

| 18 | ラムサーチ 〈LCX〉 | テクノロジー | 17.4倍 | 6.86倍 | 68% | 半導体 関連 | 従来型 テーマ |

| 21 | TモバイルUS 〈TMUS〉 | 通信 | 16.4倍 | 2.08倍 | 65% | 合併・買収 | イベント |

| 22 | ツイッター 〈TWTR〉 | テクノロジー | 35.2倍 | 2.80倍 | 62% | ITプラット フォーム | 従来型 テーマ |

| 31 | トラクター・サプ 〈TSCO〉 | 小売 | 17.83倍 | 7.07倍 | 50% | 郊外・農業 | コロナ 特需 |

| 32 | ゼブラ・テクノ 〈ZBRA〉 | 資本財 | 18.13倍 | 5.53倍 | 50% | EC構築 RFIDなど | コロナ 特需 |

| 35 | KLA 〈KLAC〉 | テクノロジー | 16.9倍 | 10.66倍 | 46% | 半導体 関連 | 従来型 テーマ |

| 36 | ディーア 〈DE〉 | 資本財 | 17.79倍 | 4.21倍 | 46% | 郊外・農業 | コロナ 特需 |

| 37 | ダビータ 〈DVA〉 | ヘルスケア | 13.52倍 | 4.11倍 | 46% | 医療 | コロナ 特需 |

| 39 | アプライド・マテ 〈AMAT〉 | テクノロジー | 15.8倍 | 5.83倍 | 45% | 半導体 関連 | 従来型 テーマ |

| 41 | アレクションF 〈ALXN〉 | ヘルスケア | 9.6倍 | 1.86倍 | 45% | 合併・買収 | イベント |

| 42 | IPGフォトニクス 〈IPGP〉 | テクノロジー | 29.5倍 | 2.78倍 | 44% | 中国要因 | 長期 テーマ |

| 46 | ユナイテッドR 〈URI〉 | 資本財 | 8.3倍 | 2.50倍 | 43% | インフラ 整備 | 従来型 テーマ |

| 47 | ユナイテッド・ パーセルS〈UPS〉 | 資本財 | 14.49倍 | 10.22倍 | 42% | EC輸送 | コロナ 特需 |

母集団は、S&P500構成銘柄でコンセンサス予想が取得できる銘柄のうち、年初来リターンが50位以内の銘柄。上記母集団のうち、2020年1月1日時点での12カ月先予想PER、またはPBRが中位値未満の銘柄を抽出。並びは年初来リターンの降順

先ほどのリターンのみのランキングと異なるのは、母集団を「予想が取得可能な銘柄」に限定していることと、バリュー株として母集団内のPER、PBRの中央値(値は図表3の中央値と同一)を少なくとも1つが下回る銘柄としていることだけです。

これだけ緩い条件でも、該当銘柄は17銘柄と半数にも達しませんが、これらの銘柄は「何らかの要因」でバリュー要素があるにもかかわらずグロース相場で力強い上昇を見せた可能性が高いと考えられます。そして、その背景を定性的に探ったものが、表中の「上昇要因」の列と、色分けされたセルのカテゴリーになります。

これは、筆者が企業のホームページの事業概要や決算書などから調査したものです。大きく分けると、

コロナ特需、

長期テーマ、

従来型テーマ、

イベント

――の4カテゴリーになります。

コロナ特需、イベントは説明不要なうえ「一時的な要因の可能性大」として除外すべきなのは明らかですが、重要となるのは長期と従来型の2種類のテーマ系のバリュー株です。

前者の長期テーマは、再生可能エネルギー、中国の経済回復などといったまさにこれから盛り上がりそうな将来のテーマを事業として扱うバリュー株で、長期的な成長が見込める分野といっていいでしょう。

一方の従来型は、半導体やあらゆるモノがネットにつながるIoT、プラットフォーマーなど、ここ数年間ですでに十分に織り込まれている可能性が高い従来型のテーマを意味します。

無論、まだこれらのブームも継続するかもしれませんが、賞味期限は短そうです。つまり、重要となるのは前者の長期のテーマの方であり、2020年を通してすでに高パフォーマンスを出し始めている銘柄があって安心感もあるうえ、2021年以降も長期投資の観点で成長に期待できるでしょう。

米国より少ないが、バリューでも高パフォーマンスだった日本株の銘柄は

同様に、日本株についても見てみます。

■2020年に高成績だった国内のバリュー株(PERとPBRは20年初時点)

| 順位 | 銘柄名<コード> | 業種 | PER | PBR | 年初来 リターン | 上昇要因 | 要因分類 |

|---|---|---|---|---|---|---|---|

| 2 | コーア商事HD <9273> | 卸売業 | 9.3倍 | 0.60倍 | 245% | 医薬、 株式分割 | イベント |

| 13 | ワコム <6727> | 電気機器 | 15.0倍 | 2.35倍 | 118% | 好業績 | コロナ 特需 |

| 14 | ネクソン <3659> | 情報・通信業 | 14.4倍 | 1.76倍 | 114% | ゲーム | コロナ 特需 |

| 24 | 島忠 <8184> | 小売業 | 19.6倍 | 0.64倍 | 84% | TOB | イベント |

| 25 | BEENOS <3328> | 小売業 | 12.0倍 | 1.73倍 | 83% | EC構築 | コロナ 特需 |

| 27 | セントケアHD <2374> | サービス業 | 12.3倍 | 1.03倍 | 80% | 訪問介護 | コロナ 特需 |

| 34 | ソフトバンクG <9984> | 情報・通信業 | 15.2倍 | 1.16倍 | 70% | MBO、 投資 | イベント |

| 36 | ノーリツ鋼機 <7744> | 精密機器 | 16.7倍 | 0.67倍 | 68% | 投資 その他 | コロナ 特需 |

| 40 | 東京応化工業 <4186> | 化学 | 25.0倍 | 1.20倍 | 63% | 半導体 関連 | 従来型 テーマ |

| 41 | 西松屋チェーン <7545> | 小売業 | 19.0倍 | 0.93倍 | 62% | 郊外型 | コロナ 特需 |

| 43 | TOWA <6315> | 機械 | 20.9倍 | 1.02倍 | 61% | 半導体 関連 | 従来型 テーマ |

| 46 | エフオン <9514> | 電気・ガス業 | 7.0倍 | 0.95倍 | 55% | 再生可能 エネルギー | 長期 テーマ |

母集団は、TOPIX構成銘柄でコンセンサス予想が取得できる銘柄のうち、年初来リターンが50位以内の銘柄。上記母集団のうち、2020年1月1日時点での12カ月先予想PER、またはPBRが中位値未満の銘柄を抽出。並びは年初来リターンの降順

日本株は、米国株に比べると高パフォーマンスのバリュー株の数そのものが少なくなり(母集団の数の問題も大きいですが)、カテゴリーがほぼコロナ特需とイベントが占めています。

ただ、菅義偉・政権の目玉の長期テーマとしての再生可能エネルギーを扱う「エフオン」がランクインするなど、米国と共通の長期テーマを有するバリュー株も見られています。

中国回復関連も、もう少し下位まで見ていけば高パフォーマンス・バリュー銘柄が見つかりそうですが、もしかしたら現時点ではまだそれほど織り込まれていないのかもしれません。

そうであれば、すでに米国で評価され始めている現状を考慮すれば、関連事業を展開するバリュー銘柄は一番の狙い目となる可能性があります。

長期テーマの出遅れバリュー株は存在する

つまり、グロース全盛の2020年においても、しっかりと長期テーマを見据えたバリュー株は少なからず存在していたと考えられます。

そして、すでに高パフォーマンスを発揮している長期テーマ銘柄に出遅れる形で、新たなバリュー株が花開く期待が高まります。

コロナの終息が「いつになるか分からない」状態の中で、グロースの順張り、バリューの逆張り二者択一に賭けるのは危険であり、市場環境の変化を見据えながら「どちらに転んでも平気」な銘柄を丁寧に探していくべきでしょう。

今回の銘柄選択はほんの一例ですが、2021年も定量・定性面をうまく組み合わせつつ、安定した高リターンの獲得を狙っていきたいものです。

以下に、参考までに現時点でバリュー銘柄の定量条件を満たし、長期テーマに該当するビジネスを展開している銘柄の一例を掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース