大川智宏の「日本株・数字で徹底診断!」 第3回

日本株、「ただの高ROE銘柄」は売りの理由

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

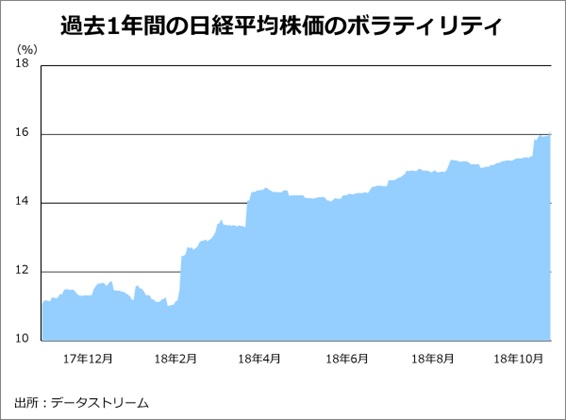

独り勝ち状態だった米国景気への信頼が崩れ始めたこともあり、10月に入ってから世界的に株式市場のボラティリティー(株価の変動率)が高騰しています。日経平均株価も一時1000円安や800円安といった下落幅が大きい日が増えています。日経平均のボラティリティー(過去1年)を見てみると、今年に入ってじわじわと上がり続けていましたが、10月に入ってから一段と上がっている状態が見て取れます。

この一因には、日本株が海外の景気や株式市場(特に米国)、為替に対する連動性が高いことがあります。日本株と米国株そしてドル円の動きとの連動性を見ると、過去1年間の相関係数(0~1の範囲で1になると完全に一致)は0.6程度と高い水準になっています。

ここで単純な疑問が湧きます。なぜ日本株がここまで海外景気に左右されるのか、という点です。専門家の中には日本企業の収益は海外(特に米国)依存度が高いことを挙げる人もいます。しかし、これは一面的な見方で本質を捉えた答えとは言えません。

なぜなら日本の上場企業には、内需や景気に左右されにくい生活必需品やサービスを提供する企業も多く存在します。同様にディフェンシブ性のある通信や食料品、小売銘柄は株価指数の大きなウエイトを占めているので、相場の下落を企業収益の海外依存度のみで説明をつけるのには無理があります。

本質的な回答を得るには、根源の部分である日本の「経済構造」から考える必要があります。その取っ掛かりとして、果たして「日本の上場企業は海外企業と比べて、海外依存度が高いのか」について確認してみましょう。

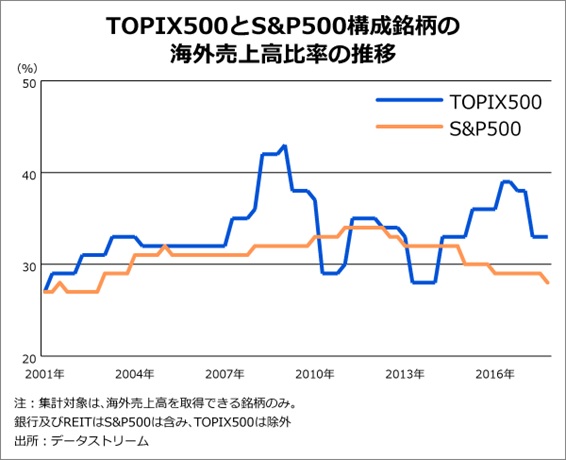

下の図はTOPIX(東証株価指数)500と米S&P500種株価指数の構成銘柄について、海外売上高比率を比較したものです。日米とも3割から4割程度と大差ないことが確認できます。直近では日本株の方が比率は大きくなっていますが、時期によっては米国株の方が高い期間もあります。これを見れば「日本企業は収益の海外依存度が高いから」という答えは成り立ちにくいことが分かります。

ただし、「日本経済の海外依存度が高いから」と、「企業」を「経済」に置き換えると間違いではなくなります。どういうことでしょうか。キーワードが「経済波及効果」です。ある産業で新たに生まれた需要が原材料取引などを通じて別の産業に広がり、新たな生産を誘発していく現象を指し、「生産波及効果」とも呼ばれます。

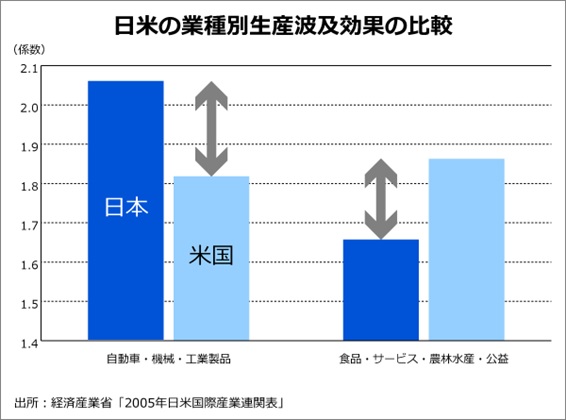

日本の経済波及効果を産業別に見ると、輸出割合が高く世界景気に敏感な製造業は高く、内需およびディフェンシブの要である食品産業は低くなります。この話は、日本株が海外投資家から敬遠される原因に直結し、大変興味深いものです。

以下が、問題の生産波及効果の図になります。分かりやすくするために日米の比較で表示しています。日米の違いは一目瞭然で、米国は製造業の波及効果が「低く」、内需・ディフェンシブ業種のそれは「高い」構造です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース