緊急事態に負けず資産を3.5倍に、秘訣は“過熱スルー”のIPO投資

目指せ億トレ、頑張り投資家さんの稼ぎ技 IPPOさんの場合-第1回

登場する銘柄

レオクラン<7681>、恵和<4251>、JTOWER<4485>、モダリス<4883>、STIフードホールディングス<2932>、ピー・ビーシステムズ<4447>、名南M&A<7076>、ウイルテック<7087>、ゼネテック<4492>、ミクリード<7687>、木村工機<6231>

IPPOさん(ハンドルネーム・30代・男性)のプロフィール:

IPPOさん(ハンドルネーム・30代・男性)のプロフィール:関東圏在住の兼業投資家。証券会社から公募段階で配分を受けたモバイルファクトリー<3912>のイケイケの波に乗ったことをきっかけに2015年からIPO特化型で投資を本格化する。以降、プライマリー&セカンダリー投資ともに好調で、投資開始直後から資産拡大路線に入るが、18年の2度の相場大暴落に巻き込まれて大コケ。積み重ねた大半の利益を溶かすという苦い経験から、それまでのイケイケ路線を改良へ。身近な知り合いのIPO投資で成功している師匠の影響もあり、リスクを抑えて手堅い株価成長が見込める銘柄選びに転換し、現在に至る。その甲斐あって、今年襲ったコロナ禍では3カ月で資産3.5倍化に成功し、現在も邁進中だ。

9月29日に東証マザーズにIPO(新規株式公開)したヘッドウォータース<4011>は上場3日目でようやく寄り付き、初値は公開価格の2400円の約12倍にあたる2万8560円に――。

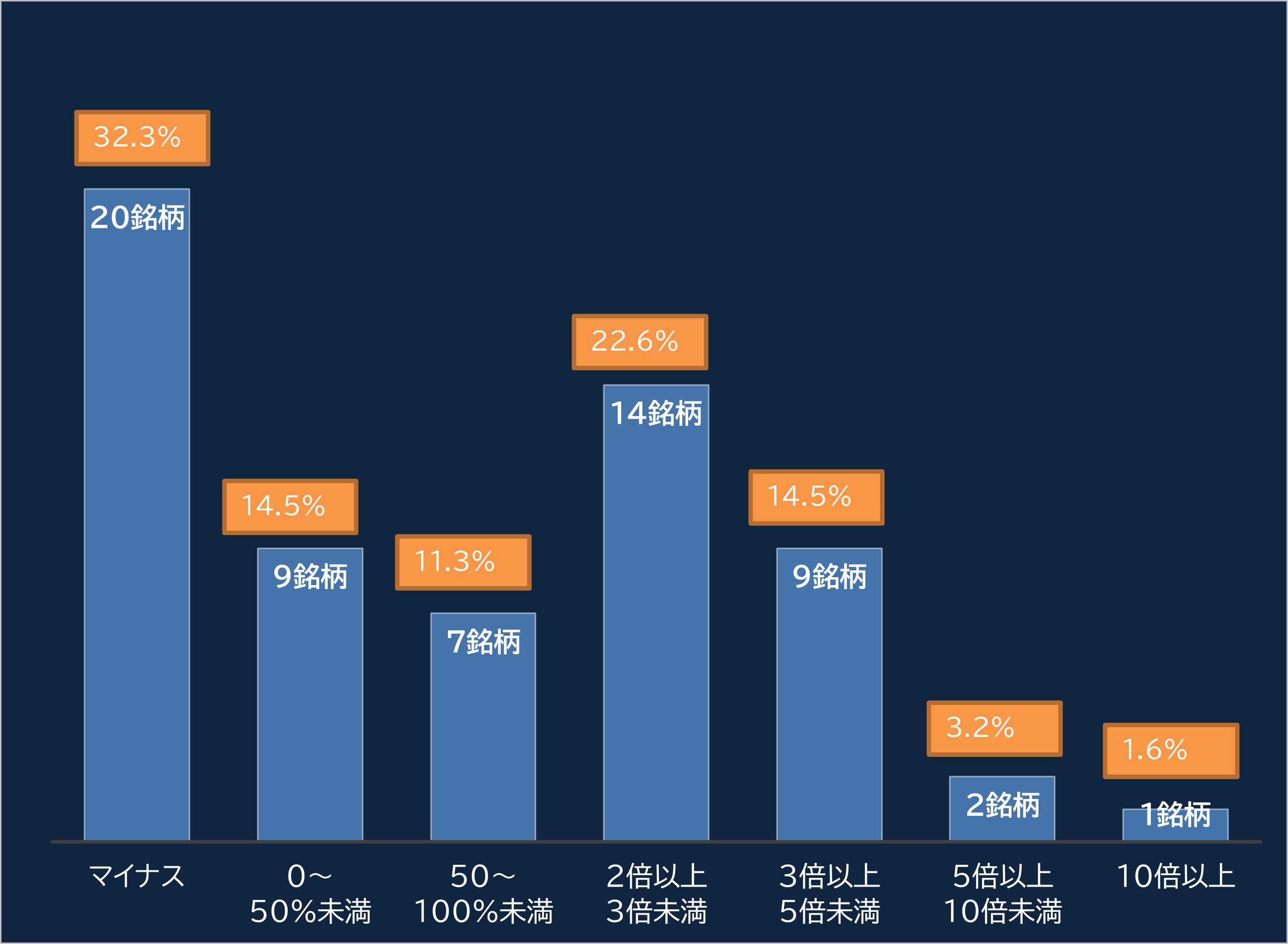

こんないきなりテンバガー("10倍株) "の誕生はそうはないものの、今年は上場日から買いが過熱、初値騰落率(初値÷公開価格)が2倍以上にもなる銘柄が、IPO銘柄全体の半分近い26も登場(10月末時点)。イケイケ状態が目立つ。

しかし、「熱しやすいは冷めやすい」――。公開当初の上昇エネルギーがあっという間に逆方向に転じ、高値づかみに苦しむ高ボラティリティー(株価変動率)の罠にハマる事態も起きている。

"いきなりテンバガー"のヘッドウォータース株も、上場後高値の3万6250円からわずか3週間程度で、その半値以下の1万5760円まで下落している。

こんなバブルともいえる状況に、「『IPO株=手軽に稼げる』と勘違いし、手当たり次第に飛びついて、痛い目に遭っているビギナー投資家も多いのでは?」と懸念する市場関係者やベテラン投資家もいる。

■今年10月までにIPOした62銘柄の騰落率の分布(銘柄数と構成比)

注:『株探』編集部作成

IPOが軒並み取り消されても、資産3.5倍にしたのはなぜ?

日本で投資家の裾野が広がろうとしているこの機会に、適切な投資の羅針盤になりたいと始めたのが、この「頑張り投資家さん」シリーズだ。

仮に今、ビギナー投資家の間にIPO株に対する誤解が広がっているのなら、それを軌道修正するのは『株探』の重要な役割になる! そう考えた取材チームは、今回のシリーズにIPO投資で成果を上げてきた頑張り投資家さんに光を当てることにした。

その人は、30代の兼業投資家、IPPOさん(ハンドルネーム)。このIPPOには、「IPOで一歩一歩」という意味が込められている。楽に儲けようとせず、着実にIPO投資でリターンを積み上げていくという、本人の決意が示されている。

株式投資を始めてから5年ちょっとだが、この「一歩一歩」精神が功を奏し、今年3月末から6月の新型コロナウイルスによる緊急事態の最中に、運用資産を約3.5倍に膨らませた。もちろん上昇相場という援護射撃の影響はゼロではない。

だが、よくよく相場を振り返ると、この期間にIPOでは「うん?」という、それこそ緊急事態が起きていた。2~3月のコロナ暴落に見舞われた影響で、今年の4月にはIPOが軒並み取り消されているのだ。

IPOが復活したのは6月下旬から。新規公開がぱったりと止まっているこの時期に、なぜIPPOさんはIPO銘柄で資産を膨らませることができたのか。

まさにこの部分に、「手堅く稼ぐ」を旨とするIPPOさんの技が詰め込まれている。「IPO投資はバクチ」というステレオタイプな見方とは対極に位置するIPOさんの稼ぎ技を、4回にわたり紹介していこう。

■今年3~4月のIPOを取り消した銘柄の一覧

| 銘柄名〈コード〉 | 上場予定日 | 上場日 |

|---|---|---|

| Fast Fitness Japan<7092> | 3月18日 | ―― |

| ペルセウスプロテオミクス<4882> | 3月24日 | ―― |

| ウイングアーク1st<4432> | 3月26日 | ―― |

| バリオセキュア<4494> | 3月30日 | 11月30日 * |

| コパ・コーポレーション<7689> | 4月2日 | 6月24日 |

| アイキューブドシステムズ<4495> | 4月7日 | 7月15日 |

| アルマード<4932> | 4月8日 | ―― |

| コマースOneホールディングス<4496> | 4月9日 | 6月26日 |

| ロコガイド<4497> | 4月9日 | 6月24日 |

| ステムセル研究所<7096> | 4月9日 | ―― |

| サイバートラスト<4498> | 4月17日 | ―― |

| Speee<4499> | 4月20日 | 7月10日 |

| アールプランナー<2983> | 4月22日 | ―― |

| スマート・ソリューション・テクノロジー<6598> | 4月23日 | ―― |

| SANEI<6230> | 4月24日 | ―― |

| さくらさくプラス<7097> | 4月24日 | 10月28日 |

| ヤマイチエステート<2984> | 4月28日 | ―― |

| GMOフィナンシャルゲート<4051> | 4月30日 | 7月15日 |

独特の需給要因や1年限定のファンダメンタルズ期待が発生

一歩一歩精神のIPPOさんは、当然のように先の"いきなりテンバガー"のヘッドウォータース<4011>は、公開当初の過熱した状況から投資を控えた。

同社は、AI(人工知能)システム開発を通して、企業の経営課題を解決するソリューション事業の提供をメインビジネスとしている。だが、IPPOさんは、単に「AI」という華やかなキーワードやテーマに踊らされて投資に向かうことに慎重姿勢だ。

IPPOさんが、同社のように話題性のあるテーマを持ち、期待が膨らみやすい株をスルーできる根底には

・IPO独特の需給要因の分析と、

・株式投資の王道である企業価値の分析

――の2つを組み合わせて銘柄を選定するからだ。

その中身について触れていく前に、「そもそもIPO投資とは」について手短に触れよう。

まずIPO投資には2つの戦略がある。

1つは、公開前に公募の割当を受けて購入した株を、公開後に売却する「プライマリー投資」と、

もう1つは、公開後から取引を始める「セカンダリー投資」――である

2番目のセカンダリー投資は、通常の株取引と変わらない形態だが、IPO株では一般に公開日から1年以内の投資を指す。

なぜ1年以内かというと、この期間にIPO株独特の需給要因、そしてファンダメンタルズ(企業業績)の癖が発生しやすいからだ。

この独特の要因や癖を理解することが、IPO投資を始めるうえでの第一歩になる。では、その独特の癖やファンダメンタルズとはどのようなものか。

実は『株探』ではプレミアム専用の「スペシャル・レポート(プレミアム・リポート)」で昨年12月から3回シリーズで組んだIPO投資特集でも紹介している。今回は、さらにIPPOさん独自の視点も加えていく予定だ。

当初に見られる売りと買いの圧力とは

まず公開から1年限定の独特の需給面での癖を、簡単におさらいしよう。

独特の売り圧力から触れると、

① 公募株の割当を受けた投資家からのプライマリー投資での売りがある。この公募株の処分以外に、「売出し」と呼ぶ既存株主からの売却株も発生する。

② 次に、会社の創業者やベンチャーキャピタルといった主要株主からの売り圧力も発生しやすいこと。これらの主要株主の売りは、「ロックアップ」といって公開から90日や180日などの一定期間、保有株を売れない約束期間を過ぎたタイミングで発生するケースが多い。

③ そして冷やし玉。当初想定の数量を超える買い需要が発生した場合、引受証券会社が既存の主要株主から一時的に株を借りて追加販売する「オーバーアロットメント」がある。つまり過熱状態を冷ます仕組みが用意されている。

次に独特の買い圧力について触れると、

A 公開当初は特に、買い注文が売り注文を上回りやすいこと。その背景の1つは、新興市場や地方取引所などに上場する銘柄の場合は、特に流通株式数が多くなく、希少性が高まりやすいため。

B 次に投資家の思惑で「IPOするのは、今後の業績成長に会社が自信を持っている表れだ」という期待を生みやすいことがある。

C 最後が、機関投資家からの新規の買い需要の発生。これは次に触れるIPO銘柄の独特のファンダメンタルズ要因とも関連する。

一定の時価総額、流動性があるという条件が付くが、公開後の最初の四半期決算などで状況を確認し、成長ストーリーを描ける状況とわかれば、投資信託などを運用する機関投資家が、買いを入れる動きが起こる。彼らは一般の個人投資家よりも桁違いの購入余力を持つため、この"機関買い"をうまく先回りできれば、上昇の波をフルに享受できる。

以上が主な需給要因で、次にファンダメンタルズ要因についてみていく。

上場初年度は、会社は保守的な計画を作りがち!?

ファンダ面での特徴としては、IPO銘柄の場合、1年目は増収増益決算を期待しやすいことがある。

株式公開すれば、不特定多数の投資家から評価され監視を受けることになる。業績成長という使命をきっちり果たせる確信が持てなければ、おいそれと株式を公開できないものだ。

ただし経営者としては、今回のコロナ禍といかないまでも、想定を超える外部環境の悪化を視野に入れる必要はある。IPO初年度にいきなり強気な業績計画を出して、それが実現できずにガッカリされるよりは、達成しやすい保守的な計画にしておきたいというインセンティブが働きやすくなる。

結局、想定外の事態が起こりさえしなければ、蓋を開ければ期初計画を上回る決算に着地というシナリオになりやすく、それを好感した買いが生じる可能性もある。

もちろん「上方修正=株価上昇」と言い切れるほど投資は単純なものではない。だが、IPO銘柄にはこうした決算にまつわる思惑が生じやすいという特徴は、頭に入れておいて損はないはずだ。

それでは、ここから今回の主題であるIPPOさんが、今年春から夏にかけて資産を大きく膨らませた取引について触れていこう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。