グロース・トラップに引っかかるな! 割高でも強い「真の成長株」を探る

大川智宏の「日本株・数字で徹底診断!」 第56回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「コロナとグロースが暴れ続けた2020年、来年は何が来る?」を読む

ジェットコースターのような乱高下を見せた2020年の相場が終わり、2021年の新年の相場に突入しました。昨年末の急騰ムードからはやや毛色が変わり、新型コロナウイルス(以下、コロナ)の再拡大とともにやや不安定な相場展開が続いていますが、今年は投資戦略も一筋縄ではいかないかもしれません。

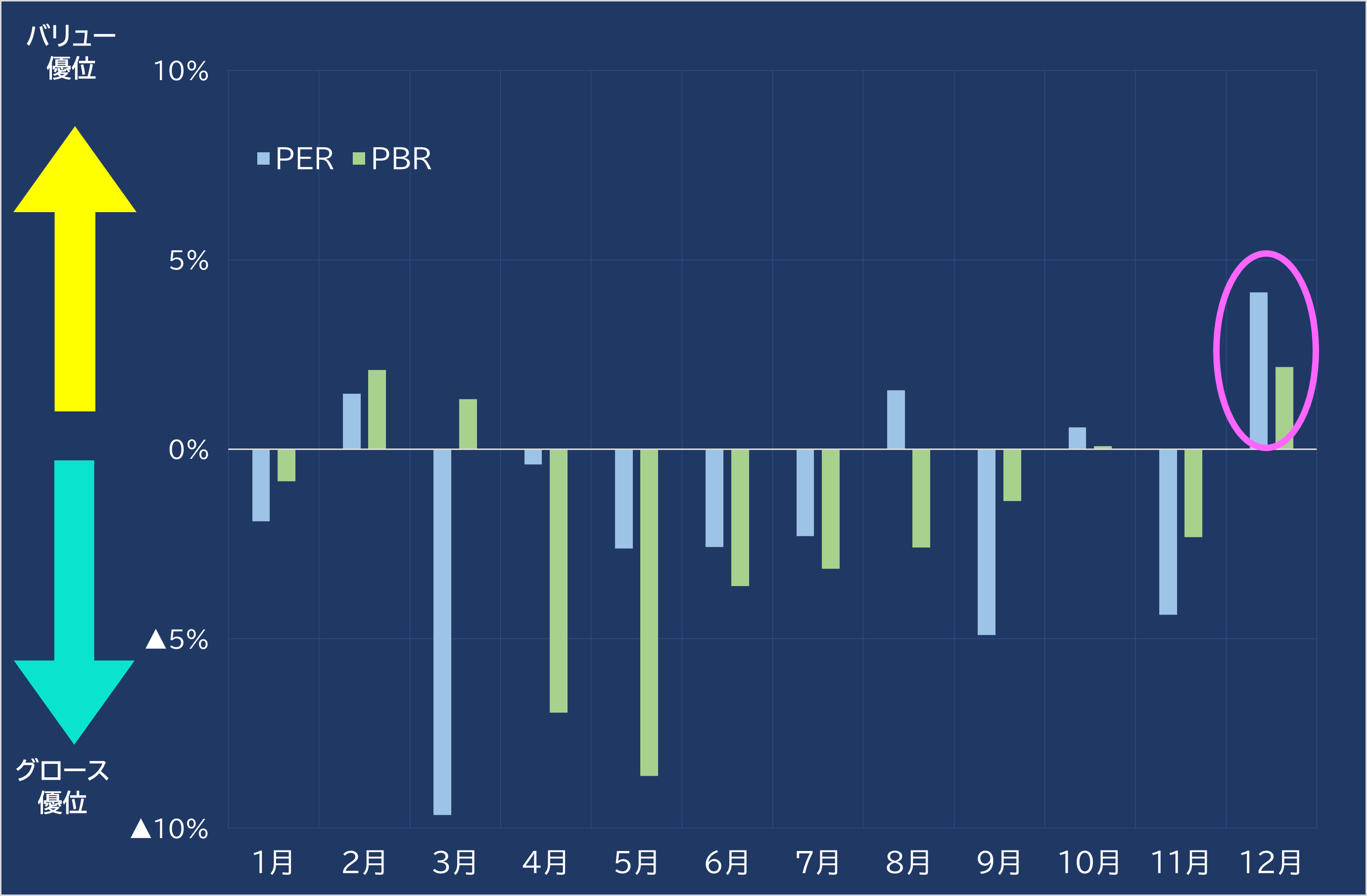

すでに、昨年末の時点で過去数年間延々と継続してきた「グロース株」一辺倒の流れから変調を始め、12月はやや強めのバリュー効果(割安株が買われ、割高株が売られる)が見られました。

■2020年のバリュー指標の投資効果(東証一部上場銘柄を母集団とした5分位計測)

出所データストリーム

そして、これが一時的な銘柄のポジションのリバランスなのか、それとも構造的な大きな変化であるのかについては、議論の余地があります。

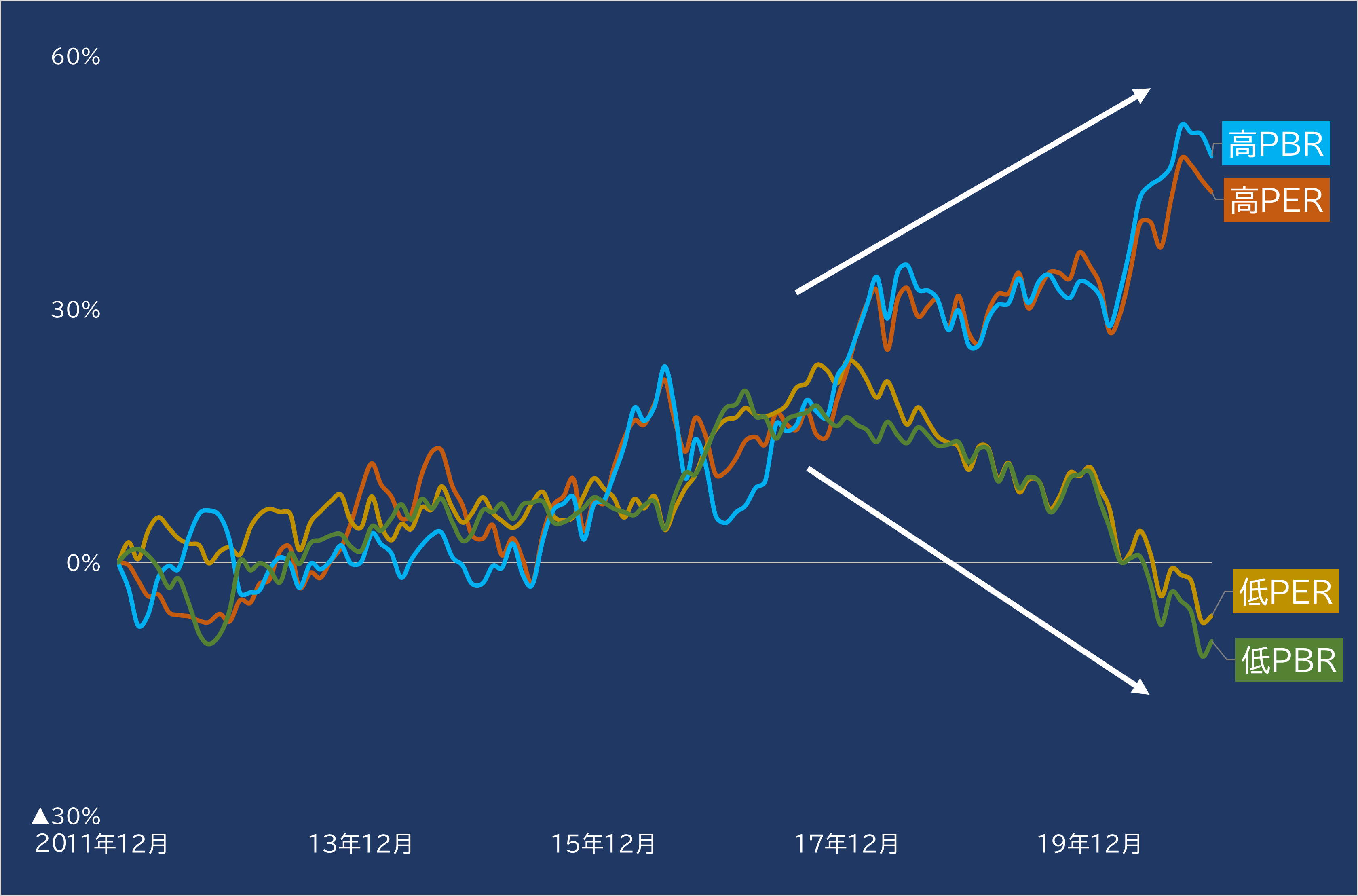

しかし、以下の図のように、過去数年にわたるグロース株(割高株)の高パフォーマンスと、その反対側にいるバリュー株(割安株)の低パフォーマンスの構図は明確です。

コロナ禍が継続して景気の状態が大きく変化していない以上、この流れが一朝一夕に180度入れ替わるとも思えません。

■過去10年間の割高株、割安株の投資効果の推移

出所データストリーム

ただ、足元でグロース株、つまり成長性が高く割高な銘柄の高パフォーマンスの維持に不安要素が複数出てきているのも事実です。

金利上昇は、グロースからバリューへのカタリストになるのか

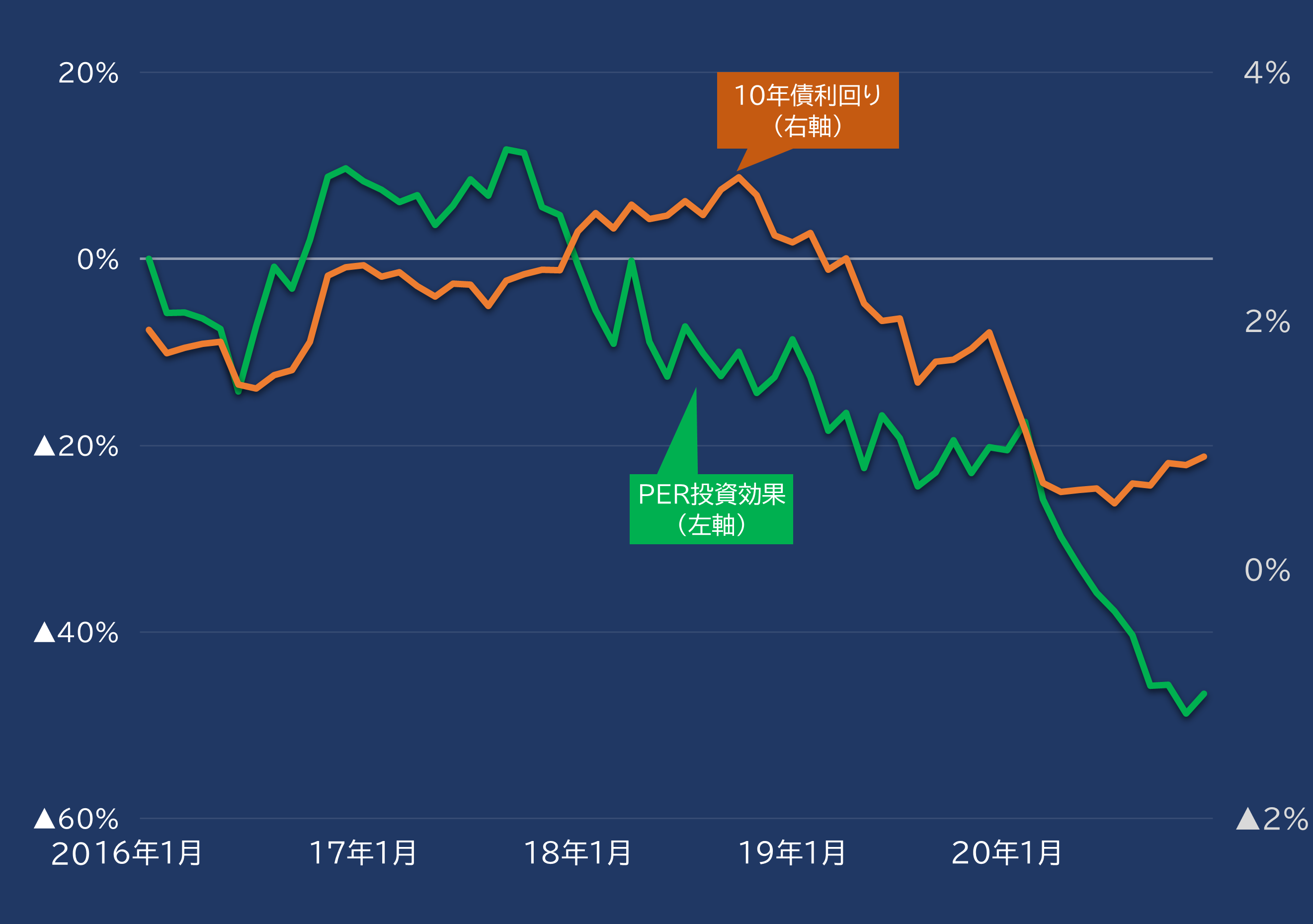

まず、一般論として、バリュー・グロースの選好性には、割引率の関係から金利の変化が影響することで知られます。すべての局面で同期するわけではありませんが、以下のように大枠のトレンドとして両者は連動性が見られます。

■過去5年間のPERの投資効果(低PER株-高PER株)と米10年債金利

出所データストリーム

日本の金利は長年ゼロ金利に張り付いて動かないため、ここでは比較対象として米10年債金利を使用しています。そして、この金利ですが、足元でじりじりと上昇を見せており、現在は1%を挟んだ水準に達しています。

仮に今後も上昇が続いた場合は、グロース株相場からバリュー株相場への大きな転換点になる可能性はゼロではありません。

足元は依然として雇用などの主要な経済統計は悪化が続いているうえ、FRB(米連邦準備理事会)が低金利の維持にコミットしていることから、このまま金利が上昇し続けるとは考えにくい面があります。ですが、何にしても米国の金利動向には十分注意を払っておくべきです。

米テクノロジー株の高騰はITバブル期と同等水準に

また、金利だけでなく、世界の株式の中心的存在である米国株市場の内側でも、物色の節目ともいえる状態が露呈し始めています。

以下の図は、S&P500種株価指数のセクター指数である情報技術指数と、S&P500指数の相対値の推移です。

■ITバブル期以降のS&P500情報技術指数÷S&P500の推移

出所データストリーム

数値が上にいくほど、米国のグロース株の代表格であるテクノロジー銘柄が、市場平均を上回る状態を意味します。すでに、両者のかい離幅はITバブル期と同等にまで膨れ上がっています。

加えて、その水準に達してから、急に上昇が鈍って頭打ちかつ乱高下を見せるようになり、これだけを見るとITバブル期の天井の動きを再現しているようにすら見えます。

仮に、これがひとつのバブルで特定の銘柄が買われ続ける限界点を表しているとしたら、これは見逃せない兆候かもしれません。

さらに、米国の主要テック銘柄であるGAFAM(グーグルの親会社のアルファベット、アップル、フェイスブック、アマゾン・ドット・コム、マイクロソフト)は、バイデン新政権の方針として主に独占禁止法などの規制を受ける可能性があり、経済以外の要素でも資金逃避が起こる可能性も考えておかねばなりません。

PER、PBRの値でバリュー、グロースを選別する考えを捨てる時

つまり、金利などのマクロ要因や行き過ぎた需給、そして政治的な観点など、様々な面でグロース株への包囲網は狭まってきているといえます。では、これは本当に大きな「バリュー株へのシフト」の動きなのでしょうか。

この点についての筆者の答えは、「NO」です。というより、正確に表現すれば、PER(株価収益率)、PBR(株価純資産倍率)などのバリュエーションが低ければ「バリュー」、高ければ「グロース」といった考え方を捨てて、本当に成長する銘柄に淡々と冷静に投資しましょう、というスタンスです。

つまり、「真の成長株」をしっかりと見定めて、中長期的な視点で保有することで、経済サイクルの転換や政治的な変化という予測困難な事態に左右されずに安定的なリターンを得られると考えています。

今回は、その方法について、定量的な観点からいくつか探っていきたいと思います。

バリュートラップならぬ「グロース・トラップ」を回避する

まず1点目は、非常に簡便な方法です。

いくら割安・割高に左右されるべきではないとはいえ、株式市場の原則として、売られている(割安)な銘柄はリスクが高く魅力に乏しいから割安に放置され、買われている(割高)銘柄は長期的な成長が事前に織り込まれているから株価が高騰している――という前提があります。

これを維持し、真の成長銘柄とそうでない銘柄を判別していく方法です。そのやり方として、バリュー株はそもそも高リスクの放置銘柄として無視し、割高株の中にグロース株以外のノイズが含まれているためにパフォーマンスが悪化しているという仮定を立てます。

バリュー・トラップならぬ「グロース・トラップ」の回避を実現するといった観点でしょうか。

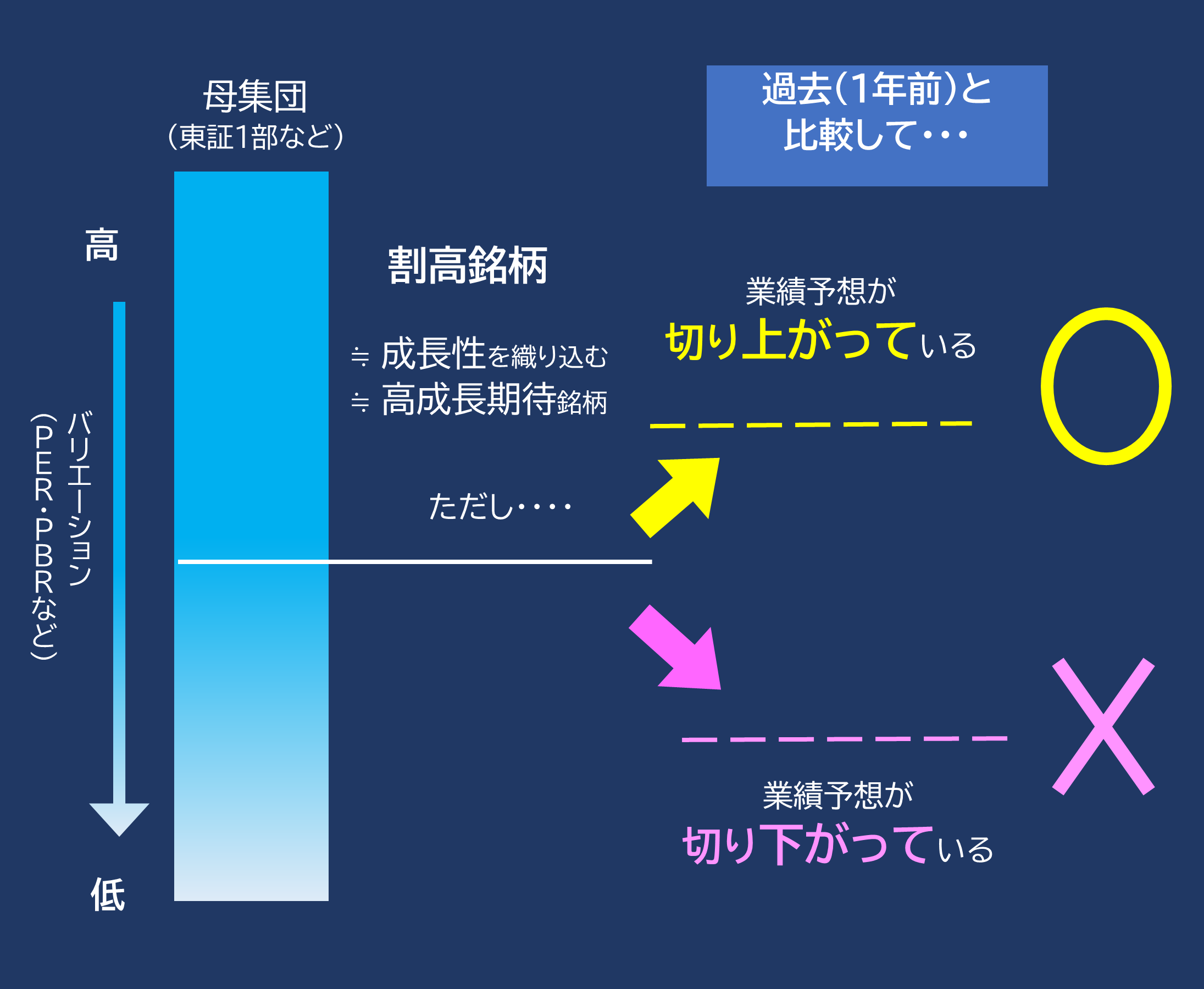

これについては、以下のイメージ図のように、同じ割高銘柄の中でも、バリュエーション(今回はPER)の構成要素である業績の過去からの変化を追うことで可能になると考えます。

■グロース・トラップ回避の投資手法のイメージ

出所:智剣・Oskarグループ

この考え方の根拠を簡単に説明すると、業績予想の観点から割高化する銘柄は、

・業績予想が改善し、それが継続する期待から株価が上昇を続けるパターンか、

・PERの分母であるEPS(1株利益)が大幅に切り下がって株価がそれに追いつかないか

――の2パターンが想定されます。

もちろん、前者が真のグロース銘柄である可能性が高く、後者がグロース・トラップである可能性が高くなります。

割高銘柄のEPSの切り上がり、切り下がりでパフォーマンスを検証

このことを定量的に表現すれば、市場内で割高な銘柄を「高成長期待銘柄」とし、その中で過去のある時点と比較して現在までにEPSが切り上がっていれば真のグロース銘柄、切り下がっていればグロース・トラップということになります。

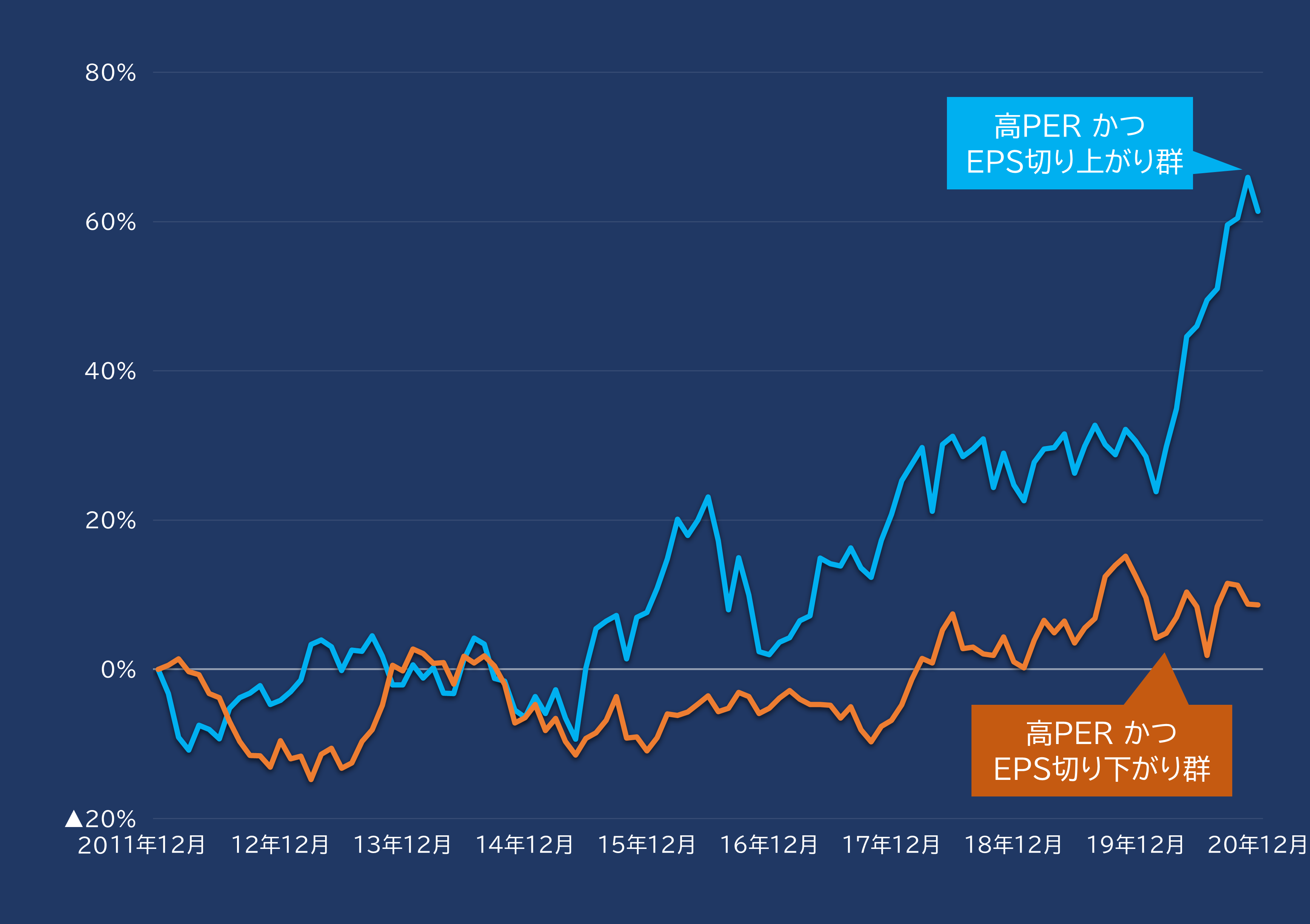

そして、実際にこの考えに沿って投資のパフォーマンスを検証したものが、以下の図になります。

母集団は東証1部上場銘柄とし、その中で今期の予想PERの上位20%を割高・高成長期待銘柄としています。また、EPSの過去比較は、前年同月のEPSの値との比較でプラスかマイナスかを見ています。

■割高銘柄のEPS過去比較による分類別パフォーマンス(TOPIX相対)

出所データストリーム

過去10年間そもそもパフォーマンスが良かった同じ割高株の中でも、EPSの過去比較を加えるだけではっきりと明暗が分かれます。

当然ですが、単に割高であれば期待が織り込まれているというわけではなく、しっかりと銘柄の見通しの推移を追うことが真の成長銘柄を見つける第一歩となりえます。

しかし、この手法は結局のところ「割高銘柄」という一種の水準感に依存していることに変わりはありません。加えて、上のチャートの推移を見ても分かるように、累積パフォーマンス自体は高いものの効果を発揮する時期は不安定で、バリュー・グロースの需給的な選好性に巻き込まれている可能性は高いといえます。

本来、堅実に成長を続ける銘柄を高い確率で見極められれば、現在の株価が高かろうが安かろうが株価の上昇が見込めるはずです。

安定成長性スコアで選別する

そこで、2つ目の観点として、株価やバリュエーションの水準の高低をすべて無視し、業績が長期的にわたって安定的に成長する可能性の高い銘柄の定量的な抽出を試みます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

【筆者の大川さんも登場、新春オンラインセミナーを開催】

| 株探プレミアム会員向けに、1月13日から3夜連続で新春オンラインセミナーを実施します。 テーマは「2021年のマーケット戦略」です。詳しくは以下をチェックしてください。 「新春オンラインセミナー」のお知らせ |

株探ニュース