大きな凹み、そしてリターンの取り逃がしがあっても1.3億円稼いだ技-上

第23-1回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

| 神戸物産<3038>、KDDI<9433>、G-7HD<7508>、中央自動車工業<8117>、プレミアグループ<7199>、ギガプライズ<3830>、東京エレクトロン<8035>、村田製作所<6981>、ビジョン<9416>、オープンドア<3826> |

| タコタコさん(ハンドルネーム・40代・男性・兼業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 1億4500万円 | |

| 累積投資元本 | 1800万円 | ||

| 累積リターン | 1億2700万円 | ||

| 投資スタイル | 収益バリュー重視 | ||

| 主な保有期間 | 1カ月~3年 | ||

| 保有銘柄数 | 60~70銘柄 | ||

| 投資開始年 | 2012年(日本の個別株) | ||

| 他の投資対象 | 米国株、シンガポールREIT | ||

| 自身の性格分析 | 安定志向 | ||

| 好きな言葉 | 心の安定 | ||

| タコタコさんとは:兼業投資家。昼間は大手系列のシステム開発メーカーで働きながら、 株式投資を行う。 投資歴は21年と長いが、日本の個別株投資の経験は後半の約10年間だけ。 2000年の大学時代に投資を始めた頃は、国内投資信託、その後まもなく海外投資に シフトして以降、アベノミクス相場まで海外投資で資産を増やした経歴の持ち主。 海外・国内いずれもスタンスは安定運用を心掛けている。 元本は約20年間で年150万円のペースで積み上げてきた。 | |||

本コラムの記事一覧を見る

今回登場するのは、兼業投資家の「タコタコ」さん(ハンドルネーム・40代・男性)だ。投資歴21年で足元の資産は2億円、このうち日本株の運用額は1億4500万円になる億マン投資家さんになる。

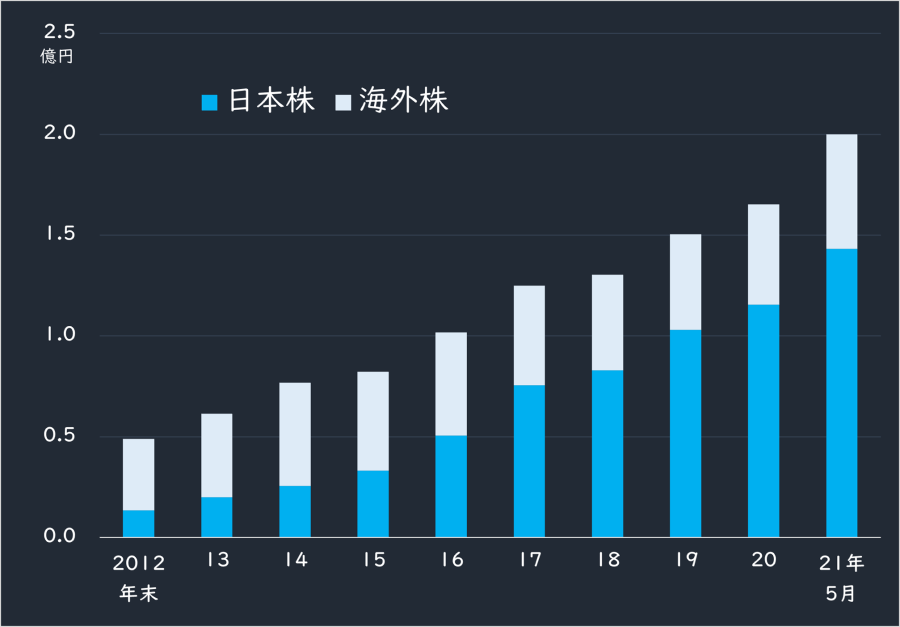

投資人生の前半は、海外転勤の都合もあり主に海外ETF(上場投資信託)と海外REIT(不動産投資信託)で資産を増やし、アベノミクス前夜の2012年末の資産は5000万円弱になっていた。

その時期に帰国となり、投資資産のメーンを日本の個別株にシフトすると、資産は順調に拡大していった(下のグラフ)。とりわけ貢献したのが日本株だ。日本株は累積元本の1800万円から7倍を超える1億2700万円を稼いだ。

■日本株と海外株の資産推移

ちなみに日本株以外の資産では累積の投資元本1200万円に対して、3倍超の3800万円を稼いでいる。だが日本株はそれを凌ぐパフォーマンスを上げることに成功している。

日本株投資での成功の秘訣が、"不易流行"の投資スタイルだ。自分の軸がブレることなく、相場の局面に応じて臨機応変に狙う銘柄を切り替えることだ。

通常は安定成長株を保有、マーケット異常時は短期成長株に一部シフト

日本株投資では、通常は、ボラティリティー(株価の変動率)の小さい安定成長銘柄に資金を振り向けて長期分散運用をベースとしている。

しかし、コロナショックなどのようなマーケットの異常時には、コア以外の保有銘柄を、安定成長期待から短期成長期待の銘柄にシフトする。

局面に応じて長期から短期に変えるのは、部分的とはいえ一見すると節操がないようだが、狙う銘柄の根本は変わっていない。自身の性格を「心配性」「安定志向」と分析するタコタコさんは、短期成長銘柄を狙う場合でも、

「財務が安定している」

「強い事業構造を持っている」

――など信用リスクを抑える条件を踏まえて、手堅く進めている。

不易流行スタイルは、ある苦い経験が原点になっている。2015~18年の3年間、それまでの分散投資戦略から集中投資にのめりこんだ際に、期待していた大きなリターンを取り逃がしてしまった。

だが、その失敗を機に、自分の手と頭を使って体得した本来の分散投資のスタンスを取り戻す。状況に合わせる形で投資法をレベルアップさせることができた。

2018年以降、8300円だった日本株運用額は足元で1億4330円に膨らんだ。コロナショックの際には一時3割のドローダウンを食らうも、2020年通算では5%以上の勝ち越しとなった。

タコタコさんはどんな投資家なのか。銘柄選別手順から事例、過去のエピソードに至るまで本人の投資人生を振り返ってみよう。

銘柄選定では「不景気でも崩れない事業構造」にこだわり

タコタコさんのスタンスは分散投資だ。保有している60~70銘柄のうち30銘柄は株主優待狙いで、それぞれ最低単元のみ投資している。

残り30銘柄ほどが、資産を増やす勝負銘柄。勝負といっても、基本はボラの小さい安定成長銘柄を選別し、投下額も1銘柄当たりポートフォリオの最大8%、ほとんど2~3%の範囲内だ。

では、その30銘柄は、おおむねどんな基準に沿って選別してきたのか。重視するのは、

① 業績推移の安定性 ~ 景気変動に揺さぶられにくい事業構造

② 低ボラティリティ ~ チャートの見た目から判断

③ 財務の安定性 ~ 自己資本比率が一定以上でキャッシュフロー(CF)が安定

――の3つになる。

ここまでは、経済不況でない平時のときの選別基準となる。

その他、参考程度に見るのがPER(株価収益率)やROE(自己資本利益率)、そして売上高営業利益率などだ。ただし、あくまでも基本的な判断は、リーマン・ショックや東日本大震災のような非常時でも事業が大きく崩れずに安定的に成長しているかになる。

「安定成長している企業の株を高すぎない値段で買い、かつ適度に分散する。こうしたポートフォリオであれば、時間をかければ報われるという考えが根底にある」(タコタコさん)

実際に投資してきた銘柄でいえば、神戸物産<3038>、KDDI<9433>、中央自動車工業<8117>、プレミアグループ<7199>、ギガプライズ<3830>などだ。

上記いずれも購入タイミングなどはバラバラだが、便宜的に11年から21年にかけて売上高・営業利益の前期比増減率の平均値を見てみると、どれもプラスとなっている。

■保有銘柄の直近5期実績の平均増収率、平均営業増益率、前期の自己資本比率

| 銘柄名<コード> | 平均 増収率 | 平均営業 増収率 | 自己資本比率 |

|---|---|---|---|

| 神戸物産 <3038> | 7.30% | 15.00% | 39.00% |

| KDDI <9433> | 2.30% | 2.60% | 45.20% |

| 中央自動車工業 <8117> | 8.20% | 11.90% | 85.10% |

| プレミアグループ <7199> | 17.70% | ―― | 10.60% |

| ギガプライズ <3830> | 33.40% | 34.00% | 36.70% |

上記の銘柄をみると、先に挙げた3つの条件をきれいに満たす銘柄は、中央自動車工業<8117>のみかもしれない。数値上、収益面の成長率は高くても財務面の安定性がやや見劣りするものや、その逆のケースもある。

たとえば中古自動者オートローンのプレミアグループ<7199>は、高収益だが財務面では自己資本比率が低めだ。

同社の場合は、事業構造の手堅さを重視した。毎月利息収入が入る自動車ローンはある意味でストックビジネスのような安定性があると見ている。

このように、事業内容の堅さを軸に、その他の基準を見ながら、最終判断していくのがタコタコさん流の選別術なのだ。

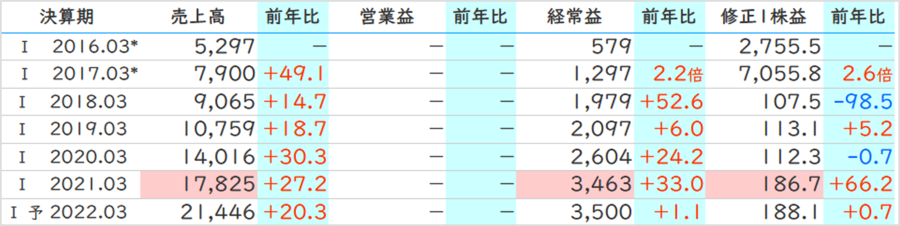

■プレミアグループ株の業績推移

マーケット異常時は、株価の回復期待が高そうな銘柄を狙い撃ち

勝負はここから。平時は堅実銘柄で含み益をためておきながら、マーケットが崩れたときにためこんだ力を使って逆張り戦略を駆使する。

その選別基準は、事業構造と財務基盤が強い銘柄を狙う点では同じ。違うのは、ボラが大きく、そして株価の回復期待が高そうな銘柄を狙い撃ちする点だ。

去年3月のコロナショック以降は、主に次の銘柄で短中期リターンを獲得した(以下の一覧表)。1銘柄あたり100万円を上限に投資して、計4銘柄だけで700万円以上のリターンを稼いだ。

■コロナ禍でも需要増から株価上昇が期待できそうと取引した銘柄の例

| 銘柄名<コード> | 購入開始時期 | 購入時の株価 | 利確時期 | 利確時の株価 | リターン |

|---|---|---|---|---|---|

| 東京エレクトロン <8035> | 2020年3月 | 1万6000円台 | 2020年1月 | 4万2000円台 | 260万円 |

| 村田製作所 <6981> | 2020年3月 | 5000円台 | 2020年8月 | 6200円 | 50万円 |

コロナショックが直撃した20年3月は一時的に3割のドローダウンを食らったが、攻めの銘柄シフトで持ち直した。2020年通算では5%以上の勝ち越しとなった。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。