10億円を築いた途端にスランプ入り、その理由と打開策は

第19回 日本株&アメ株で勝つ人

~個人投資家4800人の調査で判明!

(億り人・バガー投資家・クラフトマンさんの場合その3)

クラフトマンさん(40代・男性・専業投資家)のプロフィール:

クラフトマンさん(40代・男性・専業投資家)のプロフィール:元手500万円を日本株で9億8000万円に増やした億トレ。主な投資手法は、数日~1カ月で値上がり益を狙うモメンタム投資。2004年に日本株投資を開始し、ITエンジニアとして働きながら、休憩時間などを活用して地道に売買を続けてきた。株式投資では、パチプロとして過ごしたときに体得した確率理論を試行錯誤して築いた勝ちパターンを武器にしてきた。18年に脱サラし、以降は専業投資家として活動。関東在住で、奥さんと子ども2人がいる。

第1回「1000万~2000万円の損を乗り越え、500万円を10億円にした『勢い投資』」を読む

第2回「『勢いのある勝ち馬』の発掘に、パチンコ確率理論×負けず嫌い」を読む

投資は良い時ばかりじゃない。元手500万円を10億円に大膨張させたクラフトマンさん(ハンドルネーム)もその一人だ。

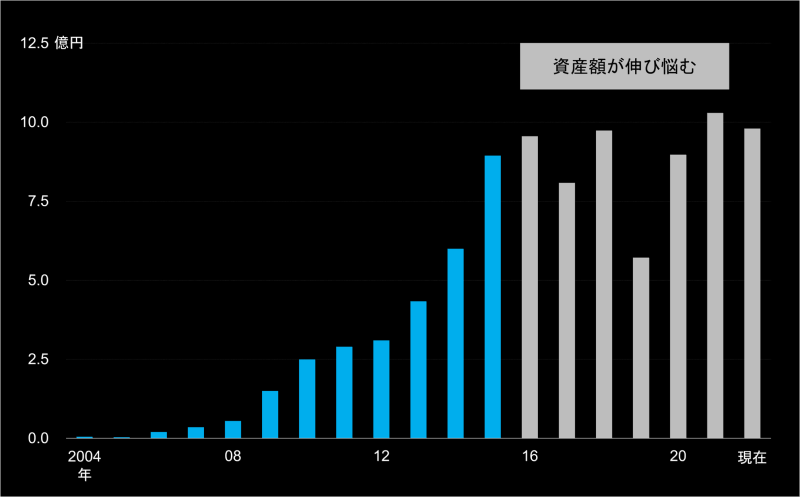

2004~15年まで右肩上がりに増えた株資産は、16年を境に上下を繰り返している(下のグラフ)。16年といえばアベノミクス相場が減速し始めた局面。本人の投資成績も相場の影響を受けてきた可能性があるが、本人は資産が増えづらくなった主な理由を「自分の勝ちパターンが通用しづらくなった」と分析する。

■クラフトマンさんの日本株資産の年間推移(2004年~)

スランプにはまって今年で7年目。既に10億円という一生食うに困らない資産を築いていることを踏まえると、いつ投資から遠ざかってもおかしくないくらいの年数が経っている。しかし、本人は「相場から完全に離れることは考えていない」と、さらなる資産拡大に向けて奮闘している。目標額は設けていないが、安定して勝てる状態を築こうとしている。

足元では、主軸の短期投資の手法を進化させようとしたり、それとは別に新たな投資手法を検討したりするなど複数の選択肢を視野に入れる。クラフトマンさんは、一体どんなスランプにはまり、どう乗り越えようとしているのか。

10億円を築いた必勝法、なぜか裏目に出てしまう

クラフトマンさんが自身の必勝法が通用しづらくなったことを痛感した失敗の1つが、企業・公共団体のIT構築を手掛けるチェンジ<3962>の取引だ。

2020年9月末から11月上旬にかけて計22回の短期売買を行い、トータルで1978万円の損失が生じた。当時の日本株資産が9億円ほどなので、その2%程度の額になる。

■『株探プレミアム』で確認できるチェンジの長期日足チャート(2020年6月~12月)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

同社株を購入した理由は、急落後のリバウンド狙い。上のチャートを見ると、20年7~9月にかけて右肩上がりに伸びてきた同社株は、9月28日の6390円の高値を付けてから急落する。

2営業日後の30日終値は直近高値から34%下落。この日にクラフトマンさんは買い出動し、1日のうちで決済を終え、翌日にポジションを持ち越さないデイトレードと、数日から数週間程度の期間で1回の決済を行うスイングトレードを1カ月超にわたり繰り返した。

この間、実際に株価は4000~5000円のレンジで上下した。そうした中で本人が22回売買したうち8回では約3400万円のリターンの獲得に成功したものの、残り14回の売買で生じた5400万円の損失を吸収するには至らなかった。

1回あたり1億円弱、時には4億円の資金を投下

原因の1つは、持ち味の「集中投資」にこだわりすぎてしまったこと。1回あたりの売買で少ないときで1億円弱、多いときで4億円の水準で投下。「流動性を無視したポジション量だった」(本人)と振り返る。

クラフトマンさんが同社株を取引していた期間の1日あたりの売買代金は、概ね55億~200億円で推移していた。そこから計算すると、クラフトマンさん1人で、少ない時でも1日の売買代金の1%ほど、多い時で9%程度の売買シェアを占める状況だった。

自身の買いと売りが、株価を上下に振らすことになり、相場のモメンタム(勢い)を利用する手法が、自身が生み出したモメンタムに狂わされるという皮肉な状況に陥ってしまった。

これまでとは違う局面を目の当たりにして、焦って損失を取り戻そうとするなど冷静さを欠いた取引を重ねてしまった。それによって「確率変数の収束」の理論に基づいて1つの銘柄で売買を繰り返す手法が効かなくなっていった。

利確のタイミングも狂いが生じだ。本人のこれまでの経験則では、急落後のリバウンドは長続きしない。そのため含み益が生じたら早めの利確を心がけていた。

ところがチェンジの取引では、損失の取り返しに焦って、利確を先送りすることが多々あった。それによって、株価が値下がりに転じて含み益が減ったり、含み損を抱えてしまったりすることがあった。

短期投資の主な改善点は2つ

こうした失敗を重ねてきたことを踏まえ、クラフトマンさんは2つの改善策を講じようとしている。それが、

・期待リターンの見積もりの精度を高める

・状況に応じた利確のイメージを明確にする

――ことだ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。