「第2次・世界金融緩和合戦」、狙うべきは「低成長高利回り銘柄」

大川智宏の「日本株・数字で徹底診断!」 第25回

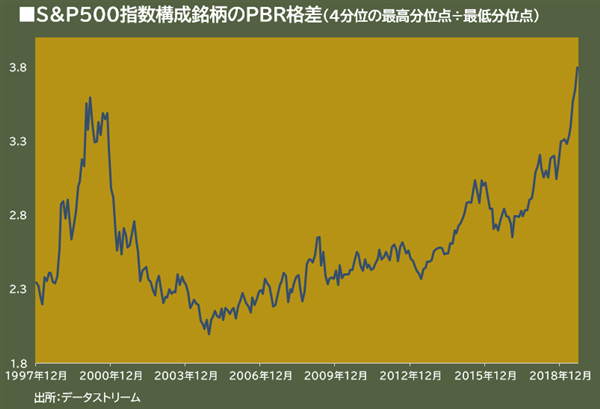

その格差は、特にPBRでバブルの醸成と崩壊を引き起こした1990年代末~2000年代初頭に起きた「ITバブル」を超える水準にあり、異常な資金の偏在が進んでいます。下の図は、S&P500指数構成銘柄のPBR格差の推移を示しています。

上の図は株式市場全体、個別銘柄ともに、現在の市場のドライバーは成長期待に対する過大評価ということで概ね説明がつきます。そして、ITバブルを教訓とし、中央銀行や規制当局は市場のバブルが急拡大、崩壊しないように、様々な政策を用いて景気をコントロールしてきたわけです。成長が過熱しそうな(した)場合は引き締めとして利上げを、成長が減速しそうな(した)場合は緩和として利下げを、それぞれ機動的に実施してきました。

以上を踏まえると足元で先進国、新興国を問わず緩和競争が急加速している背景は、「もはや世界的な成長が見込めない」ということになります。これが構造的な景気後退に至るのか、一過性のものなのかは慎重に見極める必要があるでしょう。

その中でトランプ大統領が今回の0.25%の利下げを「(利下げ幅が小さいことに)失望だ」と痛烈に非難しているくらいですから、少なくとも目先は利下げや量的緩和の拡大を中心とした金融緩和政策は進行していくものと想定されます。言い換えれば、この程度の利下げでは成長の減速は補いきれない、それくらい世界経済は大きな岐路に立たされているという見方をする人間が少なからず存在していることに他なりません。

しばらく緩和傾向が続く前提で考える2つの投資アイデア

足元で急速な緩和競争が勃発している中で、投資家はどのように立ち回っていけばよいでしょうか。これについては、前述の通りこの緩和レース(景気後退懸念)がいつまで続くのかという前提によって大きく異なってきます。今回はトランプ大統領のスタンスを信じて、しばらくの間は緩和的な状態が継続する前提でアイデアを考えてみます。

また、日本はマイナス金利実施前後で金利がまったく動いていないことや、現在は日本よりも米国の経済状況に大きく依存することを鑑みて、米欧の長期金利と株式を考え方のベースとし、それを日本株に当てはめます。

考えられる条件は以下の2点です。

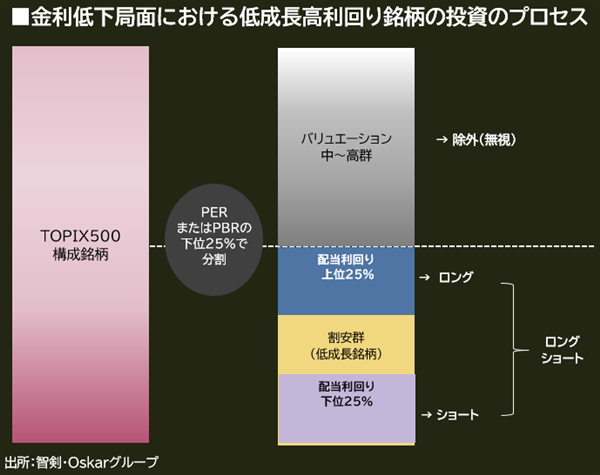

| ① | 短期的には成長が期待できないため、高成長期待(割高)銘柄には手を出さない。 逆に割安銘柄はそもそも投資家に保有されていないことから、後退懸念が出ても売られにくい。 |

| ② | 金利低下局面では、債券利回りの低下によって株式の配当利回り(益回りを用いる場合もある)が上回り、株式が選好されやすい。その中でも、特に債券代替としての高配当株の投資魅力度が増す。 |

まず、①について考えます。ここでは割安銘柄を積極的に買うというよりも、高成長な割高銘柄を、心を鬼にして無視することです。市場全体の成長期待は後退していても、個別に見れば現在のように景気の過渡期にある状態では成長性が残存する銘柄も多々存在します。そのため安易に空売りを仕掛けると踏み上げられてしまうリスクも多々あります。成長性の判断としては、高PERか高PBR株が一般的かもしれません。

次に②について考えます。ここでは単純に配当利回りを用いればよいでしょう。実際に、米国株の配当利回りと10年債利回りを比較すると、その格差(イールドスプレッド、10年債利回り―配当利回り)は2019年半ばからマイナスへと転じています。株式市場に資金が入り込みやすく、かつ高配当株が相対的に魅力的となる局面です。

これらを総合して、今回は便宜的に次ページの図に示した手順で、銘柄を抽出して効果を検証してみます。

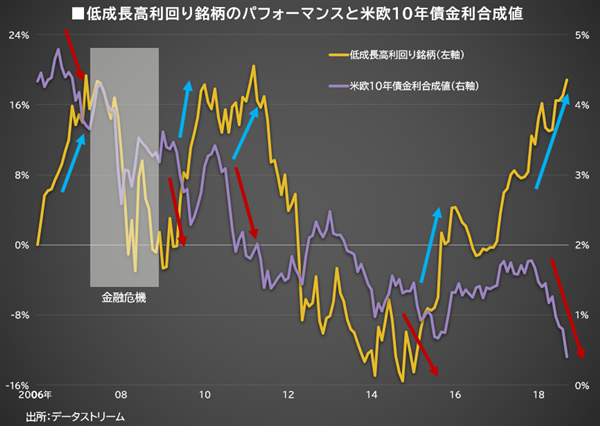

そして、実際にパフォーマンスを検証したものが、以下の図になります。全てを表示すると図が複雑になるため、ここではPER、PBRそれぞれのポートフォリオを合成したもののパフォーマンスと、参考までに米国および欧州の10年債の金利の平均値も表示しています。

眺めてみると、大変興味深い傾向が見られることが分かります。2008年から2009年の金融恐慌時は混乱を見せるものの、それ以外の期間では多くの場面で欧米の金利と低成長高利回り銘柄のパフォーマンスは逆相関の関係性を有しています。特に、直近の急激な金利低下時にも、それに呼応するかのごとく強いパフォーマンスを見せています。

つまり、経済が不安定化して金利が低下する中では、高成長銘柄の見極めは難しく手を出しにくいですが、そもそも低成長が見込まれている銘柄は配当利回りの観点で買われやすくなる、ということです。

バリュートラップに巻き込まれる危険を払拭してチャレンジ

一般に、配当利回りを含めた割安株投資は、「安かろう、悪かろう」というバリュートラップに巻き込まれてパフォーマンスが悪化するというのが昨今の常識ではありますが、成長銘柄を思い切って捨てることで初めて機能するという、あくまで今の局面に限定された例外的な投資アイデアといえそうです。

参考までに、当該戦術の銘柄リストを添付しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。