不透明な今こそ、3年先の未来に投資して勝つパラドックス戦術

大川智宏の「日本株・数字で徹底診断!」 第20回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

世界的に、景気の見通しが不安定さを増しています。この火種である米中の貿易戦争は、G20開催時の米中首脳会談によって第四弾の追加制裁は免れたものの、第一弾から第三弾までの課税は維持されたままであり、紛争が解決したわけではありません。言い換えれば、今後も急に交渉が悪化、決裂する可能性もあり、まさに一寸先は闇といった状況です。

これに加えて、今度は米国内でトランプ大統領とFRB(米連邦準備理事会)との間で「金利戦争」が激化し始めています。これは、金利低下・ドル安誘導をさせたいトランプ政権と、金利上昇・ドル高政策(少なくとも現状維持)を主張するFRBとの間の激しい争いです。

トランプ大統領のツイッターや講演の内容からは、常にFRBの引き締め政策を厳しく非難する内容が発せられ、FRB側もこれに対して毅然とした態度を崩さずに中央銀行の独立性を強く主張するなど、両者の溝は深まるばかりです。

米金利の先行きに、市場の期待とFOMCメンバーの間に温度差

市場では、トランプ大統領側が押し切るとの見方が強いようで、米国の短期金利は政策金利のフェデラルファンド(FF)レートを大幅に下回って下落を続けています。もちろん、製造業や住宅を中心とした弱い経済指標も、緩和方向への政策転換への期待を後押ししているのは間違いありません。

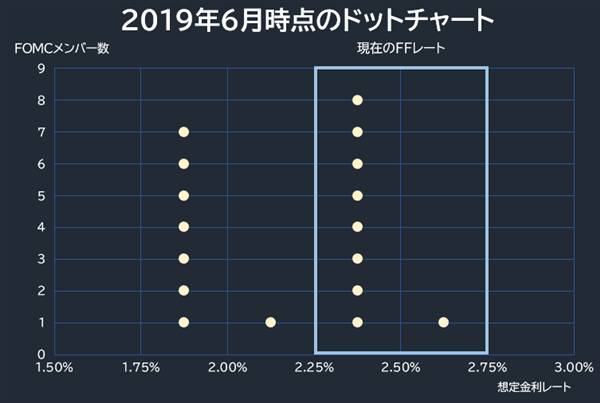

しかし、実は、FOMC(米連邦公開市場委員会)のメンバーの金利予想を示した通称「ドットチャート」を見ると、金利が低下するという見通しを持っているのは半数で、もう半分は金利の現状維持、または上昇と見ているようです。

トランプ陣営、そして市場の金利の織り込み具合と比較すると、その温度感には大きな隔たりがあるようです。そして、実際に金利の行く末を左右するのはFOMCであって、トランプ大統領ではありません。

つまり、米中貿易戦争のみならず、米国内金利戦争までもが泥沼化しており、特に短期的にはどのように事態が転ぶのか予想もつかない状況になっています。しかも、どちらの争いも世界経済を大きく揺さぶるインパクトを有するものであり、それが丁半博打のような性格を持っているのですから、手に負えません。

さて、こうした状況で最も困るのが、いわゆる「ファンダメンタルズ投資」を主戦略とする投資家です。ファンダメンタルズ投資は、一般に業界動向や企業の事業戦略、収益性を徹底的に分析し、利益成長を予想して銘柄に投資する基本的な手法です。

当然ながら、この環境では、株価予想の根幹をなす業績予想、利益成長の信頼性が乏しく、投資指標として機能不全に陥ることになります。どれだけ精緻な分析であっても、トランプ大統領の一言やFRBの判断ですべての前提が崩れ去ってしまう可能性も高いといえます。

チャイナ・ショックや米中貿易摩擦は1期先予想PERが冴えない状況に

実際に、1期先の予想EPS(1株利益)成長率を基に投資したいわゆるグロース・ファクターの投資効果を見てみたいと思います。今回の分析では、特に断りがないかぎり母集団はTOPIX(東証株価指数)500構成銘柄とし、予想EPSはコンセンサス成長率を使用しています。

またパフォーマンス(運用成績)は、EPS成長率を基に銘柄を5分位で分類し、高群をロング、低群をショートしたロングショートの累積パフォーマンス(月次)を計測しています。

時期によってブレが大きいですが、全体としてはネガティブな効果を生み出してしまっています。言い換えれば、利益成長が高いと見込まれている銘柄が評価されていないということです。

特に、チャイナ・ショック後の2016年前半~後半、米中貿易摩擦が本格化した18年などは強いマイナスのリターンになっています。つまり、期先1年程度の成長予想は目先のマクロの不確定要素によってその信頼性を失いやすく、安定的にリターンを獲得するのには不十分であると考えられます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース