5年未満で25倍の底力に、「データ」「決算モメンタム」「深追い禁止」の3拍子あり

第11回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

| Toshiさん(30代・男性・兼業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 8500万円 | |

| 累積投資元本 | 400万円 | ||

| 累積リターン | 約1億円 | ||

| 投資スタイル | 決算モメンタムのある中小型株 | ||

| 主な保有期間 | 3カ月程度 | ||

| 保有銘柄数 | 10~20銘柄 | ||

| 投資開始年 | 2016 年後半 | ||

| 他の投資対象 | 特になし | ||

| 自身の性格分析 | 好奇心旺盛でムダが嫌い | ||

| 好きな言葉 | 仮説検証 | ||

| Toshiさんとは: サラリーマン投資家。 2016年後半に元手400万円で株式投資を本格投資指以降、好成績を続け、 現在は25倍の約1億円に到達。 決算で勢い付いた銘柄に乗る手法で、得意なデータ分析を駆使しその精度を上げる。 短期間で高リターンをはじき出したのは、高校時代に始めた事業からの学びや 実力派投資家の教えが影響している。 | |||

本コラムの記事一覧を見る

第1回「株探-個人投資家大調査」の回答者から選抜した「強い投資家」の3番手として登場するのは、30代の若手投資家Toshiさん(ハンドルネーム)。昼間は忙しく会社で働くサラリーマン投資家だ。

投資に割ける時間が限られている中、Toshiさんは株式投資を2016年後半に本格スタートさせてから4年後の20年末には、400万円の元手を25倍に膨らませたすご腕さんだ。

足元の運用資産は、リターンから出金分を差し引いた8500万円になる。好成績を上げてきた中でも目をみはるのが、大きなショックが2度襲った2018年のパフォーマンスが、前年比4倍以上だったことだ。

覚えている人も多いだろう。この年は、春先に米国発の「VIXショック」の大幅調整が株式市場に襲いかかり、年末には「クリスマスショック」とも「FRBショック」とも呼ばれる急落がダメ押しで到来した。これによってこの年の日経平均株価は、年率で12%の下落となるなど、散々な1年だった。

ところがToshiさんは、この年、主にGunosy<6047>などに集中投資し、絶不調の市場平均をよそに前年から4.6倍に資産を膨らますことに成功した。実はこの大躍進の前後の年でも、資産をそれぞれ2倍にしている。

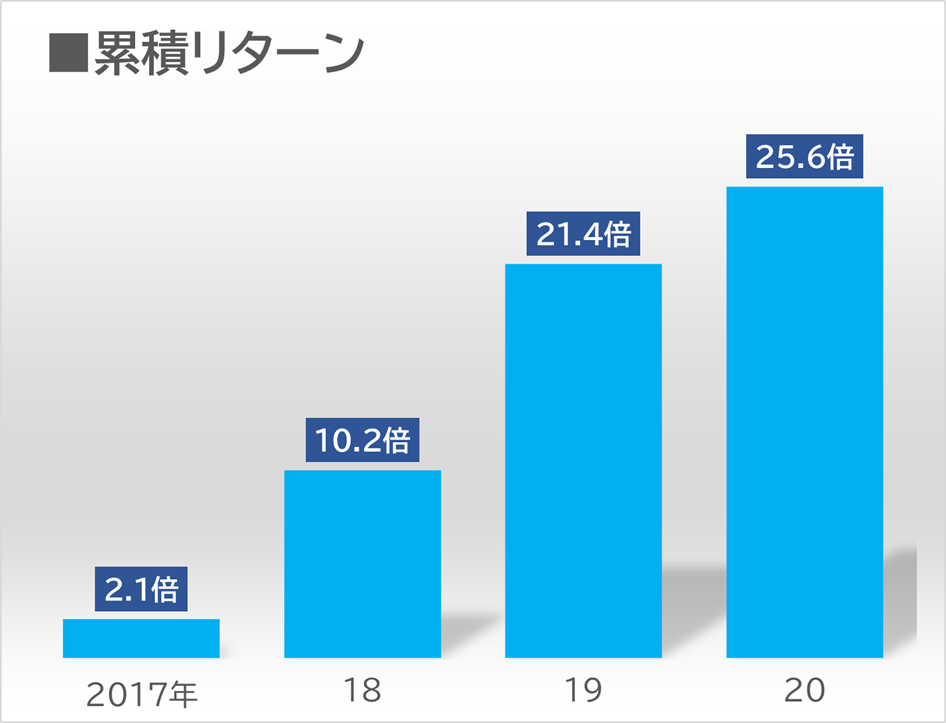

つまり17~19年の3年間に、年間成績が2.2倍→4.6倍→2.1倍と大躍進を遂げているのだ。コロナ禍の20年はそれまでと比べると振るわない年になったが、プラス・リターンを維持し、20年末には累積リターンが25倍ほどに拡大している。

■Toshiさんの累積リターン(左)と年率リターンの推移(右)

|  |

「変化」「隠れた実力」に着目、決算モメンタムに乗る

サラリーマンで投資に割ける時間が限られる中、5年に満たない期間で好成績を上げたToshiさんの投資スタイルとはどんなものなのか。

そのやり方は、決して奇をてらったものではない。企業が四半期ごとに発表する決算内容を材料として、株価上昇に弾みがつく「決算モメンタム」が出た銘柄に次々と乗っていくのが、この約4年間、実践してきた投資法だ。

決算内容を材料にするという点では、当シリーズの1番バッターで登場したみのうさん(ハンドルネーム)の手法に似ている(参考)。

大まかな段取りは、まず、企業が公表する四半期決算の内容を発表日の夜にチェックして、主に売上高に注目して成長性が感じられるものを拾い出していく。

その過程で、「おっ」と思った企業をデータで徹底分析し、目標株価を算出。現在の株価と比べて、目標株価が大きく上に乖離している銘柄に、翌日の寄り付きから買い出動していくというやり方だ。

Toshiさんが特に力点を置いているのは、

| 1. | 「隠れた実力」や「変化」を成長パワーとして、ファンダメンタルズが良好な銘柄に注目する |

| 2. | 勝負の時期を決算後のモメンタムに弾みがつく時期に特化すること |

| 3. | 期待に反して値下がりしたら潔く、素早く降りる |

―― だ。

中でも「2」の決算直後の株価が動くタイミングに取引を集中していることが、Toshiさんの大きな特徴だ。兼業投資家という時間に限りがある中で、効率よくリターンを狙うために時間集中投資戦略を取っている。

の"集中投資"と3に挙げた自分の見誤りを認め、あっさりと手を引く潔さが、約4年という短い期間で400万円を25倍に"化かした"真髄だ。

ではこれから、具体的な成功例を見ていこう。最近、好リターンを得たものに、昨年20年に投資していたセルソース<4880>、プレミアアンチエイジング<4934>がある。

渋め決算はむしろチャンスとなったセルソース

セルソースは、脂肪・血液由来の細胞加工など再生医療関連や化粧品の開発・販売を行う会社で、政府による「不妊治療」の助成金増額の方針が打ち出されたことが追い風となり、その関連銘柄としても人気化した銘柄だ。

同銘柄のケースでは、「見かけの決算はイマイチだけど実力派」という発想で、決算内容が一時的に振るわないのはむしろチャンスと見て、決算発表直後に買い出動した。

もともとセルソースは、手掛けるビジネスが「オンリーワン」と思えるもので、投資家仲間の間では期待銘柄として話題になっていたこともあり、19年の10月末の上場時から、Toshiさんのウォッチ銘柄の1つだった。

だが、上場来、株価は急ピッチで上昇しており、常に割高と思える水準を突っ走っていた。それもあり、なかなかチャンスと思える買いポイントを見付けられずにいたのだ。

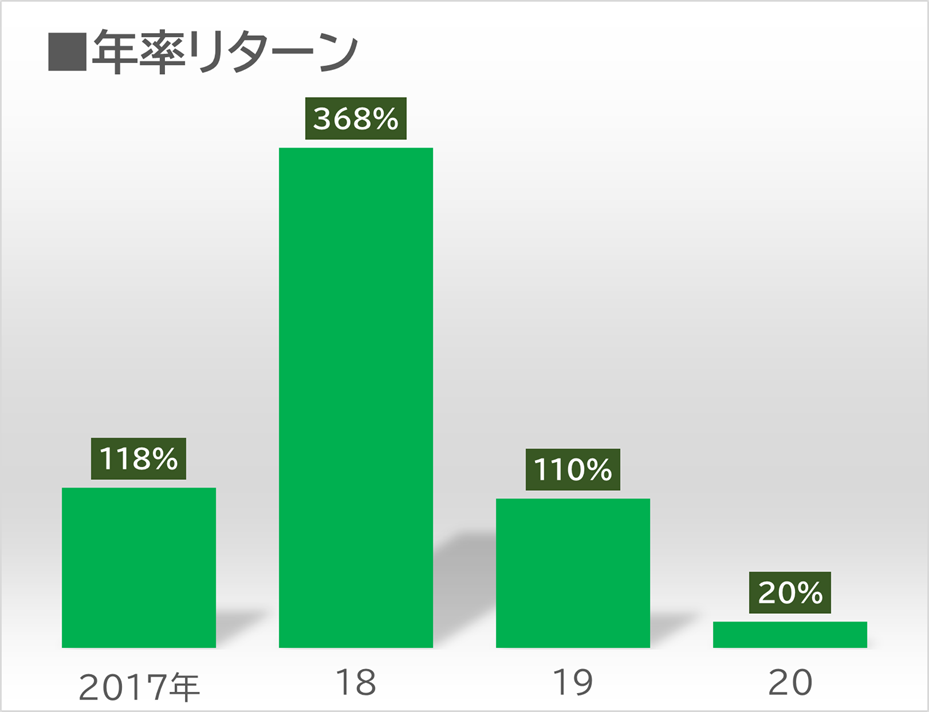

■『株探プレミアム』で確認できるセルソース<4880>の四半期決算の成長性推移

そうした状況下、20年9月10日、同社の20年10月期第3四半期(19年11月~20年7月)の決算発表で、Toshiさんにとっての買いチャンスが到来する。

その決算内容は上の表の赤で示した部分。前年同期比は表示されていないが、緑で囲った過去の四半期を振り返ると、売上高や利益に伸び悩みが感じられる内容だった。

本来、決算で利益の伸びを重視するToshiさんの投資法では、イマイチ決算はスルー案件だ。だが、じっくり考えた末、これをむしろチャンスと見る。

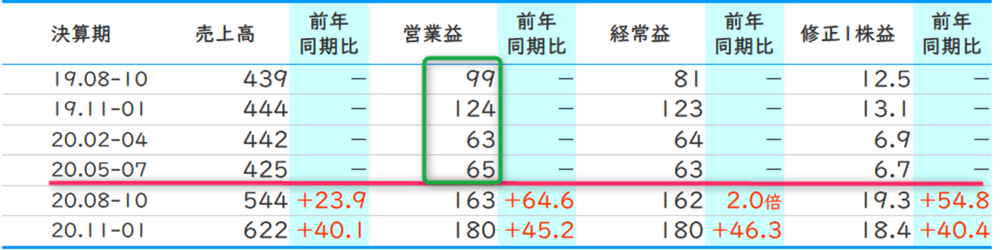

■セルソースの日足チャート(2020年6月中旬~21年1月中旬)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

社長の決算説明動画から製品の受託件数の伸びを見逃さず

昨年9月10日の発表当日、同社の社長が登場した決算説明の動画を見て「足元の振るわない決算は一時的なもの、次の決算は隠れた実力が奏功して好決算を打ち出すはず」と確信を持つことに。

前日までの株価は停滞していた中で、翌11日の寄り付きも株価がそれほど跳ね上がっていないことを確認して買いを入れた。

株価も決算も振るわない状況にあった中で、自信を持って買いの行動に出られたのは、セルソース社長の説明から、同社の製品の受託件数が伸びていることが分かったから。

かつ、過去の売り上げと受託件数との相関から、1件あたりの受託がはじき出す売上高の伸びを計算した。これらから、次の決算時は売り上げの伸びが好調になると、試算できた。

最終的には、Toshiさんと同じ見立てをした投資家が多かったのか、株価は寄り付き後に大きく上昇。高いボラティリティ(株価の変動率)を伴いながらも、わずか4営業日で50%近く跳ね上がる。以降、10月23日に株価が大崩れする前のタイミングで利確し、この上昇の大半をうまくさらった。

広告費効率化で利益の伸びしろ広がるプレミアアンチエイジング

もう1つ、基礎化粧品の製造と販売を手掛けるプレミアアンチエイジング<4934>のケースでは、変化を伴う成長性を評価し買い出動に至る。

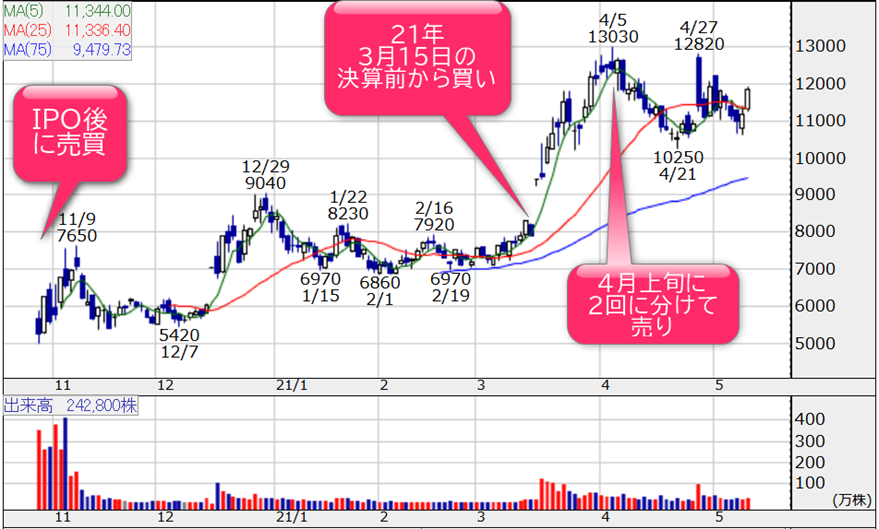

同社株については、20年の10月末のIPO(株式新規公開)後に一度売買して利益を得た後、今年21年3月15日の決算発表前から再び買いを入れ、さらに買い増しも行う。

その後、4月上旬に2度に分けて利確へ。同月7日に大きな陰線が出現したタイミングで全て手仕舞う形となった。

プレミアアンチは、売上高、利益ともに高成長を遂げており、Toshiさんが理想の投資先として期待する典型パターンのような存在となる。

■プレミアアンチエイジングの日足チャート(20年10月下旬~21年5月中旬)

投資に際して計算した目標株価は、第1段階では1万4000円~1万5000円と見ている。これらから上値の余地があると考え、株価上昇の動きを追っている。

同社の目標株価を算出するにあたっては、IPOから歴史が浅いこともあり、IPO申請時に提出される開示資料や目論見書を読み込み、会社側が予想するEPS(1株当たり当期純利益)を参考にした。

投資判断の重要ポイントとした「変化に期待する」という点では、現在、人気女優の米倉涼子をテレビCMに起用するなど、積極的に投入している広告宣伝費の効率化が進む点に着目している。

足元では『DUO』『CANADEL』など、看板商品を多くの消費者に周知させることに力を入れる中、広告費増加分を上回るピッチで売り上げが伸びている点を評価する。

化粧品は原価率が非常に低いため、広告費(販促費)の効率化が進めば、売り上げさえ上がっていれば自動的に利益率は高くなると捉えており、この点が今後に期待をかける材料の1つとなっている。

「変化に投資するのが好き」と話すToshiさんは、このプレミアアンチでの事例のほか、企業の「ウミ出し」が起こるケースにも着目する。つまり、業績を押し下げている要素を構造改革などで吐き出すことで、その後は大きく飛躍できるポテンシャルがあるものにも注目しているのだという。

■『株探プレミアム』で確認できるプレミアアンチエイジングの通期業績の収益性推移

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。