早くも昨年超えの「バガー銘柄」、その特徴は

大川智宏の「日本株・数字で徹底診断!」 第108回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「その株は本当に割安× 信頼性PERで算出した割安株50&割高株50」を読む

日本株市場は方向感の定まらないレンジ相場が続きます。そうした環境も影響してか、ワークマン<7564>やMonotaRO<3064>、神戸物産<3038>といった成長性とテーマ性を兼ね備えた「テンバガー(10倍株)」が注目されたのも、遠い昔のように感じられます。

米国の金融引き締め長期化や世界景気後退の懸念が広がる中では、テンバガーになるようなスター銘柄を見つけるのは、難しいのでしょうか。

達成する期間をどこまで広げるかによりますが、テンバガーまで化ける数は限られています。業績のみならず投資家の期待を膨らます「バズる」要素が加わることも、必要とされる面があるからでしょう。

では、10倍とは言わずに、2倍以上と基準を下げてみるとどうでしょうか。

「バガー銘柄」は毎年必ず出現、今年はすでに昨年の2倍水準

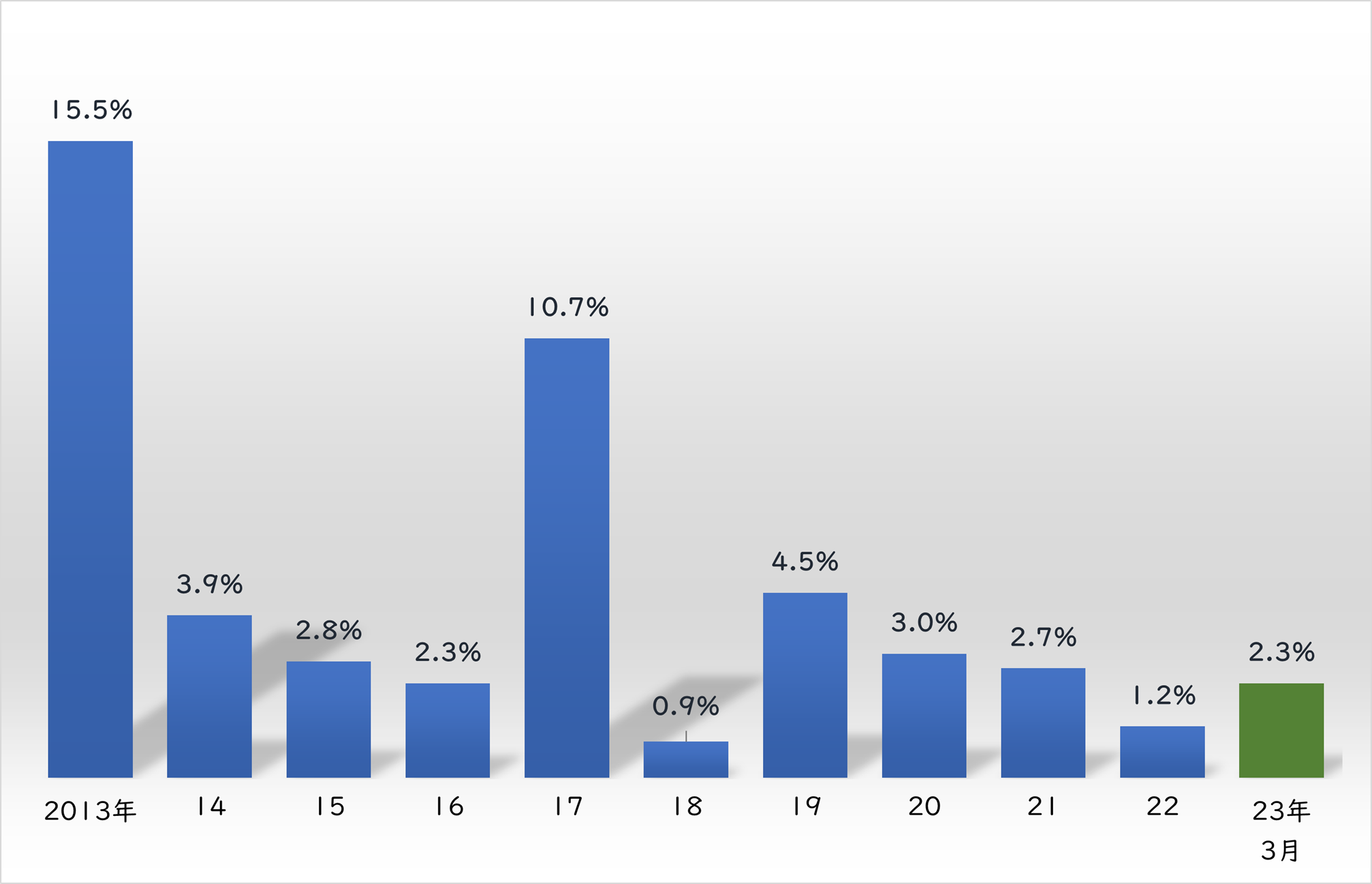

2013年から22年までの過去10年間で、1年間で株価が2倍以上になった「バガー銘柄」の数を調べ、各年の全上場銘柄に占める割合を見てみました。

黒田バズーカーと呼ばれる異次元緩和が始まった13年、そして17年は全上場銘柄に占める割合は10%台の水準でしたが、それ以外の年は5%未満で推移しています。そうした中で22年は、前回の景気後退入りとなった18年に次いで低い水準に落ち込んでいます。

とはいえ下のグラフが示すように、1年間でバガーを達成する銘柄は確実に現れています。さらにいえば、今年に入ってからのバガー銘柄は増加傾向で、3月1日時点で全上場銘柄に占める割合は2.3%と、昨年の1.2%の2倍近い水準になっています。

■年末時点で過去1年間に株価が2倍以上になったバガー銘柄の割合

出所:リフィニティブ・データストリーム

その背景には、リオープン(経済再開)やインバウンド(訪日外国人)などの期待によって日本経済が浮揚に向かい始めたことが追い風になっているのかもしれません。

この追い風に乗るバガー銘柄が今後も増加し続けるとしたら、どのような特徴を持つ銘柄なのか。それを探るために、足元から1年前の間に出現したバガー銘柄の特徴を見ていきます。

過去1年でのランキング、トップはEインフィニ、次にCANBAS

まず、過去1年間でバガーとなったのは87銘柄ありました。このうち上位20銘柄を一覧したのが以下の表です。

■過去1年間の株価騰落率の上位20銘柄

| 銘柄名<コード> | 市場 | 過去1年間 株価騰落率 | 事業内容 |

| Eインフィニ<7692> | スタンダード | 955% | 電気ガスの小売事業 |

| CANBAS<4575> | グロース | 692% | 創薬バイオベンチャー |

| Aバランス<3856> | スタンダード | 682% | IT関連、グリーンエネルギー |

| 円谷フィHD<2767> | プライム | 508% | エンタメ、パチンコ |

| スポーツF<7080> | グロース | 399% | 体育会・アスリート特化人材採用 |

| ナガホリ<8139> | スタンダード | 339% | 宝飾品輸出入、販売 |

| タカトリ<6338> | スタンダード | 284% | 加工機械、半導体 |

| FHTHD<3777> | グロース | 247% | IT関連、環境事業 |

| Gセキュリ<4417> | グロース | 242% | サイバーセキュリティ |

| セイヒョー<2872> | スタンダード | 226% | アイスクリーム、氷菓子 |

| 東京通信<7359> | グロース | 222% | インターネットサービス |

| GCジョイコ<6249> | スタンダード | 221% | 遊技機用プリペイドカード |

| 買取王国<3181> | スタンダード | 217% | リユース・リサイクルショップ |

| セルシード<7776> | グロース | 195% | 再生医療 |

| バンクオブイ<4393> | グロース | 193% | ゲーム |

| 合同鉄<5410> | プライム | 180% | 鉄鋼、鋼材 |

| 和弘食品<2813> | スタンダード | 180% | 業務用調味料 |

| 広済堂HD<7868> | プライム | 171% | 印刷、求人フリーペーパー |

| ケイブ<3760> | スタンダード | 171% | ゲーム |

| アルメディオ<7859> | スタンダード | 170% | 音楽用CDプレス |

上位20社のうち10テンバガーを達成した(騰落率900%を超えた銘柄)のは、アースインフィニティ<7692>の1社のみです。

同社の株価は足元で急落しており、注意を要します。一方で、日経平均がレンジ相場を形成してきた中で、Eインフィニ<7692>のように10倍化したり、8倍や6倍ないし5倍程度に上昇したりした銘柄は複数あります。これらから、どんな相場でも株価を大きく上昇させる銘柄があることは、踏まえておきたい点です。

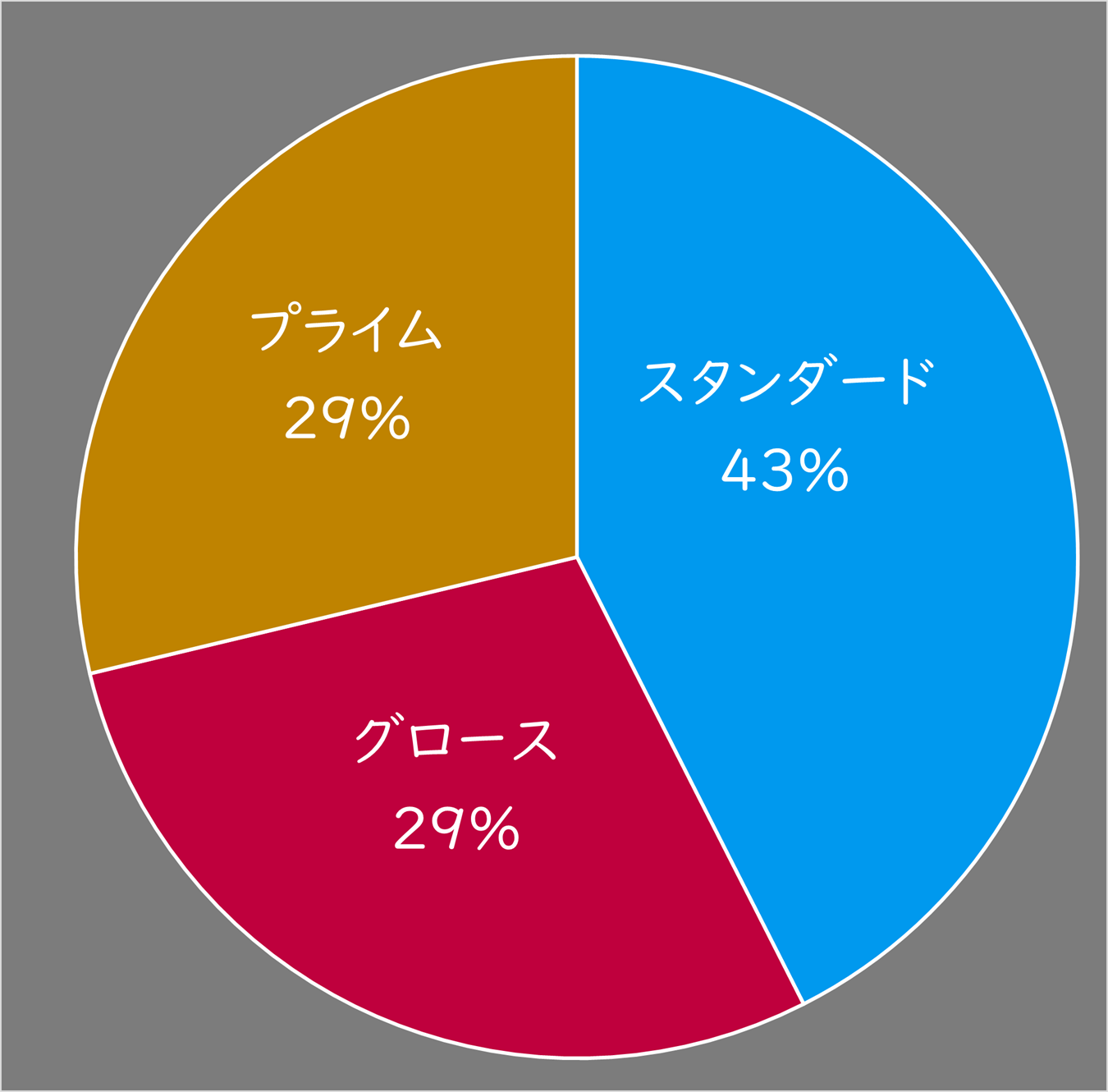

では、直近1年のバガー銘柄には、どのような特徴があるのでしょうか。上場市場別の構成比を見ると、東証スタンダード市場に所属する銘柄が最多となり、そしてグロースとプライムがほぼ同数になります。

ただし、プライム銘柄は1800超に対して、グロース銘柄は500超であることを踏まえると、次なるバガー銘柄はスタンダート銘柄、そしてプライムよりはグロース銘柄から探す方が効率は良いでしょう。

■バガー87銘柄の上場市場別の構成比

出所:リフィニティブ・データストリーム

1年前時点の時価総額の規模では、どうでしょうか。値動きが軽い「中小型銘柄が多いだろう」と推測できる中で、分析すると中小型どころかそれよりも小さいマイクロ・キャップ株が多いことが分かります。

下の表のように、その平均値は71億円、中央値でも120億円なので、概ね100億円より小さい銘柄が最もバガー銘柄化しやすい、と考えられそうです。

■バガー87銘柄の1年前時点の時価総額統計値

| 平均値 | 71億円 |

| 中央値 | 120億円 |

| 最大値 | 1562億円 |

| 最小値 | 6億円 |

ちなみに、最大値である時価総額1562億円の銘柄は石油資源開発<1662>で、昨年の資源高や中国の景気回復による需要の増加期待、事業再編と増配といった経営判断が功を奏して株価が押し上げられたものと思われます。

この銘柄以外に、時価総額が1000億円を超えるバガー銘柄はありませんでした。2番手は産業機器の専門商社の伯東<7433>で593億円になります。また、最小値の6億円の銘柄は搬送機器や大型ラックなどの物流製品が主力のヤマト・インダストリー<7886>になります。

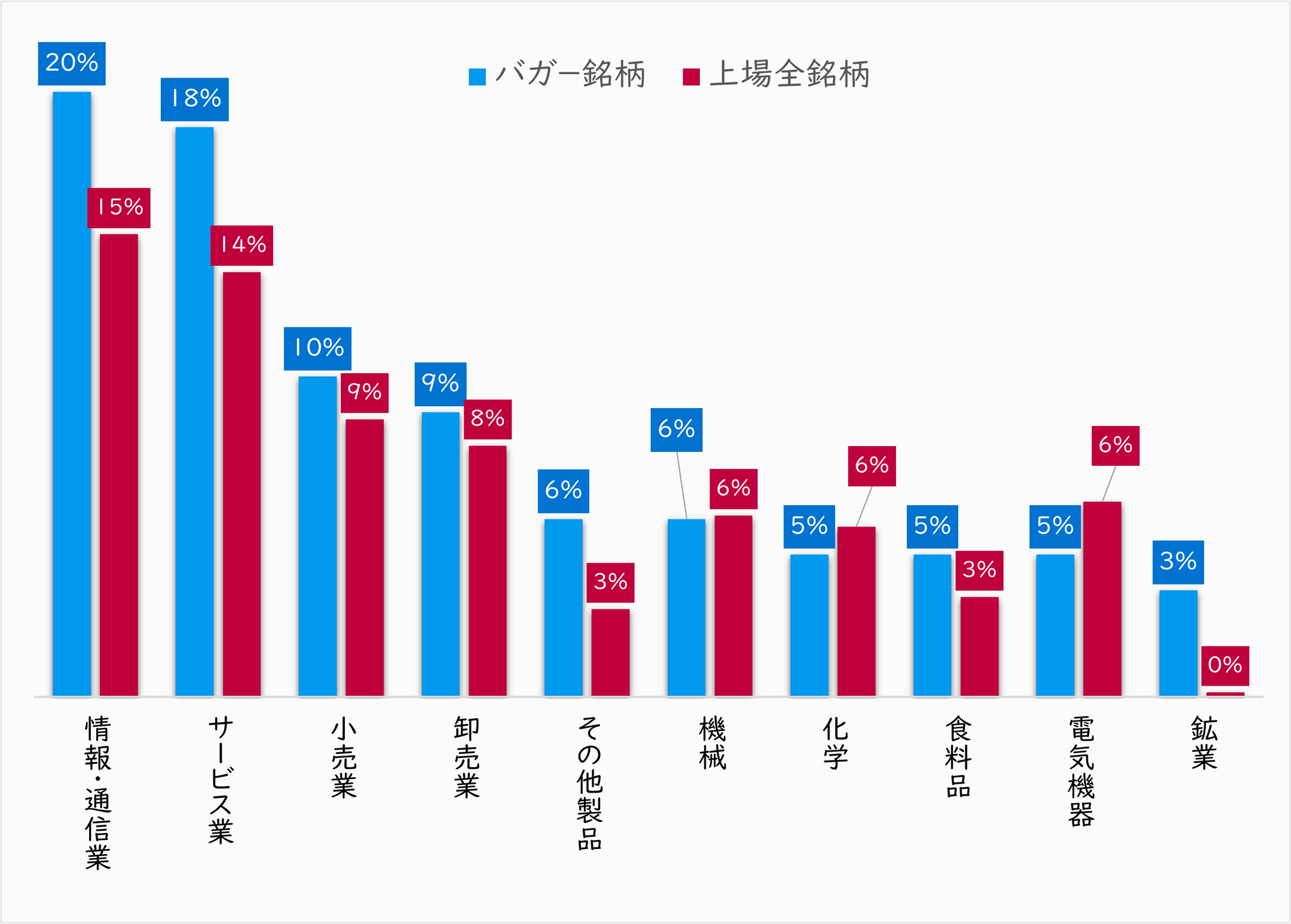

業種のトップ3は「情報通信」「サービス」「小売」の順

業種に占める割合をランキングしたのが、以下のグラフです。業種分類は東証33業種を採用し、上場銘柄全体の割合とも比較しています。

トップは「情報通信」、次に「サービス」と続き、3位は「小売」と、内需・ディフェンシブ系が主体となっているようです。トップ2の「情報通信」と「サービス」は、そもそも上場銘柄全体での割合も高いのですが、バガー銘柄については、全体の割合を上回る水準になっているという特徴が出ています。

■バガー87銘柄の業種トップテン(左から多い順)と上場銘柄の割合

出所:リフィニティブ・データストリーム

次いで、投資指標と成長率を見てみます。こちらも、時価総額同様にバガー銘柄全体の各種指標を算出し、平均値と中央値で統計値を出しています。

実績ベースのPERの中央値は26.7倍

マイクロ・キャップが大半であることから、コンセンサス予想などが取得困難であるため、まずは実績値から確認します。

■過去1年のバガー銘柄の投資指標と成長率(実績値)

| 種別 | PER | PBR | 配当 利回り | ROE | EPS 成長率 |

| 平均値 | 13.8倍 | 1.20倍 | 0.09% | 8.6% | 24.5% |

| 中央値 | 26.7倍 | 2.83倍 | 1.11% | 12.6% | 109.2% |

PER(株価収益率)とPBR(株価純資産倍率)はともに中央値が高めに対して、配当利回りは低めになっています。EPS(1株当たり当期純利益)成長率を見ても分かるように、現在進行系の成長を展開している銘柄がほとんどなので、割高銘柄が多くなることは当然かもしれません。

一方で、単純に期先の成長性を織り込んでいるというよりも、まだ利益が出るようなビジネスサイクルに達していない、という面も影響していそうです。

ROE(自己資本利益率)については、平均値が8.6%と上場企業の平均並か、やや高めといったところでしょうか。

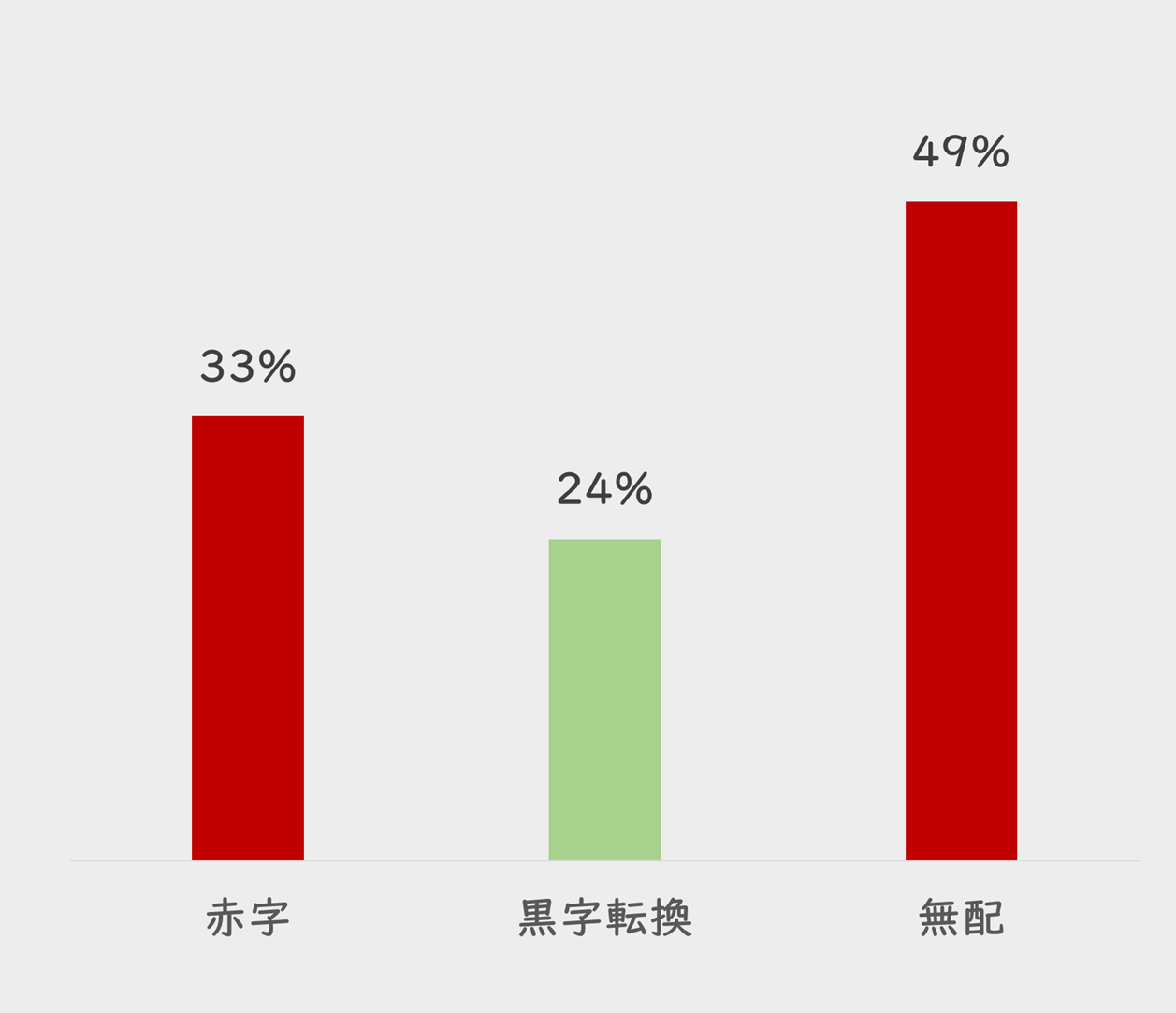

赤字銘柄は3分の1、無配銘柄は半分

次に、バガー銘柄のうちで赤字状態にある銘柄、黒字転換化した銘柄、そして無配状態にある銘柄の割合を見ると、以下のようになります。

■「バガー銘柄」の赤字と黒字転換と無配の割合

出所:リフィニティブ・データストリーム

赤字、もしくは黒字転換した段階の銘柄を合わせると、バガー銘柄全体の半数以上を占め、無配銘柄もほぼ半数となっています。

バガー化する銘柄は、現時点では事業が軌道に乗っていないか、ようやく好転し始めたばかりのため、配当などの還元よりも事業投資を積極化させている段階であることがいえそうです。

現状は赤字近辺なので危険度は高いですが、倍以上に株価が膨れ上がる銘柄を狙うには相応のリスクを負う必要があるということでしょう。

12カ月先コンセンサス予想でも、EPS成長率は高水準

コンセンサス予想が取得できる銘柄に絞って、投資指標を集計したのが以下の表です。数字は12カ月先コンセンサス予想です。

こちらもPERは25倍前後と高めで、配当はほぼ支払っていない銘柄が多いようです。EPS成長率を見ると、平均値は60%を超えており、典型的な「今後の成長期待の高い銘柄」となっています。

■過去1年のバガー銘柄の投資指標と成長率(コンセンサス予想値)の状況

| 種別 | PER | PBR | 配当 利回り | ROE | EPS 成長率 |

| 平均値 | 25.6倍 | 0.67倍 | ―― | 7.3% | 61.3% |

| 中央値 | 26.1倍 | 3.01倍 | 0.78% | 11.8% | 70.7% |

赤字銘柄が恐ろしいと感じる場合は、すでに黒字転換を達成して配当支払いがなく、予想成長率が高い銘柄を選べばリスクはある程度軽減できるかもしれません。割高な銘柄を意図的に選ぶ必要はないので、PERやPBRについては特に意識する必要はないでしょう。

以上を基に業種、時価総額、配当、EPS成長率の条件でバカー化する要素を含む銘柄の一例を次ページに掲載します。あくまでも足元の傾向を基にしたスクリーニングであることを踏まえて、ご覧ください。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。