「第2次・世界金融緩和合戦」、狙うべきは「低成長高利回り銘柄」

大川智宏の「日本株・数字で徹底診断!」 第25回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

FOMC(米連邦公開市場委員会)は今月、米国の短期金利の指標であるFF(フェデラルファンド)金利を今年2度目の利下げを実施しました。利下げ幅は事前の予想通りの0.25%と特にサプライズはなく、大きな注目を浴びた割には市場の反応も限定的でした。

ただ、FOMC委員の間では、今後の利下げの是非について意見が割れており、市場では年末までにさらに0.25%の利下げを期待する声が大きくなっています。この見通しを巡って、年末までにもう一波乱あるかもしれません。

また欧州も同じ今月に、預金金利のマイナス幅を0.4%から0.5%へと深堀し、昨年末に終了してばかりの量的緩和(TLTRO3=銀行への長期資金供給)を再開しました。ドイツをはじめとした欧州の悲惨な経済状況を見れば当然の措置ともいえますが、中央銀行が機動的に動かなければならないほどに事態は切迫しているようです。

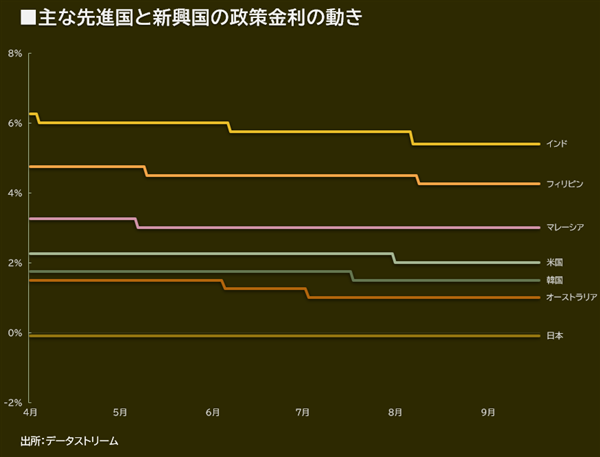

加えて、先進国だけでなく新興国も、2019年以降に利下げの動きが相次いでいます。日本についてはマイナス金利を据え置いた状態で大きな動きはないものの、世界的に「金融緩和レース」が激化しているのが現状です。

利益の成長以上に株価が上昇してきた相場

この緩和レースの激化は、一体何を意味しているのでしょうか。今回の世界的な金融緩和は、2008年の金融危機の状況とは毛色が異なります。前回危機時の緩和はサブプライム危機発生後の「事後的」な政策でしたが、今回は辛くも好況状態を保った中での「予防的」な緩和であることです。

つまり、突発的に発生した嵐の中で応急処置をするのではなく、嵐の前兆が見え始めたのでそれに備えて屋台骨を強化しておこうという意図ですから、今回と2008年時の緩和をそのまま比較はできません。ただし、共通点も存在します。それは、今後は世界的に「成長(グロース)が期待できない」ことです。

2012年後半から現在に至るまで、世界的に史上最長といわれる景気の拡大局面が継続しました。それに伴って株式市場も大幅な上昇を継続してきたわけですが、そのけん引役となっていたのは、巨視的に見て経済および企業の成長性です。

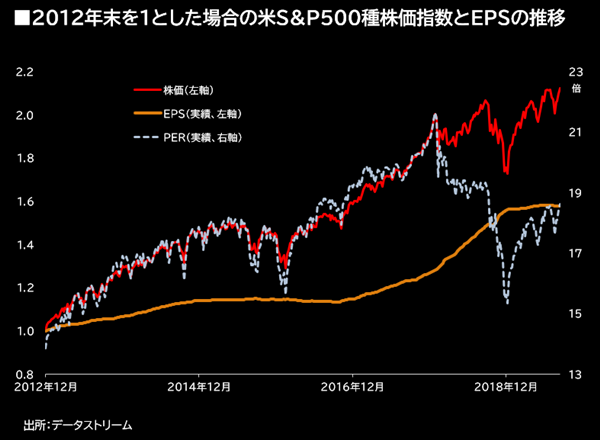

米国を主軸に見れば、失業率はおよそ50年ぶりの低水準で、S&P500種株価指数の過去12カ月EPS(1株当たり利益)は、2012年末から現在までに60%近く増加しました。そして、その間に同指数の上昇率は210%にもなっています。

つまり株価は、利益成長よりも圧倒的に強い上昇を実現したのです。利益と株価の関係性を表すPER(株価収益率)を見ても、実績ベースでは14倍から18倍にまで拡大しました。

利益成長が期待できる銘柄は買い、期待薄いは放置

これが意味するところは単純です。今後の利益に強い成長性が期待できるのであれば、PERの分母=EPSが大きくなるために18倍でも決して割高ではない、という解釈になります。つまり、経済や企業の収益の将来の成長性を信じ、株式市場はそれを先取りして織り込むことで大幅な株高を実現してきたといえます。

これはS&P500という指数に限らず、個別銘柄でも同様です。株式市場の中で、高い成長性や、それを実現できる効率性の高い資産を有する銘柄に投資資金が一極集中してきました。その一方で成長性の低い銘柄や質の悪い銘柄は放置されたことで、上述のPERやPBR(株価純資産倍率)をはじめとしたバリュエーションの市場内格差が急拡大したのです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース